ММК - Индексная история

Обновление от 27.09.21: идея и целевая цена подтверждены

Мажоритарный акционер ММК Виктор Рашников продал 1,5% акций компании в формате ускоренного букбилдинга. В результате free-float вырос с текущих 18,7% до 20,2%. По правилам округления FIF ММК в индексе MSCI Russia возрос с 0,2 до 0,25, однако не до конца понятно, когда изменения вступят в силу. Существует вероятность, что SPO будет учтено уже по итогам ноябрьской ребалансировки, в результате чего бумаги ММК гарантированно вернутся в индекс. В то же время индексный комитет может учесть изменения лишь в ходе Ежегодного пересмотра free-float в мае 2022 г. В таком случае котировкам ММК необходимо вырасти на 10% к середине октября, чтобы в ноябре 2021 г. пройти в MSCI. Мы сохраняем позитивный взгляд на акции компании и подтверждаем рекомендацию «Покупать» с целевой ценой 86,8 руб

Обновление от 29.07.21: целевая цена ПОВЫШЕНА

ММК является самым дешевым по мультипликаторам металлургом в мире. Дисконт к аналогам отчасти обусловлен низкой интеграцией в сырье, однако мы считаем, что компания будет сокращать разрыв в оценке с другими российскими сталеварами. На данный момент ММК торгуется с форвардным EV/EBITDA 2021П 2,8х против 4,2х у Северстали, 4,0х у НЛМК и 3,7х у Евраза, что, на наш взгляд, не обосновано фундаментальными факторами. Во 2-м квартале компания продемонстрировала лучшую среди коллег по цеху динамику показателей и впервые обогнала Северсталь по объему выручки. Завершение ряда модернизаций и запуск производства г/к проката в Турции позволят ММК надежно закрепиться на третьем месте по объему продаж стальной продукции, который превысит 15 млн т в 2023 г. Дополнительными драйверами роста котировок выступают высокие дивиденды (не менее 10 руб. за 2021 г. и 7-8 руб. в 2022-2023 гг.), потенциальное возвращение в индекс MSCI Russia в ходе ноябрьской ребалансировки и возможная продажа турецкого актива с выплатой специальных дивидендов. Учитывая уникальное сочетание позитивных факторов, мы повышаем целевую цену для акций компании до 86,8 руб. (15,3 долл. за ГДР) с рекомендацией «Покупать».

Обновление от 22.07.21: целевая цена ПОНИЖЕНА

ММК представил сильные финансовые результаты за 2-й квартал 2021 г. Резкое увеличение цен реализации и продаж стальной продукции обеспечили кратный рост показателей. Несмотря на коррекцию мировых бенчмарков и начавшееся вслед за этим снижение внутренних цен в августе, мы сохраняем позитивный взгляд на бумаги ММК. Запуск производства г/к проката в Турции, потенциальное SPO и возвращение в MSCI Russia в ноябре 2021 г., а также высокая дивидендная доходность обуславливают высокий инвестиционный потенциал. Экспортные пошлины приведут к потере 15% ожидаемого FCFF компании в 2021 г., однако цены реализации по-прежнему остаются на высоком уровне и продолжат обеспечивать ударные финансовые результаты. Мы подтверждаем рекомендацию «Покупать» для акций ММК с целевой ценой 76,7 руб.

Обновление от 27.04.21: идея подтверждена

Виктор Рашников продал 3% акций ММК. SPO приближает компанию к возвращению в MSCI Russia, однако не обеспечивает попадание в индекс в рамках майской ребалансировки. Мы считаем, что следующим логичным шагом на пути в индекс станет SPO на 1,5-2% УК, что позволит нарастить FIF с 0,2 до 0,25 и обеспечит включение в MSCI Russia в ноябре 2021 г. Мы подтверждаем рекомендацию «Покупать» для акций ММК с целевой ценой на уровне 83,5 руб.

Параметры SPO. Виктор Рашников продал 335 млн обыкновенных акций ММК (3% УК) Goldman Sachs для последующей перепродажи инвесторам в формате ускоренного формирования книги заявок (ABB). Дисконт к цене закрытия 26 апреля может составить 3,2%-3,7%. Также в отношении оставшегося пакета Виктора Рашникова будет действовать двухмесячный период lock-up.

MSCI. В результате SPO free-float ММК вырастет с 15,7% до 18,7%, поэтому FIF останется неизменным на уровне 0,2 (по правилам округления MSCI). Мы полагаем, что акции ММК не попадут в MSCI Russia в мае 2021 г., однако возвращение в индекс, несомненно, стало ближе. Следующим логичным шагом на пути в MSCI Russia станет SPO на 1,5-2% УК, что позволит пересечь 20%-й рубеж free-float и увеличить FIF до 0,25. Если SPO будет проведено через 3-5 месяцев, то в ноябре 2021 г. ММК вполне может вернуться в MSCI Russia. Косвенным преимуществом SPO является увеличение ликвидности и «расторговка» акций, что может вызвать дополнительный рост котировок. На сильных результатах за 2-й квартал 2021 г. акции могут переоцениться до 75-80 руб., в связи с чем Виктор Рашников может принять решение о новой продаже акций. Также нельзя исключать, что на росте финансовых показателей и дивидендов акции ММК дорастут до MSCI Russia естественным путем уже к августу 2021 г. Согласно нашей оценке, котировкам ММК необходимо вырасти минимум до 80 руб. для попадания в индекс без нового SPO.

Кейс НЛМК. ММК отстает от «коллег по цеху» по размеру free-float. Доля акций в свободном обращении у ММК составляет 18,7% против 21,5% у Северстали и 20,7% у НЛМК, хотя несколько месяцев назад free-float последнего также не дотягивал до 20%. В декабре 2020 г. Владимир Лисин продал в рынок 2,1% акций НЛМК, в результате чего доля акций в свободном обращении выросла с 18,6% до 20,7%. Ожидается, что изменения в структуре уставного капитала НЛМК будут учтены индексным комитетом в мае 2021 г. Мы ожидаем, что FIF НЛМК возрастет с 0,2 до 0,25, а вес в индексе MSCI Russia – с 1,4% до 2%. Аналогичную схему может реализовать и ММК путем пересечения 20%-го рубежа free-float за счет SPO на 1,5-2% УК.

Обновление от 23.04.21: целевая цена ПОВЫШЕНА

Акции российских сталелитейных компаний обновили исторические максимумы, но мы считаем, что предстоящий рост финансовых показателей и высокие дивиденды еще не до конца отыграны рынком. ММК представил сильные результаты за 1-й квартал 2021 г., однако во 2-м квартале ожидается еще более значительный рост цен реализации и объема продаж стальной продукции. Согласно нашей оценке, по итогам 2021 г. компания выплатит почти 8 руб. дивидендов, и форвардная доходность выше 10% станет одним из главных драйверов роста котировок. Также Виктор Рашников может провести SPO, что поспособствует возвращению ММК в индекс MSCI Russia в августе или ноябре 2021 г. и вызовет приток средств пассивных фондов. В связи с продолжающимся ралли цен на сталь мы повышаем целевую цену для акций компании до 83,5 руб. (14,1 долл. за ГДР) и подтверждаем рекомендацию «Покупать».

Обновление от 15.04.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

21 апреля ММК представит финансовые результаты за 1-й квартал 2021 г.

Мы ожидаем, что по итогам 1-го квартала 2021 г. компания нарастит выручку на 29% г/г, до 2 203 млн долл., в результате восстановления продаж и резкого роста цен реализации.

EBITDA увеличится на 70% г/г, до 752 млн долл. Давление на рентабельность ММК оказывают высокие цены на железную руду – компания обеспечена собственным железорудным сырьем лишь на 17%. Несмотря на рост выручки и EBITDA, свободный денежный поток снизится на 18% г/г, до 95 млн долл. Падение FCFF связано с ростом оборотного капитала в результате накопления запасов и более высокими значениями CAPEX в рамках расширения инвестиционной программы.

В то же время, ММК планирует распродать запасы во 2-м квартале 2021 г. на фоне сезонного оживления строительного сектора, что приведет к росту свободного денежного потока.

Мы сохраняем оптимистичный взгляд на бумаги ММК и подтверждаем рекомендацию «Покупать» с целевой ценой 76,4 руб.

Исходная идея:

ММК является самым дешевым металлургом среди российских и зарубежных аналогов. Дисконт отчасти обусловлен ориентацией на внутренней рынок и низкой обеспеченностью собственным сырьем.

Также в ноябре 2020 г. ММК был исключен из индекса MSCI Russia, что вызвало отставание от других металлургов.

Мы ожидаем, что в 2021 г. руководство предпримет ряд шагов для возвращения в индекс и приток «пассивных» денег станет мощным драйвером роста котировок.

ММК характеризуется отрицательным долгом, надежно гарантирующим достойный уровень дивидендных выплат, и реализует амбициозную программу, направленную на рост EBITDA за счет улучшения ассортимента продукции и эффективности производства. Для оценки справедливой стоимости акций ММК была использована 5-летная DCF-модель с WACC 7,8 %. Мы устанавливаем целевую цену на уровне 76.4 руб. (13,5 долл. за ГДР), что соответсвует рекомендуем «Покупать».

Финансовые показатели. В 3-м квартале 2020 г. Показатели ММК начали восстанавливаться, однако остались ниже уровня 2019 г. Мы ожидаем, что по результатам 4-го квартала финансовые показатели компании продемонстрируют рост на фоне ралли цен на сталь.

Состояние отрасли. В октябре 2020 г. Начался мощный подъем мировых цен на сталь. С начала года стоимость стальной заготовки выросла в 1,5 раза, железной руды - почти в 2 раза. ММК, ориентированный на внутренний рынок, отмечает значимую гос. Поддержку спроса на сталь в России. ММК считает, что потребление стали в России к 2030 г. Может вырасти на 30 %.

EBITDA. В ходе дня инвестора ММК объявил об амбициозных целях по увеличению EBITDA к 2025 г. Однако реализация плана потребует дополнительных вложений, в связи с чем компания в 2021-2023 гг. увеличит CAPEX с текущих 700 млн долл. до 950 млн долл.

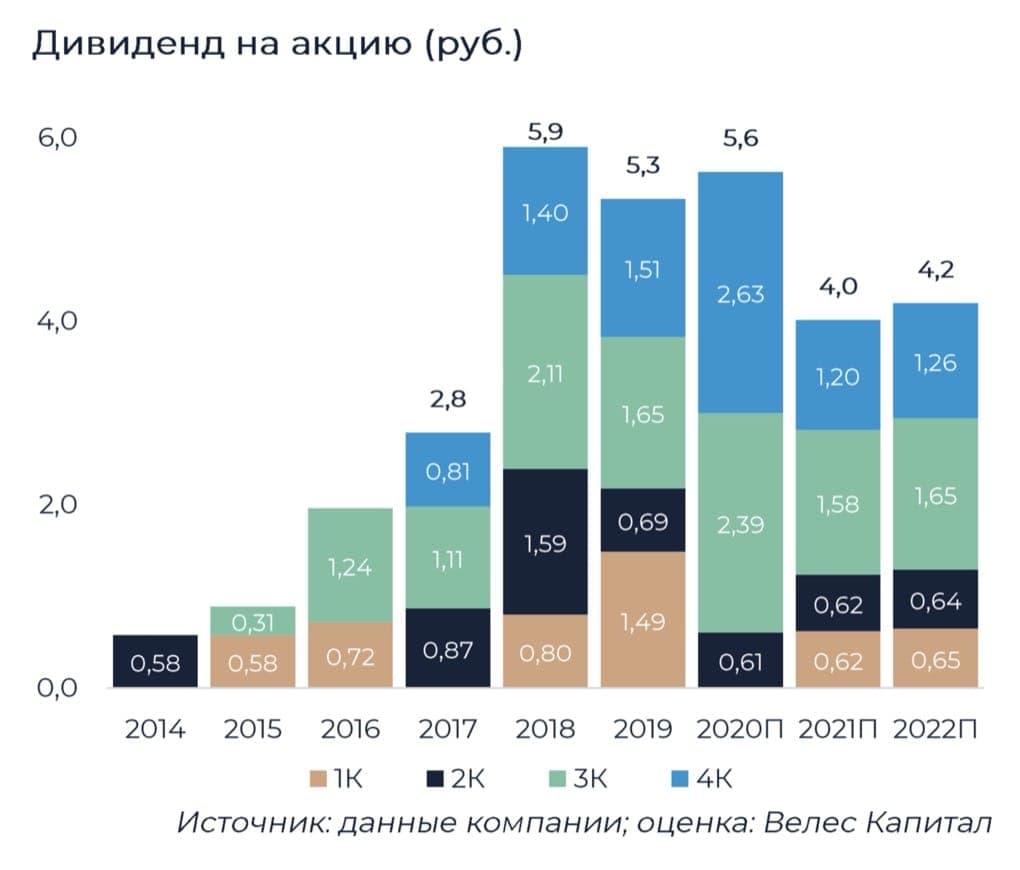

Дивиденды. Акционеры ММК утвердили дивиденд за 3-й квартал 2020 г. в размере 2,4 руб. Мы ожидаем, что по итогам 4-го квартала 2020 г. Компания выплатит квартальный дивиденд в размере 2,6 руб. В нашем консервативном прогнозе 2021 - 2022 г. дивиденды стабилизируются в районе 4 руб. на акцию. Однако в случае продолжения ралли цен на сталь дивидендные выплаты могут превысить 5 руб.