ММК: куй железо, пока другие про него забыли (#2)

Тек. доходность

Могу заработать

Народный рейтинг

Финам - лучшие аналитики по акциям ММК, и они снова покупают. Говорят, высокая дивидендная доходность и перспектива возврата акций в состав индекса MSCI Russia перевешивают риски роста налоговой нагрузки и остаются ключевыми факторами роста для акций ММК.

Закрыта аналитиком

-60.17 %

Обновление от 18.02.2021: инвестиционная идея ПОДТВЕРЖДЕНА

"Магнитогорский металлургический комбинат" не оставляет надежд вернуться в индекс MSCI Russia. Менеджмент ММК полагает даже, что для этого основной бенефициар компании, председатель Совета директоров Виктор Рашников, который контролирует 79,76% акций ММК, может пойти на еще одно, уже третье за последний год размещение акций с целью увеличить free float. Об этом в ходе MOEX Home Talks сообщила начальник управления финансовых ресурсов, член правления ММК Мария Никулина.

Это радует, потому что мы тоже надеемся на это. Мы ждали этого еще в сентябре. Потом ждали в феврале, но в весенний пересмотр индекса акции ММК не попали, так как состав вообще не был пересмотрен. Теперь ожидаем, что об этом будет объявлено в мае.

Хотя дополнительное предложение на рынок порядка 2% или 3% акций может оказать краткосрочное давление на цену, возвращение акций ММК в состав индекса MSCI Russia будет позитивно для их стоимости, поскольку привлечет в них средства индексных фондов. Это может стать драйвером для роста акций ММК наряду с двузначной годовой дивидендной доходностью.

Мы сохраняем рекомендацию "Покупать" по акциям ПАО "ММК" с целевой ценой 79,6 руб. на 2022 г. Апсайд к текущей цене составляет около 28%.

Обновление от 29.11.2021: инвестиционная идея подтверждена, целевая цена ПОНИЖЕНА

Рост налоговой нагрузки, снижение продаж в 3 квартале и то, что акции ММК не были включены в индекс MSCI Russia при пересмотре в ноябре, стали поводом для пересмотра нашей оценки. Рынок учел этот негатив в снижении цены акций, оставив потенциал для их роста. Группа ПАО "ММК" остается одним из эффективных производителей металлопродукции, генерирует сильный свободный денежный поток и имеет самую низкую в отрасли долговую нагрузку. Высокая дивидендная доходность акций ММК и перспектива их включения в состав MSCI Russia в марте 2022 года остаются ключевыми факторами роста капитализации компании.

После пересмотра мы снизили целевую цену акций ПАО "ММК", установив ее на уровне 79,61 руб. до конца 2022 г. с рекомендацией "Покупать". Апсайд - 26,5%.

ПАО "Магнитогорский металлургический комбинат" - один из крупнейших мировых производителей стали, входит в тройку лидеров среди предприятий черной металлургии России с долей около 17% выпуска стали в стране.

Весомый фактор роста на среднесрочный период - дивидендная доходность акций. ММК генерирует большой свободный денежный поток, который полностью идет на выплату дивидендов. Годовая дивидендная доходность акций ММК по выплаченным дивидендам составляет 14,3%. Прогнозная дивидендная доходность на 2022 г. к текущей цене составляет около 20%, что превращает акции компании в одни из самых доходных на рынке.

Увеличение Free float до 20,24% после продажи части своего пакета контролирующим акционером открывает возможность возвращения акций ММК в состав MSCI Russia. Этого не произошло в ноябре, но, скорее всего, произойдет в марте 2022 г. Приток средств фондов может стать еще одним драйвером для роста капитализации ММК.

Результаты МММ в 3-м кв. 2021 г. выглядят заметно слабее после сильного 2-го кв. При сохранении высокой загрузки мощностей объемы реализации упали на 16,8% кв/кв, выручка сократилась на 6,9%, показатель EBITDA снизился на 19,4%, до $ 1157 млн, а чистая прибыль - на 20,6%, до $ 819 млн. При этом результаты ММК за 9 мес. 2021 г. остаются сильными: выручка г/г выросла на 86,5%, EBITDA - в 3,3 раза, чистая прибыль - в 8 раз. Долговая нагрузка ММК является самой низкой среди мировых сталелитейных компаний.

Ключевыми рисками для ММК мы видим высокую конкуренцию производителей, вероятность углубления коррекции на рынках металлопродукции, рост налоговой нагрузки на отрасль в РФ, повышение экологических требований на ключевых рынках, перспективу введения "углеродных" сборов и роста затрат для снижения "углеродного следа". Рост ставок НДПИ и введение акциза на сталь дополнительно обойдется ММК в $ 230–235 млн в 2022 г.

По нашей комбинированной оценке, акции ПАО "ММК" имеют потенциал роста на 26,5%. По форвардным мультипликаторам EV/EBITDA и P/E на 2022 и 2023 гг. акции недооценены относительно аналогов на 8,9% с учетом странового дисконта, в то время как к собственным историческим форвардным мультипликаторам EV/EBITDA, P/E (средним за три года) имеют потенциал роста на 44,1%.

Акции на фондовом рынке

Акции металлургов быстро преодолели падение котировок, вызванное введением экспортных пошлин. В 3-м кв. акции ММК заметно опережали рынок, отыгрывая надежду на возвращение в индекс MSCI Russia, которое ожидалось в ноябре. Однако этого не произошло. После публикации отчета за 3-й кв. акции ММК в 4-м кв. выглядели слабее рынка. Всего с начала года они прибавили 12,7%. Отраслевой индекс МБ "Металлы и добыча" в связи с ожидаемым ростом в 2022 г. налоговой нагрузки на отрасль также сдает позиции во второй половине года, а всего с начала года он вырос на 9,3%, в то время как индекс МосБиржи за это время поднялся на 20,0%.

Технический анализ

На недельном графике котировки акций ММК в течение года выросли вдвое, нарисовав несколько исторических вершин, прежде чем отступили примерно на треть этого подъема. Ближайший уровень поддержки расположен в районе 57–59 руб. Сопротивление находится на уровне исторического максимума - около 79,8 руб. В среднесрочной перспективе вероятна консолидация в этом достаточно широком диапазоне.

Обновление от 26.10.2021: инвестиционная идея подтверждена, целевая цена ПОВЫШЕНА

В понедельник, 25 октября, группа ММК представила финансовую отчетность за III квартал и 9 месяцев 2021 года. Хотя в годовом сравнении показатели за квартал и весь период с начала года выглядят очень сильными, относительно II квартала 2021 года, самого сильного в истории компании квартального периода, последние данные выглядят не так убедительно.

Выручка ММК за III квартал 2021 года составила $3031 млн, что на 6,9% ниже, чем во II квартале 2021 года. Это было уже ожидаемо после того как компания раскрыла квартальные операционные показатели. При относительно небольшом снижении кв/кв выплавки чугуна (на 0,6%) и стали (на 0,3%), падение продаж металлопродукции кв/кв составило 16,8%. Компания объясняет это ростом экспортных продаж с более длинными сроками доставки. Если это так, то мы можем увидеть увеличение объемов продаж в следующие периоды. Увеличение средней цены реализации металлопродукции на 12,0% до $1057 за тонну не могло в полной мере компенсировать падение объемов продаж.

Более сильным, чем мы ожидали, и сильнее консенсус-прогнозов оказалось снижение кв/кв показателей EBITDA на 19,4% (до $1157 млн), чистой прибыли на 20,6% (до $819 млн). Основной вклад в это внесло сокращение соответствующих показателей российского стального сегмента группы на фоне роста себестоимости производства на 11,8% до $437 на тонну стального сляба.

Особенно разочаровывающим оказалось падение кв/кв свободного денежного потока на 25,0% (до $409 млн). В соответствии с действующей дивидендной политикой компании, 100% FCF распределяется на выплату квартальных дивидендов. Совет директоров ММК рекомендовал по итогам III квартала выплатить дивиденды из расчета 2,663 руб. на акцию. Текущая дивидендная доходность составляет порядка 3,9%, что заметно ниже, чем у НЛМК (5,9%) или "Северстали" (5,3%). Этот факт оказывает давление на акции ММК. К тому же закрытие реестра на дивиденды ММК за III квартал перенесено на следующий год (13 января 2022 года), в то время как у НЛМК и "Северстали" реестры закрываются на месяц раньше – в первой половине декабря 2021 года.

Тем не менее, мы сохраняем рекомендацию "Покупать" по акциям ММК с целевой ценой 96,4 руб. в перспективе одного года. Компания ждет восстановления объемов продаж в IV квартале 2021 года до уровня 2-го квартала, о чем заявила на телеконференции с инвесторами в понедельник. Увеличение налоговой нагрузки, ожидаемой в следующем году, скажется на ММК менее заметно, чем на конкурентах. Кроме того, сохраняется перспектива возвращения акций ММК в состав индекса MSCI Russia если не в этом ноябре, то весной следующего года.

Обновление от 13.10.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

В среду, 13 октября, ММК раскрыл операционные результаты за 3 квартал и 9 месяцев 2021 года. За январь-сентябрь выплавка чугуна увеличилась по сравнению с тем же периодом прошлого года на 14,8% - до 7 836 тысяч тонн, производство стали выросло на 22,1% - до 10 091 тысячи тонн, а продажи металлопродукции возросли на 16,5% (г/г) до 8 985 тысяч тонн.

Тем не менее рынок негативно воспринял публикацию операционного отчета ММК: по состоянию на 18:20 мск акции ММК снижаются на 3%, поскольку инвесторов насторожило снижение продаж в 3 квартале.

При незначительном, на 0,6% относительно 2 квартала, снижении выплавки чугуна и на 0,3% выплавки стали (до 3 390 тысяч тонн), падение продаж металлопродукции составило 16,8% (кв/кв) - до 2 761 тысячи тонн. Компания объясняет это ростом экспортных продаж с более длинными сроками доставки. Если это так, то мы увидим увеличение объемов продаж в 4 квартале.

При этом средние цены реализации металлопродукции в 3 квартале выросли на 12% к уровню 2 квартала и составили $1057 за тонну. Следовательно, выручка 3 квартала составит $2 918 млн. Это на 10,3% меньше, чем в рекордном 2 квартале 2021 года, но все же чуть больше консенсус-прогноза аналитиков, ожидавших квартальную выручку на уровне $2,74 млн.

Публикация консолидированной финансовой отчетности ММК ожидается 25 октября. Мы рассчитываем, что, несмотря на снижение выручки, показатели EBITDA, свободного денежного протока и прибыли за 3 квартал 2021 года окажутся ненамного ниже предыдущего периода, и по результатам совет директоров рекомендует достойные дивиденды, способные поддержать котировки акций компании. По нашей предварительной оценке, квартальные дивиденды могут составить порядка 2,7-2,9 рубля на акцию.

Мы сохраняем по акциям ММК рекомендацию "Покупать" и целевую цену на 95,4 рубля с горизонтом на 12 месяцев.

Исходная идея:

Группа "ММК" входит в число эффективных производителей металлопродукции. Особенности конфигурации бизнеса ММК - ориентация на внутренний рынок, меньшая интеграция в сырье, взвешенная дивидендная и инвестиционная политика, которые отражались в дисконте при оценке компании относительно конкурентов, превращаются в преимущество в рамках параметров реформы налогообложения в отрасли, озвученных правительством. Высокая дивидендная доходность акций и перспектива их возврата в состав MSCI Russia остаются ключевыми факторами роста.

Основные цели стратегии-2025 ММК - сохранение сильных позиций на российском рынке стального проката и устойчивое создание акционерной стоимости.

Акции металлургов быстро преодолели падение котировок, вызванное введением экспортных пошлин. В 3-м кв. акции ММК заметно опережали рынок, отыгрывая надежду на возвращение в индекс MSCI Russia. Всего с начала года стоимость акций ММК выросла на 32,7%. За это время отраслевой индекс "Металлы и добыча" прибавил 9,1%, а индекс МосБиржи поднялся на 22,7%.

На недельном графике котировки акций ММК в 2021 г. находятся в рамках восходящего тренда после периода консолидации. Бумага, как правило, очень технично отрабатывает уровни поддержки и сопротивления. Актуальная поддержка расположена чуть ниже 71,7 руб. Сопротивление находится в районе исторического максимума. Прохождение котировок выше 79,8 руб. открывает для акций простор для продолжения роста.

После пересмотра мы повышаем целевую цену акций ПАО "ММК" на 12 мес. до 95,41 руб., сохраняем по ним рекомендацию "Покупать".

ПАО "Магнитогорский металлургический комбинат" - один из крупнейших мировых производителей стали, входит в тройку лидеров среди предприятий черной металлургии России с долей около 17% выпуска стали в стране.

Весомый фактор роста на среднесрочный период - дивидендная доходность акций. ММК генерирует большой свободный денежный поток, который полностью идет на выплату дивидендов. Годовая дивидендная доходность акций ММК в 2021 г. с учетом выплаченных и ожидаемых дивидендов составляет 15,2%, превращая акции компании в одни из самых доходных на рынке.

Группа ММК представила сильную финансовую отчетность за 2-й кв. 2021 г. Выручка выросла на 49,0% кв/кв, до $3,25 млрд. При этом рост EBITDA составил 97,7%, до $1,43 млрд, а чистая прибыль увеличилась в два с лишним раза, до $1,03 млрд. Долговая нагрузка группы является самой низкой среди мировых сталелитейных компаний.

ММК реализует стратегию развития, направленную на рост капитализации, модернизацию мощностей и повышение энергоэффективности.

Введение временных экспортных пошлин окажет небольшое негативное влияние на результаты компании во 2-м полугодии, поскольку ММК в большей степени ориентирован на внутренний рынок.

Повышение ставок НДПИ и падение цен на руду также не сильно навредят ММК, так как компания менее прочих металлургов интегрирована в добычу сырья.

Увеличение free float до 18,74% после продажи 3% контролирующим акционером наряду с ростом котировок открывает возможность возвращения акций ММК в состав MSCI Russia, не исключено, что уже в этом году.

На долю ММК приходится около 17% выпуска стали в стране. ММК производит широкий сортамент металлопродукции, включая продукцию с высокой добавленной стоимостью. Группа более прочих ориентирована на внутренний рынок, на который в разные периоды приходится от 60% до 90% продаж.

Факторы привлекательности

Основные цели стратегии-2025 ММК - сохранение сильных позиций на российском рынке стального проката и устойчивое создание акционерной стоимости.

- Группа ММК занимает одну из лидирующих позиций на рынке стали в России с долей рынка около 17%. Более 40% портфеля продаж - премиальная продукция. Компания занимает первое место на рынке России по продажам холоднокатаного проката, оцинкованного проката и проката с полимерным покрытием, а также является единственным в России производителем белой жести, используемой при производстве бытовой техники и в пищевой промышленности.

- ММК обеспечивает высокую загрузку производственных мощностей. Благодаря росту загрузки модернизированного стана 2500, а также реконструкции реверсивного стана холодной прокатки ММК на четверть увеличил выпуск и продажи металлопродукции в 2021 г.

- В 2021 г. компания приступила к возобновлению производства горячего проката на заводе MMK Metalurji в Искендеруне (Турция), остановленного в 2012 г. Это добавит порядка 200–260 тыс. тонн горячекатаного проката в 2021 г., а в 2022 г. ожидается выход завода на полную проектную мощность, которая составляет около 2 млн тонн.

- Группа ММК все более активно позиционирует себя в числе производителей, реализующих ESG, и делает акцент на экологическом эффекте от модернизации производства. Это важно с точки зрения сохранения инвестиционной привлекательности акций ММК, поскольку все большее число институциональных инвесторов вводят ограничения на инвестиции в предприятия, не имеющие положительной позиции по ESG.

- Капитализация ММК долго оценивалась рынком с дисконтом по отношению к конкурентам, в частности из-за меньшей обеспеченности группы собственными ресурсами. Однако с учетом наличия избытка сырьевых ресурсов и относительно низких цен на внутреннем рынке РФ эти риски оказались переоценены. Значительная доля продукции с высокой добавленной стоимостью в товарной структуре позволяет ММК удерживать стабильно высокий уровень спреда в любых стадиях ценовых циклов и обеспечивает рентабельность производства.

- После SPO 3% акций ММК контролирующим акционером free float увеличился до 18,74%. Это открывает перспективы для возвращения акций компании в индекс MSCI Russia в один из следующих пересмотров состава индекса, возможно уже в ноябре 2021 г.

- Компания поддерживает минимальный в отрасли уровень долговой нагрузки и входит в число эмитентов с самой высокой доходностью акций. Дивидендная политика ММК предполагает распределение на дивиденды до 100% свободного денежного потока. В 2021 г. общая дивидендная доходность акций ММК к текущей цене составляет около 15,2%.

Факторы риска

Основной риск для отрасли сегодня - это реакция властей на рост цен на металлургическую продукцию на внутреннем рынке, которая привела к началу реформы налогообложения в отрасли, что в целом выльется в увеличение налоговой нагрузки. Мы считаем, что в отношении ММК фискальные новации правительства окажут более щадящее воздействие по сравнению с большинством горно-металлургических компаний. Остановимся подробней.

С 1 августа до 31 декабря 2021 г. введены временные пошлины на экспорт металлургической продукции в размере 15%. Мы полагаем, что эта пошлина будет иметь очень ограниченное негативное влияние на результаты ММК. По нашей оценке, под пошлины может попасть лишь порядка 20% продаж компании за этот период. Пошлины за 2021 г. могут составить порядка 1,5% годовой выручки, что с избытком компенсируется более высокими, чем представлялось ранее, ценами на сталь. На 2022 г. пошлины продлеваться не будут.

С нового года предлагается увеличить ставки НДПИ на добычу железной руды и коксующегося угля. В этой ситуации слабая интеграция ММК в добычу сырья при его избытке на внутреннем рынке и на фоне падения мировых цен на руду оборачивается для компании из недостатка в преимущество.

Одной из новаций правительства стало предложение привязать величину налога на прибыль к соотношению инвестиций и дивидендов (параметры прорабатываются). Предварительная оценка показывает, что в отношении ММК ставка налога на прибыль может сохраниться на уровне 20%, так как у компании дивиденды и CAPEX в предыдущие годы были в сопоставимых объемах.

Среднесрочный риск связан с введением так называемого "углеродного" налога в ЕС, что приведет к росту стоимости квот на выбросы и к появлению дополнительных углеродных сборов в РФ.

В более долгосрочной перспективе следует иметь в виду, что металлургическим компаниям придется пройти через новый инвестиционный цикл. Глобальный курс на декарбонизацию остро поставит задачу смены технологий производства стали, что связано с отказом от использования угля. Расширение электроплавильных мощностей, привязанных к возобновляемым источникам энергии, переход на использование водорода, на другие технологии, которые могут появиться со временем. Как минимум - технологии улавливания углерода, его хранения и утилизации. Все это через несколько лет потребует от отрасли больших инвестиций. Компании снова начнут увеличивать капитальные затраты, наращивать долговую нагрузку и снижать дивидендные выплаты.

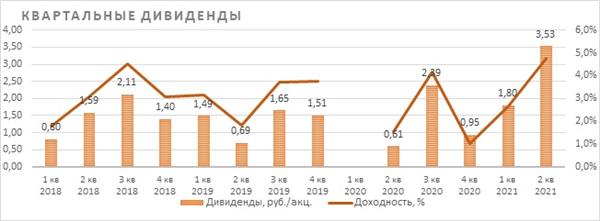

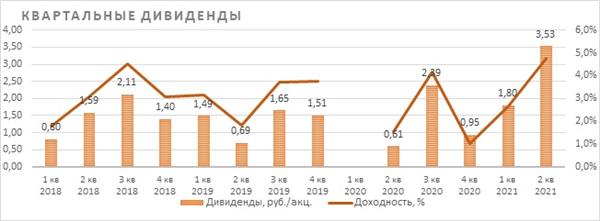

Дивиденды

Актуальная дивидендная политика ММК предполагает ежеквартальную выплату дивидендов акционерам в объеме не менее 100% от свободного денежного потока при условии, что соотношение "чистый долг/EBITDA" не превышает 1х. Если соотношение "чистый долг/EBITDA" больше 1х, на дивиденды будет направляться не менее 50% свободного денежного потока.

По результатам четырех кварталов 2020 г. акционеры получили в совокупности 3,943 руб. на акцию. За первый квартал 2021 г. выплачено 1,795 руб. на акцию. За второй квартал объявлены дивиденды в размере 3,53 руб. на акцию. Текущая дивидендная доходность составляет 4,77%. Закрытие реестра назначено на 27 сентября 2021 г.

Операционные и финансовые показатели

Группа ММК представила сильную операционную и финансовую отчетность за 2-й кв. и 6 мес. 2021 г., показав уверенный рост не только в сопоставлении с соответствующим периодом прошлого года, но и в сравнении 2-го кв. с предыдущим. Производство чугуна во 2-м кв. 2021 г. увеличилось к 1 кв. на 2,6%, выплавка стали - на 3,1%, а продажи товарной металлопродукции выросли на 14,3%, до 3,32 млн тонн. Доля продукции с добавленной стоимостью составила 41,9%.

В связи с ростом средней цены реализации выручка группы выросла на 49,0% кв/кв, до $3 255 млн. Показатель EBITDA в квартальном сравнении почти удвоился и составил $1 435 млн, чистая прибыль выросла в два с лишним раза, до $1 031 млн, свободный денежный поток, на базе которого ММК объявляет дивиденды, увеличился в 4,4 раза, до $545 млн.

Чистый долг сократился до $6 млн, а коэффициент "чистый долг/EBITDA" стремится к нулю, что является самым низким показателем долговой нагрузки в отрасли.

Наша оценка определяется как среднее оценок по мультипликаторам EV/EBITDA и P/E. Наша оценка справедливой стоимости ПАО "ММК" составляет $14 693 млн, $1,31 за акцию, или 95,41 руб. за акцию по курсу на дату оценки. Эта оценка предполагает потенциал роста на 28,8% от текущего ценового уровня и соответствует рекомендации "Покупать".

Средневзвешенная целевая цена акций ММК по выборке аналитиков с исторической результативностью прогнозов по данной акции от среднего и выше составляет, по нашим расчетам, 80,09 руб. (апсайд - 8,1%), рейтинг акции - 3,4 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 - Strong Sell).

Вероятно, не все эксперты успели пересмотреть оценку компании после того, как акции ММК превысили целевые цены. К настоящему времени оценка целевой цены акций ММК аналитиками BCS составляет 78,47 руб. (рекомендация - "Покупать"), VELES CAPITAL - 63,69 руб. ("Покупать"), VTB CAPITAL - 91,00 руб. ("Покупать").

Акции на фондовом рынке

Акции металлургов быстро преодолели падение котировок, вызванное введением экспортных пошлин. В 3-м кв. акции ММК заметно опережали рынок, отыгрывая надежду на возвращение в индекс MSCI Russia. Всего с начала года стоимость акций ММК выросла на 32,7%. За это время отраслевой индекс "Металлы и добыча" прибавил 9,1%, а индекс МосБиржи поднялся на 22,7%.

Технический анализ

На недельном графике котировки акций ММК в 2021 г. находятся в рамках восходящего тренда после периода консолидации. Бумага, как правило, очень технично отрабатывает уровни поддержки и сопротивления. Актуальная поддержка расположена чуть ниже 71,7 руб. Сопротивление находится в районе исторического максимума. Прохождение котировок выше 79,8 руб. открывает для акций простор для продолжения роста.

Цена открытия

22 сентября 2021

75 RUB

-60.17%

Цена закрытия

26 июля 2022

29.873 RUB

Инвесторы говорят

Отзывы наших пользователей