ММК: повышаем таргет, ждем дивиденды до лета

Драйверы

Обновление от 17.09.2024: целевая цена ПОНИЖЕНА

ММК, НЛМК, Северсталь: обновляем таргеты

После результатов за первое полугодие 2024-го, мы оценили перспективы дивидендных выплат и обновили наше мнение по акциям

Все три компании показали заметный рост выручки в первом полугодии 2024-го.

Увеличение выручки ММК обусловлено более высокими ценами на стальную продукцию и ростом доли реализации продукции с высокой добавленной стоимостью.

Целевые цены по бумагам

Мы снизили целевые цены на акции всех трех компаний ввиду повышения ставки дисконтирования из-за роста ключевой ставки ЦБ РФ и сохранения жесткой риторики регулятора. А также из-за снижения прогнозных цен на сталь в ближайшие годы на фоне их коррекции на российском и зарубежном рынках.

По акциям ММК мы снижаем целевую цену до 68 рублей за акцию, сохраняем рейтинг «покупать». Потенциал роста в следующие 12 месяцев — 57%. Прогнозная дивидендная доходность по бумагам компании на горизонте одного года составляет более 15%.

Обновление от 18.07.2024: инвестиционная идея ПОДТВЕРЖДЕНА

ММК: ремонт закончился, производство и продажи растут

Производитель стали опубликовал хорошие операционные результаты за второй квартал и первое полугодие 2024 года.

Рост производства стали и продаж товарной металлопродукции во втором квартале обусловлен завершением проводимых ранее ремонтов на производственных объектах. Также ММК увеличил долю продаж премиальной продукции до 45,8% (38,5% кварталом ранее), что окажет положительный эффект на выручку и маржинальность во втором квартале 2024-го. Финансовый отчет ММК планирует опубликовать до конца июля.

Аналитики Т-Инвестиций сохраняют рекомендацию «покупать» по акциям ММК с целевой ценой 72 рубля на горизонте года. По мультипликаторам бумаги торгуются дешево, а дивидендная доходность в следующие 12 месяцев может превысить 10%.

Обновление от 03.06.2024: инвестиционная идея ПОДТВЕРЖДЕНА

ММК: подтверждаем таргет

В конце апреля ММК представил операционные и финансовые результаты за первый квартал 2024-го, а также объявил дивиденды за 2023 год.

ММК снизил производство стали на 3% г/г, до 3 млн тонн, что может быть обусловлено проведением ремонтов в доменном и прокатном переделах. Во втором квартале ММК ожидает увеличения объема продаж на фоне окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления благодаря сезонному увеличению строительной активности.

- Выручка выросла на 26% г/г, до 193 млрд рублей.

- EBITDA выросла на 28% г/г, до 42 млрд рублей, вслед за выручкой.

Свободный денежный поток (FCF) снизился на 41% г/г, до 8 млрд рублей. Это обусловлено ростом оборотного капитала и увеличением капитальных затрат в связи с реализацией стратегии развития.

Что с дивидендами

В конце мая ГОСА одобрило выплату в размере 2,752 рубля на акцию. Обозначенный размер дивиденда подразумевает направление на выплаты 100% FCF за 2023 год.

Исторически компания платила дивиденды ежеквартально. Мы ожидаем, что ММК возобновит данную практику. По нашим оценкам, FCF за 2024 год составит 49 млрд рубля. При направлении на выплаты дивидендов 100% FCF промежуточные выплаты за 2024 год могут принести акционерам около 3,7 рубля на акцию.

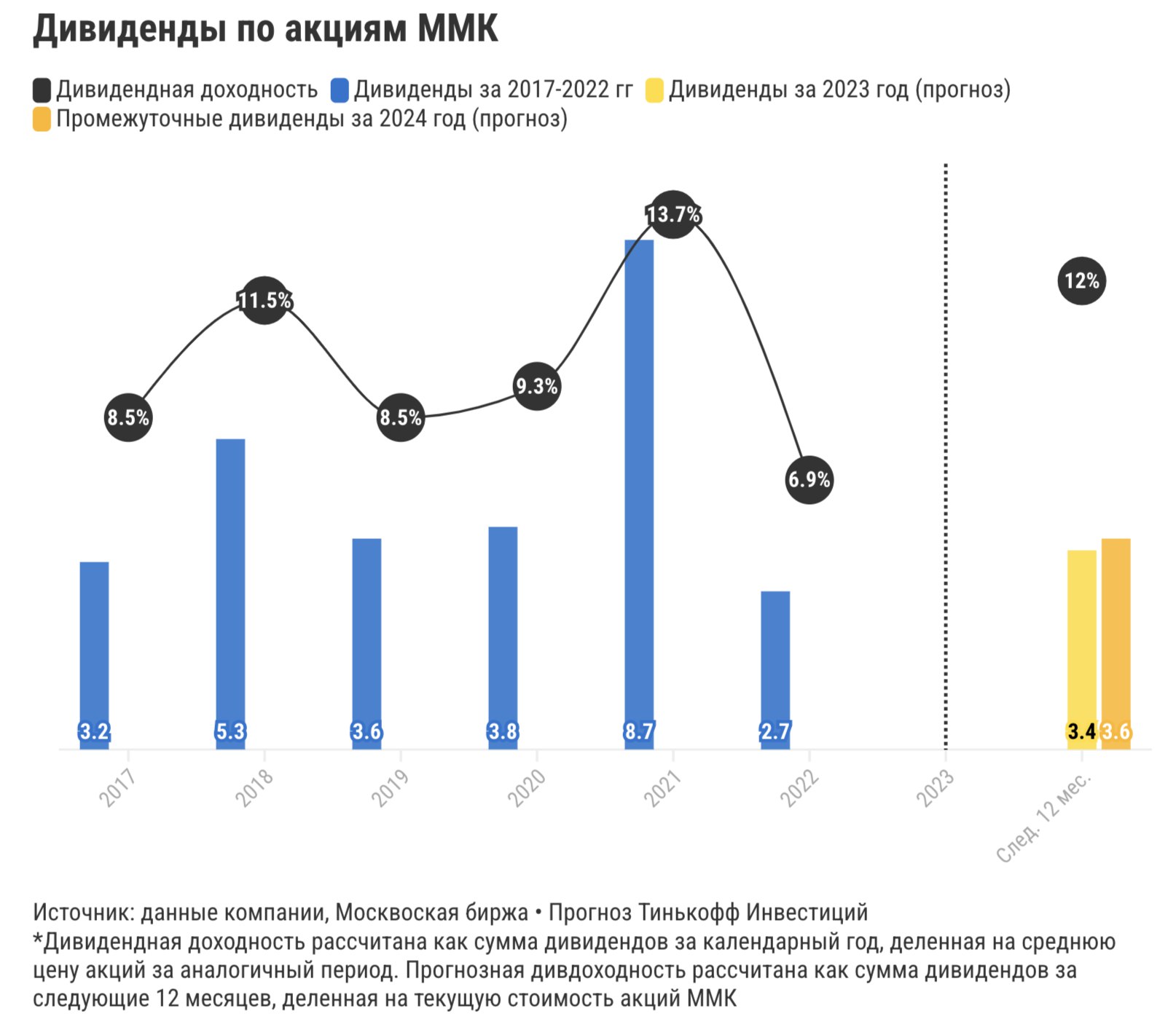

Таким образом, с учетом дивиденда за 2023 год потенциальная дивидендная доходность по акциям ММК в следующие 12 месяцев составляет 11% к текущей цене.

По нашей оценке, акции ММК все еще недооценены рынком. Мы сохраняем рейтинг «покупать» по акциям ММК с целевой ценой 72 рубля за бумагу на горизонте 12 месяцев, потенциал роста — 27% относительно текущей цены.

Обновление от 18.04.2024: инвестиционная идея ПОДТВЕРЖДЕНА

ММК производит меньше металла из-за ремонта оборудования. Но вот-вот может объявить дивиденды.

Металлургическая компания опубликовала производственные результаты за первый квартал 2024 года.

Снижение производства в первом квартале текущего года было ожидаемым с учетом ранее объявленных планов по проведению ремонтных работ. Во втором квартале компания ожидает восстановления объема продаж, в первую очередь премиальной продукции, на фоне окончания ремонта в прокатном переделе и позитивной динамики металлопотребления.

Аналитики Тинькофф Инвестиций считают, что совет директоров ММК может дать рекомендацию по дивидендам за 2023 год в конце апреля 一 начале мая. По нашим оценкам, размер выплаты может составить около 3,4 рубля на акцию (доходность к текущей цене 一 6%).

Несмотря на невысокую потенциальную дивдоходность, сохраняем позитивный взгляд на акции металлурга на фоне низкой оценки по мультипликаторам. Целевая цена по акциям ММК на горизонте года 一 72 рубля за бумагу.

Исходная идея:

С середины декабря 2023 года акции ММК выросли на 16% в преддверии отчета за прошедший год и возможного возобновления дивидендов. По нашей оценке, потенциал роста у бумаг еще не исчерпан, и вот почему.

Цены на сталь в России будут постепенно расти. В этом году ММК ожидает охлаждения спроса в жилищном строительстве на фоне высоких процентных ставок в экономике. Однако этот негативный эффект может быть нивелирован спросом со стороны других отраслей, в том числе автомобильной и машиностроения. В рамках нашей модели оценки мы исходим из предположения, что цены на сталь в России будут постепенно расти в период 2024—2030 гг. на фоне:

- расширения экономики РФ;

- высокой активности в строительном секторе;

- инфляции издержек.

Финансовые показатели растут. В 2023 году выручка ММК выросла на 9% г/г, а EBITDA — на целых 26% г/г благодаря росту рублевых цен на сталь в РФ и улучшению структуры продаж. На этом фоне маржинальность по EBITDA выросла до 26% (с 22% годом ранее). В 2024 г. ждем роста выручки на 12% за счет более высоких средних цен реализации, а в 2025-м ожидаем роста выручки еще на 11% г/г, в частности за счет увеличения объемов производства стали в российском сегменте. В дальнейшем же (2026—2030 гг.) прогнозируем рост выручки на 4—5% в год вслед за ростом цен. Что касается EBITDA, то ждем сохранения маржинальности по этому показателю на уровне 25—26%.

Может возобновить дивиденды. Последний раз ММК выплачивал дивиденды в начале 2022-го. Позже компания приостановила выплаты из-за геополитической неопределенности. Однако за 2022—2023 гг. она накопила немалую финансовую подушку, что в теории позволяет ей вернуться к выплате дивидендов. Согласно дивидендной политики ММК, на выплату дивидендов направляется:

- не менее 100% свободного денежного потока (FCF), если чистый долг/EBITDA <1x;

- не менее 50% FCF, если чистый долг/EBITDA >1x.

По итогам 2023 года чистый долг/EBITDA составил -0,5x. То есть ММК (вслед за Северсталью) может вернуться к выплате дивидендов в этом году. Ждем, что это произойдет до лета 2024-го. ММК может направить на дивиденды за 2023 год более 100% FCF — около 3,4 руб./акцию, по нашей оценке. А в качестве промежуточных дивидендов за 2024-й может выплатить еще около 3,6 руб./акцию. Таким образом, в следующие 12 месяцев суммарно компания может выплатить 7 руб./акцию (див. доходность такой выплаты — ок. 12%).

Акции еще не достигли справедливого уровня. Чтобы его определить, мы использовали метод дисконтированных денежных потоков (DCF) с прогнозным периодом до 2030 года и метод мультипликаторов. По первому методу оценки справедливая стоимость акций ММК находится на уровне 82 руб./акцию, а по второму — на уровне 77 руб./акцию. Мы взяли среднее значение этого диапазона и скорректировали его на дисконт в размере 10% из-за следующих факторов.

Сейчас FCF находится на пониженном уровне из-за высоких капзатрат и роста оборотного капитала. Ждем, что FCF будет пониженным и в 2024 году, что может негативно сказаться на потенциальных дивидендах.

Хотя открытость компании перед инвесторами выросла за последний год, она все еще остается пониженной по сравнению с 2021-м. Также сохраняется неопределенность по срокам возобновления дивидендов и периодичности их выплат.

В результате анализа мы получили 72 руб./акцию — это наш новый таргет для акций ММК на горизонте года (наш предыдущий таргет находился на уровне 58 руб./акцию). Таким образом, мы сохраняем рекомендацию «покупать» по акциям ММК и ждем, что они могут прибавить более 25% в следующие 12 месяцев.