ММК: стабильность - признак мастерства

Тек. доходность

Могу заработать

Народный рейтинг

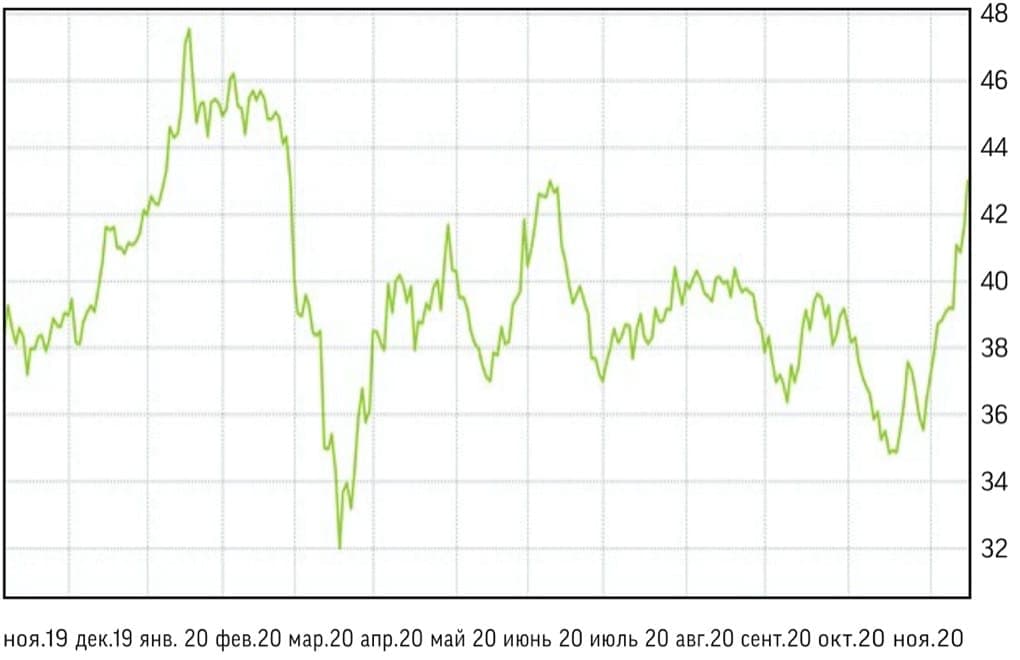

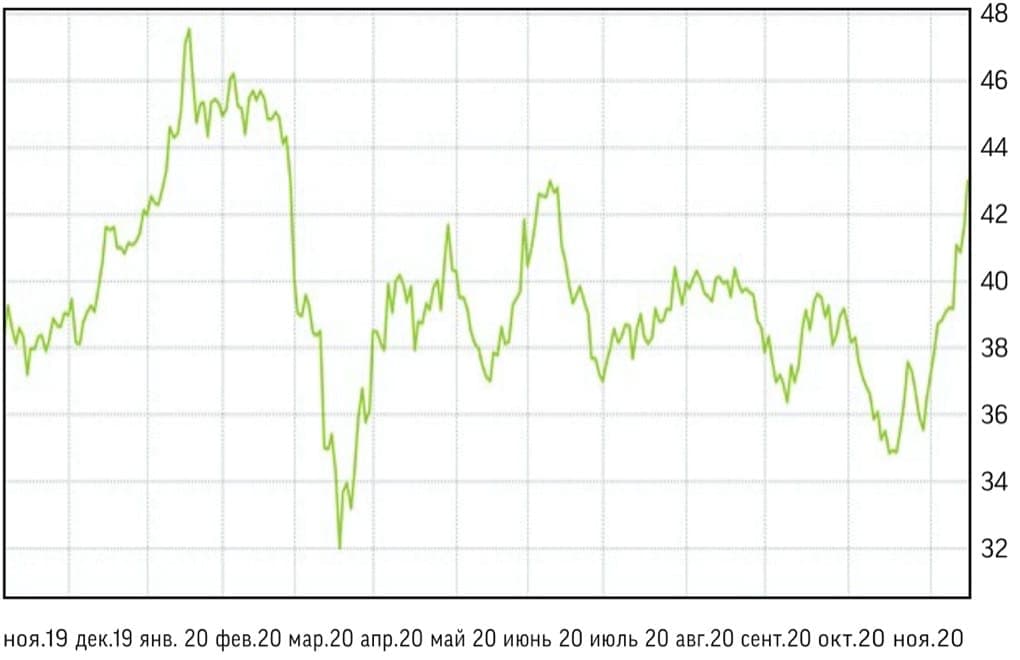

Прошлая идея Фридом на акции ММК закрылась с прибылью. Снова покупают. Говорят, ММК остается недооцененной по отношению к российским аналогам по мультипликаторам. Кроме того, аналитики ждут существенного роста выручки и прибыли компании в 2021 году

Закрыта (целевая цена достигнута)

46.11 %

Объем выплавки стали на предприятиях ММК за девять месяцев текущего года сократился на 12% г/г, до 8,263 млн тонн, из-за ослабления спроса и деловой активности в период ограничений, связанных с пандемией. В этих условиях компания проводила реконструкцию стана 2500 горячей прокатки, что также оказало определенное воздействие на производственные результаты группы, которые, впрочем, соответствуют средним для отрасли. Для сравнения: у Северстали производство в стальном сегменте за январь-сентябрь сократилось на 6,4% г/г, а у НЛМК оно оста- лось на уровне 2019 года.

Объем выплавки чугуна у ММК уменьшился на 7,9% г/г, до 6,823 млн тонн, на фоне падения спроса и вследствие проведения более продолжительных, чем ожидалось, плановых ремонтных работ в доменном производстве. Северсталь нарастила производство чугуна на 0,2%, а у НЛМК оно увеличилось вчетверо.

Выручка ММК по МСФО за девять месяцев текущего года упала на 15% г/г, до 321,7 млрд руб., из-за неблагоприятной конъюнктуры на фоне коронакризиса, а также ввиду проведенных во втором квартале работ по модернизации стана 2500 горячей прокатки и доменной печи №2. EBITDA за указанный период составила 71,8 млрд руб., чистая прибыль — 23,8 млрд руб., сократившись на 24% и 52% год к году соответственно. Тем не менее на фоне увеличения объема производства после окончания ремонта печи №2 и усиления спроса на рынке при существенном улучшении ценовой конъюнктуры основные финансовые показатели ММК значительно повысились в третьем квартале по сравнению со вторым.

Мы оцениваем результаты компании позитивно. Ее свободный денежный поток составил 31,6 млрд руб., а долговая нагрузка остается отрицательной. Спрос восстанавливается как на внутреннем рынке, так и за рубежом. В России новых жестких ограничительных мер вводить, по всей видимости, не будут. Низкие банковские ставки стимулируют рост строительства и промышленности.

Начальник управления маркетинга ММК Денис Черненко в ноябре на 23-й Международной конференции «Российский рынок металлов» отметил, что для группы ММК ключевым направлением продаж традиционно выступает внутренний рынок, на котором компания занимает 20%.

Около 70% реализуемой продукции приходится на Урал, Сибирь и Поволжье. Для поддержания высокого уровня загрузки производственных мощностей и значимой доли присутствия во всех металлопотребляющих отраслях на фоне профицита предложения и сложной рыночной конъюнктуры ММК реализует стратегию развития премиальных нишевых продуктов, чему способствует, в том числе, завершившаяся в июле нынешнего года кардинальная реконструкция стана 2500 горячей прокатки. Ввод в работу обновленного стана позволит повысить качество продукции и существенно расширить марочный сортамент. В долгосрочном периоде операционные и финансовые показатели компании остаются очень стабильными.

Нагнать отставание от уровня прошлого года в этом году ММК не удастся. По нашим расчетам, выручка и чистая прибыль компании по итогам текущего года составят 487,5 млрд руб. и 45,6 млрд руб. В рамках динамики основных рынков продукции ММК и с учетом улучшения статистики и официальных прогнозов российского ВВП, падение которого по итогам третьего квартала замедлилось до 3,6% г/г, мы ожидаем, что выручка и чистая прибыль ММК в 2021 году вырастут до 647 млрд и 74,1 млрд руб.

При этом полагаем, что стальной сегмент в последние годы с определенным опережением отражал в своей динамике позитивную переоценку стоимости активов товарного сегмента, реализуемую под влиянием мер монетарного стимулирования и в рамках долгосрочных трендов дина- мики баланса спроса/предложения на ключевых товарных рынках. Этот фактор, возможно, окажет сдерживающее влияние на динамику цен в отрасли в 2022-2026 годах.

С учетом прогноза выручки, среднесрочной корреляции между ней и свободным денежным потоком, а также высокой вероятности сохранение соотношения NetDebt/EBITDA ниже 1х, рассчитываем, что по итогам 2020 года дивиденд ММК на акцию составит 4,36 руб. ММК остается недооцененным по отношению к российским аналогам по финансовым мультипликаторам, поэтому на основании представленных кратко- и среднесрочных факторов справедливую стоимость акции компании по итогам 2021 года мы определили на уровне 61,09 руб.

Цена открытия

20 ноября 2020

41.81 RUB

+46.11%

Цена закрытия

31 марта 2021

61.09 RUB

Инвесторы говорят

Отзывы наших пользователей