ММК - инвесторы в стали (#2)

- Один из крупнейших сталепроизводителей в мире.

- No 1 поставщик стали на российский рынок (доля на рынке проката РФ 16%).

- Основной актив – Магнитогорский металлургический комбинат.

- Самообеспеченность ЖРС – 17%, угольным концентратом – 40%, лом – 65%, электроэнергия – 75%.

- Большая доля внутреннего рынка: около 80% и >90% EBITDA.

- Фокус на премиальную продукцию – 45-48% портфеля продаж составляет продукция с высокой добавленной стоимостью.

- Завершение сокращения запасов и отложенный спрос поддержат внутренние цены на сталь в РФ, а также финрезультаты и дивиденды ММК

- Стратегия предполагает рост EBITDA на $1 млрд к 2025 г. – амбициозно. Новый налоговый режим с 2022 г., вероятно, «съест» лишь 1.8% M2M EBITDA

- Дополнительное SPO может обсуждаться, но пока маловероятно

- Изменений в дивполитике и капзатратах до конца 2025 г. не планируется

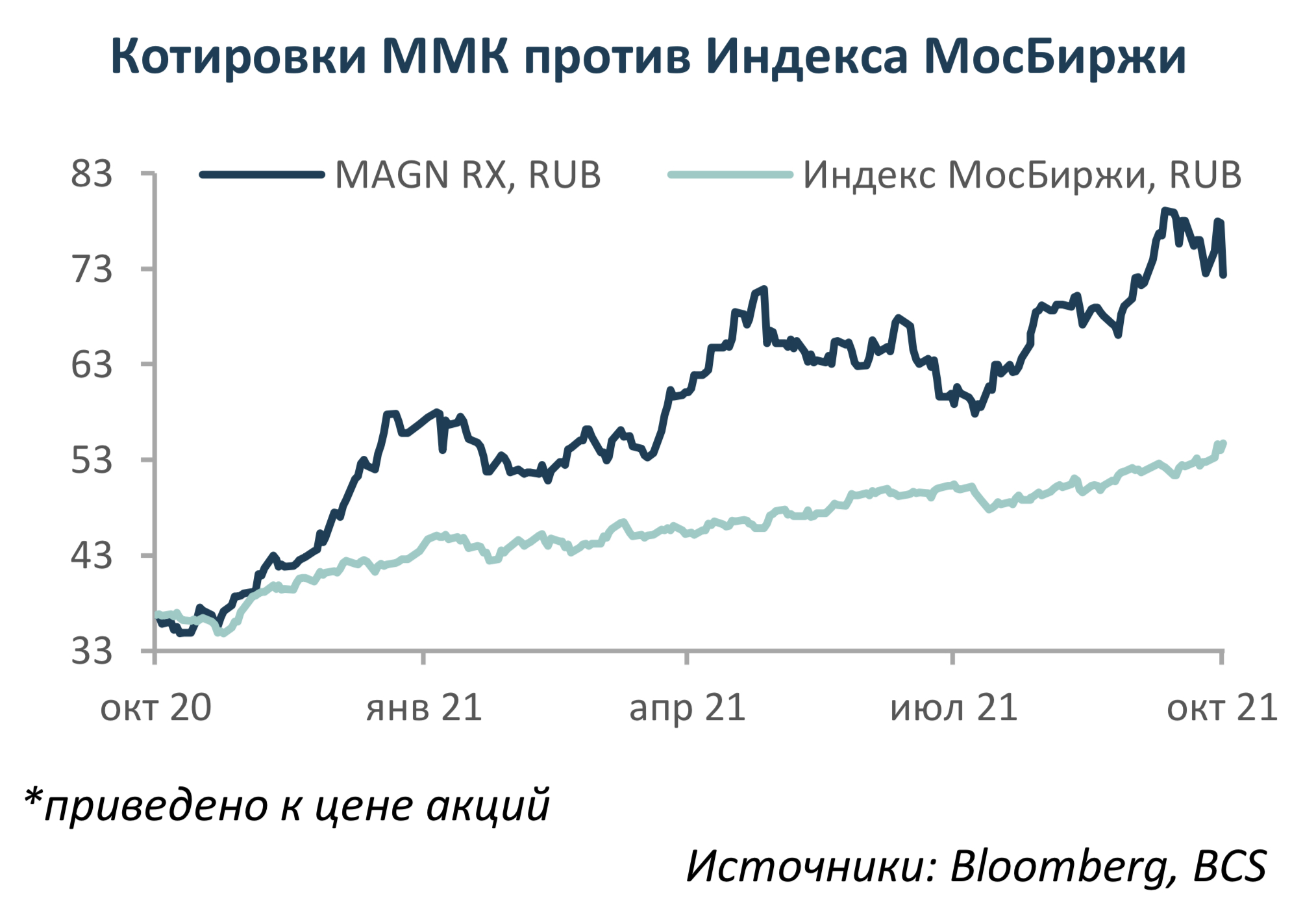

- Оценка: M2M P/E 4.2x, 21.5% DY – видим возможность для ререйтинга

Прекращение сокращения запасов и отложенный спрос поддержат внутренние цены. Дефицит предложения на рынке стали, который толкал цены вверх в 1П21, сменился дефицитом спроса в 3К21 отчасти из-за сезонности и перебоев в производстве автомобилей в мире. В результате пострадали мировые и российские цены на сталь. Тем не менее ожидается, что в 4К21 спрос восстановится, особенно в РФ, благодаря завершению сокращения запасов на розничном рынке и эффекту отложенного спроса, что, вероятно, приведет к росту цен на сталь и поможет ММК как крупнейшему металлургу, ориентированному на внутренний рынок (80% продаж), генерировать более высокий приток денежных средств. Кроме того, компания ожидает, что мировой спрос на сталь вырастет на 5.8% г/г в 2021 г. и еще на 2.7% г/г в 2022 г. В России спрос на сталь может увеличиться на 2.4% г/г до 47 млн т в 2021 г. в основном за счет автомобильной и строительной промышленности и еще на 10% в 2022-25 гг.

Стратегические проекты могут увеличить EBITDA на $1 млрд к 2025 г. – амбициозно. Стратегические цели ММК предусматривают, в том числе, создание высококачественного портфеля продукции, лидерство в эффективности производства и реализацию ключевых инвестпроектов, таких как строительство новой доменной печи, коксовой батареи и воздухоразделительной установки. Эти проекты ММК планирует реализовать к концу 2025 г., что предполагает рост EBITDA на $1 млрд (+52% к показателю за 2017-20 гг.). Что касается нового режима налогообложения в России с 2022 г., то, согласно ожиданиям ММК, эффект от дополнительных налогов будет незначительным (около 1.8% от EBITDA M2M). Повышение НДПИ в меньшей степени влияет на компанию, учитывая ее низкую самообеспеченность коксующимся углем (около 40%) и железной рудой (около 17%): общий эффект, по оценкам ММК, составит RUB 1 млрд ($14 млн). Эффект от акциза прогнозируется на уровне около $200 млн.