Не проморгай Morgan

Morgan Stanley (NYSE: MS) - крупный международный финансовый холдинг с упором на инвестбанковские услуги и услуги управления капиталом. Банк обладает крупнейшим в мире брокерским бизнесом, а также является лидером по количеству организуемых IPO.

Мы рекомендуем "Покупать" акции Morgan Stanley с целевой ценой на конец 2021 г. на уровне $ 112,3, что предполагает потенциал роста 16,3%.

Слабая зависимость от традиционного банковского бизнеса позволила Morgan Stanley удачно пройти через кризисный 2020 г., показав заметный рост выручки и прибыли. Результаты текущего года также выглядят весьма уверенно.

На фоне продолжающегося восстановления экономической активности в мире можно ожидать сохранения бума IPO, увеличения числа размещений долговых бумаг, дальнейшего повышения активности в сфере M&A. И Morgan Stanley продолжит выигрывать от развития данных тенденций.

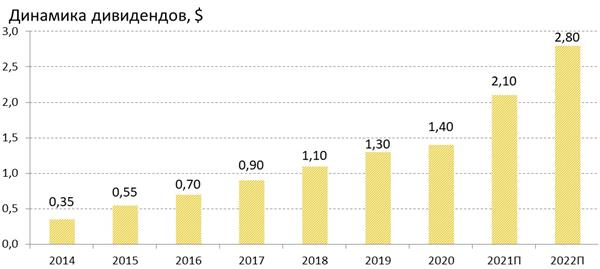

Morgan Stanley в этом году возобновил buyback, вдвое повысил размер квартального дивиденда. Дивидендная доходность акций банка заметно превышает средний уровень по сектору.

Основные риски связаны с новым существенным ухудшением экономической и рыночной конъюнктуры, что может привести к снижению активности клиентов и спроса на продукты и услуги банка, возникновению убытков от переоценки инвестиционных портфелей, негативному влиянию на финансовую позицию банка.

Финансовые результаты

Благодаря фокусу на инвестбанковские услуги и услуги по управлению активами, а также слабой зависимости от традиционного банковского бизнеса Morgan Stanley удалось гораздо лучше, чем другим ведущим американским кредиторам, пройти через кризисный 2020 г. и показать заметный рост выручки и прибыли. При этом Morgan Stanley весьма неплохо себя чувствует и в нынешнем году.

Так, чистая прибыль банка во II квартале увеличилась на 9,9% г/г, до $ 3,51 млрд, при этом прибыль на акцию опустилась на 5,6% г/г, до $ 1,85 на акцию, но уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $ 1,63 на бумагу. Отметим, что снижение показателя EPS целиком обусловлено увеличением числа акций в обращении в связи с выпуском новых бумаг в рамках сделок по поглощению E*Trade и Eaton Vance.

Квартальная выручка банка поднялась на 8% в годовом выражении, до $ 14,76 млрд, и превысила консенсус-прогноз на уровне $ 13,9 млрд. Чистый процентный доход вырос на 16,6%, до $ 1,87 млрд, главным образом за счет резкого снижения процентных расходов. Непроцентные доходы увеличились на 6,9%, до $ 12,89 млрд.

Мы достаточно оптимистично оцениваем дальнейшие перспективы Morgan Stanley, ожидая, что банк, вместе со всем сектором в целом, продолжит выигрывать от улучшения экономической ситуации в США и мире. Согласно последней оценке МВФ, американский ВВП в этом году вырастет на 7% после падения на 3,5% в 2020 г., причем уже в ближайшие месяцы экономическая активность в стране, как ожидается, выйдет на докризисный уровень. Глобальная же экономика, по прогнозу фонда, вырастет на 6% в нынешнем году и на 4,9% в следующем.

На этом фоне следует ожидать сохранения бума IPO в мире, а также увеличения числа размещений долговых бумаг. Кроме того, можно рассчитывать на дальнейшее повышение активности в сфере M&A, поскольку компании продолжат реорганизовывать операции, адаптируясь к последствиям коронавирусного кризиса. Этому будут способствовать низкая стоимость привлечения долгового финансирования, государственные стимулы, наличие привлекательных возможностей для покупки и общее стремление компаний менять бизнес-модели в ответ на происходящие глобальные изменения. И Morgan Stanley, учитывая сильные позиции банка на рынке инвестбанковских услуг, должен стать одним из главных бенефициаров данных тенденций. Помимо этого, в условиях низких ставок и разгона инфляции в мире можно ожидать сохранения высокого спроса на услуги управления капиталом и инвестициями, что будет и далее поддерживать подразделения банка, работающие в этой сфере.

В Morgan Stanley рассчитывают и на реализацию эффектов синергии от последних приобретений - как в операционном плане, так и в плане экономии на расходах.

Выплаты акционерам

В последние годы Morgan Stanley заметно нарастил дивидендные выплаты. В том числе в июле этого года руководство банка повысило размер квартального дивиденда сразу вдвое, с 35 центов на акцию до 70 центов на акцию. Как результат, дивидендная доходность NTM бумаг Morgan Stanley составляет 2,9% и является одной из самых высоких в отрасли.

Кроме того, Morgan Stanley направляет значительные средства на выкуп собственных акций. По итогам 2019 г. на эти цели потрачено около $ 6 млрд, а с учетом дивидендов общий объем выплат акционерам равнялся $ 8,6 млрд. В 2020 г. объем buyback составил лишь $ 1,9 млрд, поскольку в середине года Федрезерв ввел запрет на обратный выкуп акций банками в связи с необходимостью сбережения ими капитала. Между тем в декабре, после проведения очередного раунда стресс-тестов, регулятор существенно смягчил ограничения на выплаты акционерам для банков США, причем в июне эти ограничения были ослаблены еще сильнее. На этом фоне Morgan Stanley в нынешнем году возобновил выкуп акций, направив на эти цели порядка $ 5 млрд по итогам I полугодия. Более того, в июле руководство банка анонсировало новую программу buyback объемом $ 12 млрд (около 7% от текущей капитализации), реализовать которую планируется в предстоящие четыре квартала.

Риски

- Бизнес Morgan Stanley, как и сектора в целом, сильно зависит от экономической и рыночной конъюнктуры. В случае ее нового существенного ухудшения, например в результате очередной волны коронавируса, можно ожидать снижения активности клиентов и спроса на продукты и услуги банка, возникновения убытков от переоценки инвестиционных портфелей, негативного влияния на финансовую позицию банка. Кроме того, в такой ситуации вероятно новое введение ограничений на операции банков и выплаты акционерам со стороны регуляторов.

- Изменение конъюнктуры, настроений инвесторов на финансовых рынках может привести к снижению цен акций и облигаций и, как следствие, нежеланию компаний проводить IPO и размещать долговые бумаги, что ударит по доходам Morgan Stanley от андеррайтинга.

Техническая картина

С точки зрения технического анализа на дневном графике акции Morgan Stanley движутся в рамках среднесрочного восходящего канала. Ожидаем продолжения подъема к верхней границе фигуры, в район $ 100, где, вероятно, будет встречено сопротивление. В случае формирования нисходящего движения ближайшей поддержкой станет 50-дневная скользящая средняя, проходящая вблизи отметки $ 91,5.