МРСК Центра и Приволжья: уехать бы из Центра в Приволжье

Инвестиционная идея

"МРСК Центра и Приволжья" - сетевая компания, охватывающая 9 областей общей площадью 408 тыс. кв. км с населением 12,8 млн чел. Основной бизнес - передача электроэнергии. Контрольный пакет акций находится у "Россетей" (50,4%).

Мы рекомендуем "Покупать" акции МРСК Центра и Приволжья с целевой ценой с 0,17 руб. Потенциал роста - 23% от низкой базы в перспективе года.

- Электросетевой комплекс может оказаться более устойчивым к вирусу, чем многие другие отрасли.

- По прибыли мы ожидаем сопоставимого результата в этом году - 6,4 млрд руб. Резервирование и снижение объемов передачи будет компенсировано уменьшением потерь, улучшением динамики по крупным статьям расходов (оплата потерь, передача э/э), ростом доходов от техприсоединения и рефинансированием долга.

- Прогноз по дивиденду за 2020 год - 0,019 руб. с доходностью 13%.

- Капитализация оценивается всего в 2,4–2,5х годовой прибыли 2019–2020 при медиане по отрасли 4,1х и 3,5х соответственно. При этом по чистой рентабельности МРСК ЦиП превосходит медианный результат других сетевых компаний РФ почти в 2 раза - 6,9% против 3,1%, и долговую нагрузку 1,4х EBITDA мы считаем приемлемой.

- К максимумам 2018–2019 годов акции вряд ли вернутся без положительного решения с проблемным сбытом, но с начала года акции подешевели почти вдвое, и коррекционный рост от низкой базы выглядит, на наш взгляд, реалистично.

Структура капитала. Контрольным пакетом акций владеет ПАО "Россети" (50,4%), Genhold Limited (15,87%), Energyo Solutions Russia (Cyprus) Limited (6,26%). Free float - 27%.

Финансовые показатели

Прибыль акционеров "МРСК Центра и Приволжья" упала за 12м 2019 на 43%, до 6,7 млрд руб., EBITDA - на 24%, до 18,4 млрд руб., на фоне снижения показателей отпуска, увеличения долга, начисления резервов, связанных с исками и задолженностью крупного сбыта ПАО ГК "ТНС энерго". Прибыль по РСБУ составила 5,2 млрд руб. (-45% г/г).

Выручка выросла лишь на 2,5% из-за прекращения продажи электроэнергии и мощности в качестве гарантирующего поставщика. Выручка от основного бизнеса - передачи э/э - повысилась на 6,2% благодаря индексации тарифов и покупки сетевых активов в Удмуртии.

Полезный отпуск за год снизился на 0,9% в результате перехода ряда крупных потребителей к ФСК ЕЭС, более теплой погоды и роста потерь на 0,5% на фоне разногласий со сбытовыми компаниями и приобретения сетевых активов.

Компания отразила резервирование по судебным искам на сумму почти 4 млрд руб. и 0,5 млрд руб. по сомнительной дебиторской задолженности. Задержки с возвратом задолженности со стороны одного из своих главных сбытов - ГК "ТНС энерго" - стали одной из причин снижения денежного потока и роста кредитного портфеля. В этом году мы заложили суммарное резервирование, около 5,5 млрд руб., из-за чего прибыль будет существенно ниже потенциальной.

Чистый долг увеличился за год на 48%, до 26,1 млрд руб., или 1,42х EBITDA, что можно считать невысоким уровнем. Менеджмент рефинансировал кредитный портфель, уменьшив эффективную процентную ставку на 26 б. п.

Прибыль за 2019 год вышла чуть лучше наших ожиданий, в этом году чистая прибыль, по нашим оценкам, будет на сопоставимом уровне, около 6,5 млрд руб., ниже своего потенциала из-за ситуации с проблемными сбытами и снижения энергопотребления на фоне нетипично теплой зимы и антивирусных мер. Поддержку результатам окажет снижение потерь, улучшение динамики по крупным статьям расходов (оплата потерь, передача э/э), рост доходов от техприсоединения (выручка 2 млрд руб. и прибыль 0,9 млрд руб), а также экономия от рефинансирования долгового портфеля.

Мы отмечаем, что даже после снижения доходов по чистой рентабельности МРСК ЦиП превосходит медианный результат других сетевых компаний РФ почти в 2 раза - 6,9% против 3,1%.

Законодательные инициативы по введению платы за резервы и повышению платы за льготное техприсоединение пока повисли в воздухе после смены правительства и карантина из-за COVID-19, но мы не исключаем возвращения регуляторов к этой теме после спада экономической напряженности.

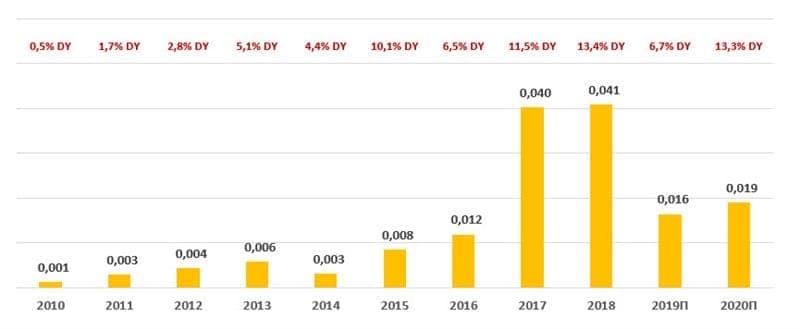

Дивиденды

В 2018 году компания приняла новую дивидендную политику, типовую для "дочек" "Россетей". Дивидендная база определяется как 50% от скорректированной прибыли по РСБУ или МСФО, которая окажется больше. Чистая прибыль корректируется на ряд показателей - инвестиционную программу, потоки от техприсоединения, переоценку ценных бумаг и др. В последние три года, 2016-2018 гг., компания поддерживала достаточно высокие нормы выплат, 37–40% прибыли по МСФО.

МРСК впервые выплатила промежуточный дивиденд за 9м 2019 в размере 0,0163 руб. на акцию в январе 2020 года с доходностью 6,7% на закрытие реестра. Финального платежа за прошлый год мы не ожидаем, норма выплат за прошлый год, таким образом, составит 28% прибыли по МСФО. Прогноз по дивиденду за текущий год 0,019 руб. (+15% г/г) с доходностью 13,3%.

Оценка

По мультипликаторам акции MRKP торгуются с дисконтом в среднем 69% с таргетом 0,24 руб. Анализ стоимости по собственной дивидендной доходности подразумевает целевую цену 0,16 руб. при прогнозном дивиденде за 2020 год 0,019 руб. и целевой доходности 12% при норме выплат 33%. Оценка по средним собственным историческим мультипликаторам с 2019 года P/E LTM (2,7x), форвардному P/E 1Y (3,0х), EV/EBITDA LTM (2,4х) и форвардному EV/EBITDA 1Y (2,2х) предполагает таргет 0,16 руб. Из-за нерешенной проблемы с возвратом дебиторской задолженности мы в большей степени ориентировались на собственные мультипликаторы, в том числе дивидендный. Агрегированная целевая цена - 0,17 руб. с потенциалом 23%, и мы рекомендуем "Покупать" акции МРСК Центра и Приволжья на фоне их перепроданности.

С начала года акции подешевели почти вдвое, и даже с учетом ожиданий снижения энергопотребления в этом году и создания дополнительных резервов по дебиторской задолженности мы считаем бумаги MRKP перепроданными и рекомендуем "Покупать" их. К максимумам 2018–2019 годов акции вряд ли вернутся без положительного решения с проблемным сбытом, но коррекционный рост от низкой базы выглядит, с нашей точки зрения, реалистично. Мы также полагаем, что сетевые компании окажутся более устойчивыми к антивирусным мерам, чем многие другие отрасли. В долгосрочном периоде бумага остается интересным дивидендным вариантом с учетом высоких норм выплат в прошлом.