МТС: всегда на связи

Обновление от 20.05.2022: целевая цена ПОНИЖЕНА

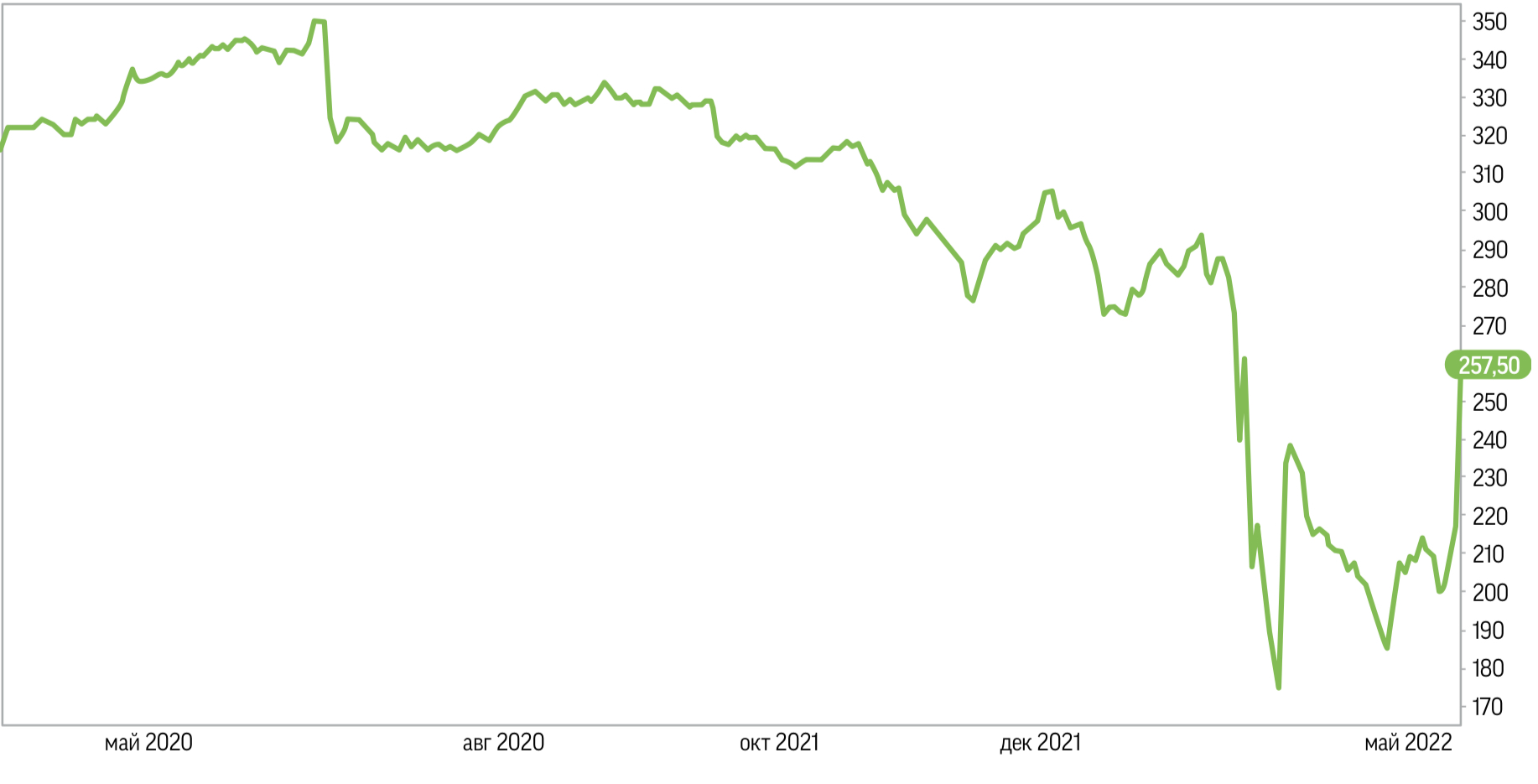

Котировки МТС демонстрируют отскок после резкого падения в феврале-марте. Капитализация компании составляет 509 млрд руб. ($7,8 млрд). С июля прошлого года по март 2022-го котировки упали в два раза, с 350 до 175 руб. В ходе последней коррекции акции обвалились ниже минимумов 2017-го, 2019-го и 2020 годов, последний раз на таких уровнях бумага торговалась в конце 2016-го.

Улучшение операционных результатов наблюдалось во всех сегментах.

Число абонентов мобильной связи МТС в России выросло на 2,5%, до 80 млн. Количество розничных точек продаж внутри страны увеличилось на 2%, до 5,6 тыс. Число клиентов МТС Банка достигло 3 млн, 1,8 млн из которых — активные пользователи мобильного приложения. Абонентская база в сегменте ТВ расширилась на 1,8 млн, до 8,4 млн.

Эмитент представил сильные финансовые результаты за 2021 год. Выручка группы увеличилась на 8%, до 534 млрд руб. Продажи отдельно за четвертый квартал составили 144 млрд руб. (+7,5% г/г). Скорректированная OIBDA по итогам 12 месяцев достигла 229 млрд руб., что на 6% больше показателя 2020 года и соответствует уровню рентабельности 42,9%. При этом рента- бельность OIBDA в четвертом квартале оказалась равна 38,6%. Чистая прибыль в октябре-марте 2021-го и за полный прошлый год составила 13,6 млрд (+3,9% г/г) и 63,5 млрд руб. (+6,6% г/г) соответственно.

97% выручки (521 млрд руб.) было сгенерировано в России, на сегмент услуг связи пришлось 417 млрд руб., или 80%. Доходы от деятельности МТС Банка составили 48 млрд руб., выручка от продажи товаров в розницу достигла почти 70 млрд руб. Медиасегмент обеспечил 13,7 млрд руб. поступлений (+30 г/г) в 2021 году. Чистый долг увеличился до 389,5 млрд руб., долговая нагрузка составила 1,7х OIBDA.

Компания не отказывается от распределения дивидендов. За первое полугодие 2021-го МТС выплатила держателям долевых бумаг 10,55 руб. на акцию (21,1 руб. на ГДР). Итоговый дивиденд за 2021 год составит 33,85 руб. на акцию, или 104% прибыли. В прошлом году также была завершена про- грамма обратного выкупа акций на сумму 9,3 млрд руб.

Несмотря на сложный для экономики период, операторы связи демонстрируют уверенные результаты. Государство передвинуло сроки исполнения требований к хранению данных, что позволит телекомам пока не наращивать объем капитальных затрат. Негативное влияние на бизнес компаний сегмента оказывают санкции, затрудняющие импорт оборудования и программного обеспечения, а также инфляция. Операторы связи реагируют на это повышением тарифов, в том числе скрытым (то есть сокращая объем услуг). Спрос на услуги связи неэластичен, то есть инвесторам не стоит опасаться сокращения доходов МТС. Мы полагаем, что акции телекома подходят для долгосрочных вложений на фоне низких рисков и благоприятной для держателей бумаг дивидендной политики.

Исходная идея:

Операционные показатели и прогнозы

Количество абонентов мобильной связи МТС в первом квартале 2021 года сократилось с прошлогодних 86,362 млн до 86,268 млн. По мнению компании, эта динамика была обусловлена оттоком мигрантов в период коронакризиса и отказом россиян от вторых и третьих сим-карт. Мы отмечаем, что отчасти сужение базы абонентов было компенсировано ростом продаж товаров на 0,6 п.п. относительно объема четвертого квартала 2020-го, до 18,6% г/г.

Число абонентов МТС, пользующихся услугами фиксированного доступа в интернет, за первый квартал увеличилось на 46 тыс., или на 1,2%. Это позволило оператору выйти на второе место в стране после Ростелекома по этому показателю. Рост абонентской базы в значительной мере был обусловлен популярностью комплексных тарифов МТС и носил исключительно органический характер.

МТС демонстрирует значительное расширение клиентской базы в периоды ускорения инфляции. Данная тенденция проявлялась в 2007-2008-м, 2011-м и 2015-м. Среди возможных причин данной корреляции лидерские позиции компании на рынке, где ее доля по итогам 2020 года составляет около 30%, практически не изменившись с 2008-го. Это позволяет МТС поддерживать конкурентоспособные цены на услуги и в периоды шоков получать преимущества на рынке за счет узнаваемости бренда и хорошей репутации, поддерживаемой в течение длительного времени. В ближайшие годы мы прогнозируем продолжение разгона инфляции, сформированного чрезвычайно мягкой монетарной политикой, проводимой центральными банками ведущих экономик мира в течение последних десятилетий, а также растущим дисбалансом товарных рынков.

В рамках стратегии развития до 2023 года МТС объявила о намерении увеличить число абонентов, пользующихся несколькими ее цифровыми и мобильными сервисами, с 1% до 40%. Впрочем, эта цель была анонсирована еще в 2019 году, поэтому сроки ее достижения, вероятно, будут существенно пересмотрены.

Важно отметить, что компании удается постепенно диверсифицировать свой бизнес. Так, с 2012-го по 2020 год доля сегмента мобильной связи в выручке сократилась на 7%, до 68%. Мы ожидаем сохранения данного тренда и снижения показателя к 60% до 2026 года.

С учетом точек роста вне сегмента мобильной связи наш базово-консервативный прогноз среднегодо- вого прироста клиентской базы МТС в 2021–2026 годах составляет 4% против 11% в 2013–2020-м и 8% в 2006–2011-м.

Финансовые показатели и прогнозы

Выручка и чистая прибыль МТС по итогам первого квартала составили 504,3 млрд и 59,9 млрд руб. соответственно, увеличившись на 4,8% и 10,3% год к году. Операционная прибыль снизилась на 0,3% г/г, до 113,9 млрд руб., а скорректированная OBITDA выросла на 2,9% г/г, до 218 млрд руб.

В 2018–2020 годы менеджмент ведущих мобильных операторов России — МТС, Мегафона, Вымпелкома и Tele2 — оценивал потенциальные затраты компаний на выполнение требований пакета Яровой в 40–50 млрд руб. в течение пяти лет на каждого.

Минкомсвязи утверждало, что если сократить объемы хранимого трафика за счет интернет-видео, торрентов и IP-TV, то компаниям потребуется 100 млрд руб., что было эквивалентно 7% совокупной выручки всех российских операторов в 2017 году. Таким образом, мы полагаем, что расходы МТС, связанные с законом Яровой, в ближайшие пять лет в среднем составят менее 4% EBITDA и могут быть профинансированы за счет заемных средств. Отношение чистого долга к скорректированной OIBDA компании по итогам первого квартала 2021 года остается на уровне 1,5х.

Наши оценки

Принимая во внимание курс монетарной политики Банка России, динамику мировых цен на нефть, а также учитывая последние решения и среднесрочные прогнозы правительства РФ, мы ожидаем в 2021 году повышения выручки МТС на 4% против среднегодового роста на 7% и 4% г/г в периоды восстановления 2010 – 2012-го и 2015 – 2018-го. Прогноз чистой маржи компании на 2021 год составляет 14% против 13% в указанные выше периоды восстановления. Таким образом, согласно нашим расчетам, выручка и чистая прибыль МТС в 2021 году составят 514 млрд и 72,0 млрд руб. соответственно.

Общий объем дивидендных выплат компании за 2020-й достиг 35,44 руб. на акцию, что оказалось немного ниже наших ожиданий. С учетом дивидендной политики МТС и практики ее реализации в последние годы мы полагаем, что выплаты за 2021-й составят 40 руб. на акцию.

На наш взгляд, компания справедливо оценена к аналогам с точки зрения сравнительного анализа финансовых мультипликаторов. В рамках долгосрочных моделей прогнозируем прирост выручки в 2021–2026-м на 3,4% против 2,6% в 2013–2020-м и 27% в 2000–2012-м. Отношение чистого денежного потока к выручке на ближайшие пять лет оцениваем в 15% против 18% в 2012–2020-м и 12% в 2002–2011-м. Эти прогнозы консервативны, но в них отражены риски для финансовых показателей компании, связанные с ужесточением законодательно-регуляторных условий ведения бизнеса.

Оценка справедливой стоимости МТС на основе представленных средне- и долгосрочных расчетов и прогнозов составляет 376,57 руб. за акцию. Хотя бумаги МТС не обладают ярко выраженными защитными свойствами, однако базовые особенности бизнеса компании позволяют ее акциям сохранять стабильность в периоды спадов на рынке, что в полной мере подтвердилось во время коронакризиса 2020-2021-го. Как следствие, мы ожидаем, что котировки МТС сохранят устойчивость даже при реализации «медвежьего» сценария в ближайшие недели или месяцы. Таким образом, если вы не хотели бы выходить из рынка акций, но ищете на нем относительно стабильные инструменты, советуем присмотреться к бумагам МТС.