Продолжайте M.Видеонаблюдение

О компании

М.Видео входит в число самых узнаваемых брендов в России. После объединения с компанией «Эльдорадо» в 2018 году компания стала крупнейшим розничным ритейлером по продаже бытовой электроники и товаров для дома на территории РФ. За счет стремительных темпов роста онлайн-продаж, генерирующих более 67% общей выручки, М.Видео занял долю в секторе электронной коммерции. Однако, в отличие от традиционных представителей сектора электронной коммерции, М.Видео торгуется с хорошими мультипликаторами стоимости и платит высокие дивиденды.

По состоянию на 30 июня 2021 года в портфеле М.Видео находится 1137 физических магазинов в 314 городах России, а также собственная платформа электронной коммерции. По количеству торговых точек М.Видео превзошла американского аналога Best Buy и многие торговые сети Европы, а по объему продаж входит в десятку крупнейших игроков в своем сегменте в мире.

Несмотря на высокую долю онлайн-продаж, М.Видео не планирует отказываться от развития физических магазинов. Возможность «вживую» ознакомиться с техникой перед покупкой является конкурентным преимуществом компании перед Ozon, Яндекс.Маркет и прочими маркетплейсами. Также М.Видео использует физические магазины в качестве пунктов выдачи онлайн-заказов и локальных распределительных центров для доставки товаров покупателям к порогу дома.

Пользуясь доминирующим положением в отрасли, М.Видео имеет ряд соглашений на эксклюзивную дистрибуцию в России некоторых брендов электроники и бытовой техники. Эффект масштаба позволяет получать у производителей лучшие закупочные цены. Благодаря этому М.Видео удерживает конкурентные цены и является поставщиком для всех существующих в России маркетплейсов: от Ozon до Яндекс.Маркета и СберМегаМаркета.

Экспансия в регионы и рост доли онлайн-продаж

Согласно принятой в феврале стратегии развития, менеджмент М.Видео намерен удвоить объем бизнеса до ₽1,0 трлн общих продаж к 2025 году. При этом компания поддержит рентабельность EBITDA в диапазоне 5–7%, а долговую нагрузку по показателю «чистый долг / EBITDA» — на уровне или менее 2,0. Достичь целей компания планирует за счет расширения присутствия в регионах, увеличения транзитной мощности логистической инфраструктуры, расширения ассортимента техники и товаров и масштабирования онлайн-продаж.

Увеличение транзитной мощности логистической инфраструктуры позволит компании точечно формировать наполнение складов и магазинов с учетом особенностей потребительского спроса в каждом регионе. Это позволит превзойти локальных конкурентов в доступности и ассортименте, а конкурирующие маркетплейсы — в скорости доставки заказов потребителям. На момент принятия стратегии доля онлайн-продаж в выручке М.Видео составляла около 60%, и компания поставила цель достичь 85% к 2025 году.

В данный момент магазины Группы присутствуют в 314 городах России, при этом около 73% сосредоточено в центральной части России. Меньше торговых точек находится на Урале, Дальнем Востоке и в Сибири. На этих территориях проживает около 38 млн жителей, среди которых наблюдается высокий спрос на товары ритейлера.

Развитие финтех-направления

Также компания планирует развивать финтех-направление. Для этого М.Видео развивает кредитную платформу «Директ Кредит» стоимостью ₽1,3 млрд, которая занимается POS-кредитованием — видом потребительского кредита, выдаваемого непосредственно в торговых точках. Сейчас эта платформа занимает 25% рынка в своем сегменте.

Услугами платформы пользуются более десятка банков и финансовых организаций, а также крупные розничные сети и игроки рынка сектора электронной коммерции. В их числе — МТС, Ситилинк, Ростелеком и непосредственно М.Видео. По итогу 2020 года через платформу было выдано более ₽74 млрд займов. Доход «Директ Кредит» получает с комиссий по сделкам.

Менеджмент компании планирует, что кредитная платформа в структуре М.Видео станет ведущим провайдером финтех-сервисов для всей отрасли розничной торговли, включая онлайн- и офлайн-кредитование потребителей и продавцов, предоставление платежных инструментов, кассовых решений и сервисов подписки.

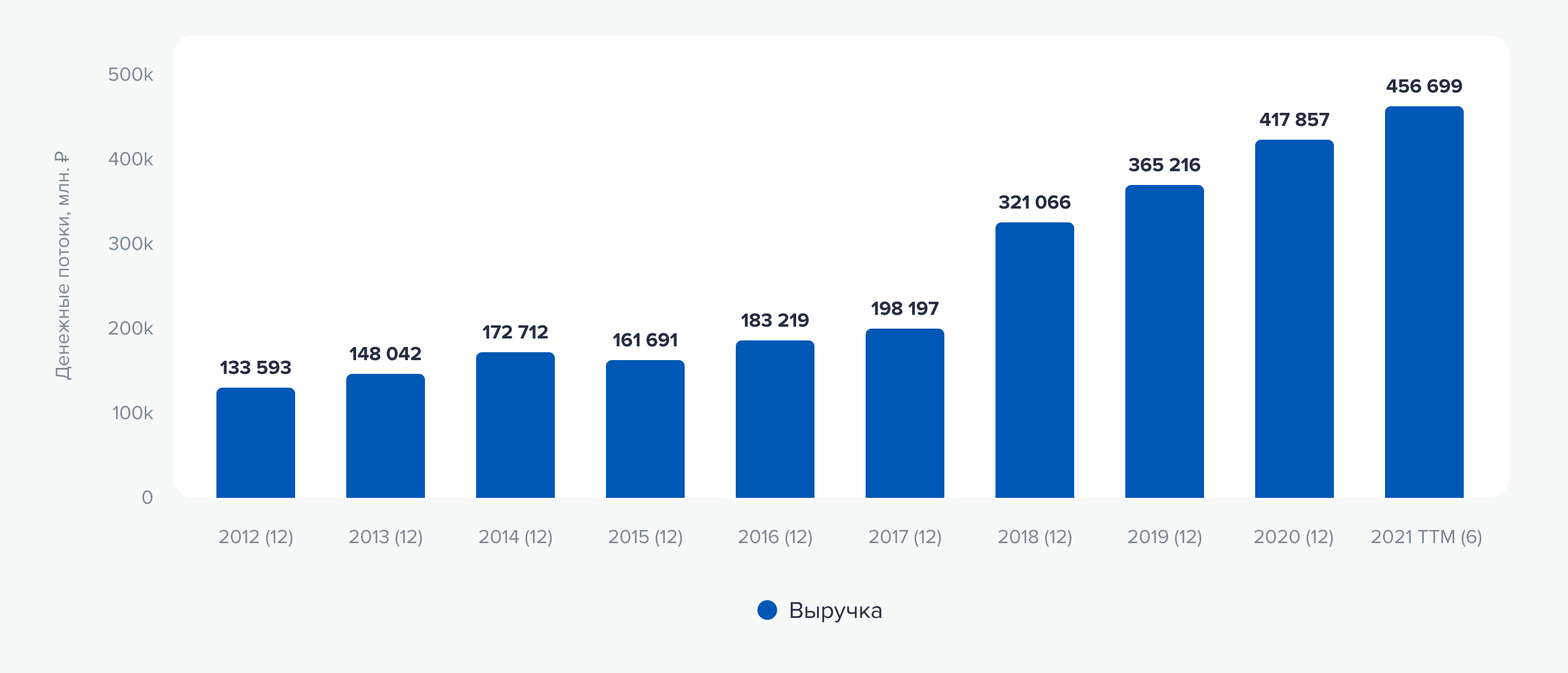

Финансовые результаты и экономический прогноз

Пандемия стала проверкой на прочность цифровой инфраструктуры компании. После закрытия физических магазинов в начале 2020 года менеджмент запустил масштабную маркетинговую кампанию, направленную на стимулирование онлайн-продаж. За счет предоставления приветственных бонусов и персональных скидок за 2020 год общие продажи М.Видео выросли на 15,4% и составили ₽504,8 млрд. При этом сегмент электронной коммерции вырос почти на 109% г/г и достиг ₽300,4 млрд, что эквивалентно 59,5% от общих продаж.

По итогу первого полугодия 2021 года рост бизнеса ускорился: общие продажи выросли на 24% и составили ₽258,3 млрд, онлайн-продажи подскочили на 48,8% г/г и достигли ₽173,9 млрд, что эквивалентно 67,3% от общих продаж. Количество скачиваний мобильных приложений М.Видео и Эльдорадо выросло почти в пять раз и составило 16,6 млн. Ассортимент доступных товаров вырос вдвое — с 75 тысяч до почти 150 тысяч на 30 июня 2021 года.

Собственная выручка компании выросла на 22,3% — до ₽212,8 млрд, рентабельность скорректированного показателя EBITDA достигла 5,8%, а скорректированная чистая прибыль увеличилась на 18% г/г и составила ₽6,39 млрд.

Несмотря на увеличение чистого долга на 58% по сравнению с 31 декабря 2020 года (до ₽64,1 млрд), компания поддерживает его значение на управляемом уровне. Текущее соотношение «чистый долг / скорректированная EBITDA» составляет 1,9х.

Исходя из темпов роста продаж компании, а также традиционно высокого сезона за счет предстоящих распродаж в конце года, до 30 июня 2022 года общие продажи М.Видео могут составить около ₽620 млрд, собственная выручка — приблизительно ₽510 млрд, а скорректированная чистая прибыль — ₽15,3 млрд.

Дивиденды

В отличие от традиционных представителей сектора электронной коммерции, М.Видео выплачивает акционерам дивиденды. В январе Совет директоров утвердил новую дивидендную политику, согласно которой компания будет дважды в год распределять на дивиденды не менее 100% скорректированной чистой прибыли по МСФО при условии, что отношение чистого долга к EBITDA будет не более 2. В качестве промежуточных дивидендов по итогам работы компании в первом полугодии 2021 года менеджмент рекомендовал Совету директоров выплатить акционерам всю скорректированную чистую прибыль — ₽6,39 млрд (₽35,5 на акцию).

Исходя из прогноза скорректированной чистой прибыли к 30 июня 2022 года в размере ₽15,3 млрд, дивидендные выплаты за второе полугодие 2021 года и первое полугодие 2022 года могут составить ₽85,6 на акцию. Совокупные выплаты в следующие 14 месяцев могут составить около ₽121 на акцию, форвардная доходность — 20,9%.

Вместе с тем есть риски, что инфляция зарплат, занимающая 6,35% от выручки, и десятипроцентный рост фонда заработной платы (~₽2,7 млрд) могут уменьшить показатель скорректированной чистой прибыли на ₽1,5–2,0 млрд.

Вывод и оценка

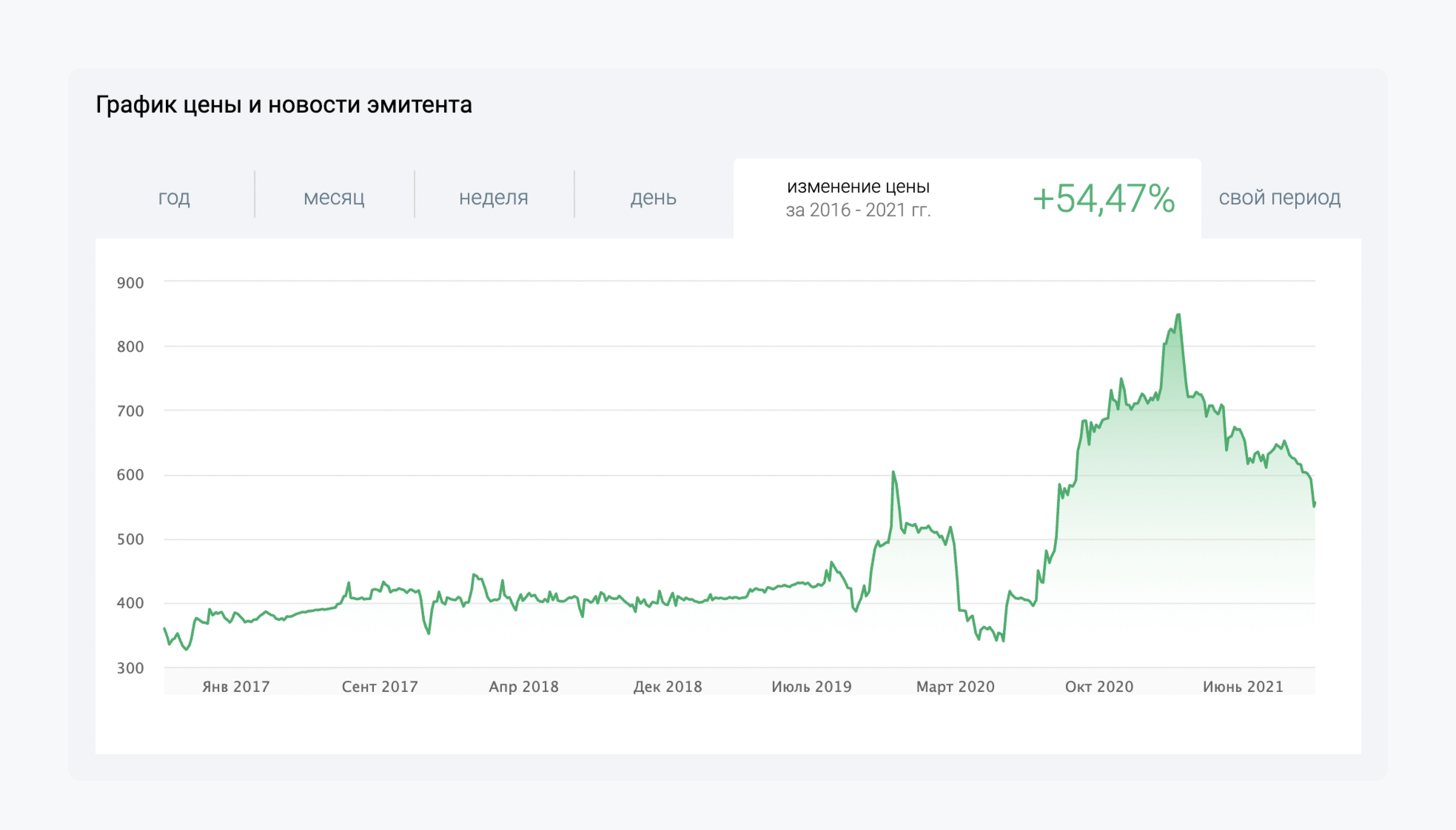

М.Видео — дивидендная компания, имеющая перспективы удвоения денежных потоков в следующие три года. Новая дивидендная политика подразумевает привлекательную доходность, что с учетом перспектив роста делает акции М.Видео привлекательными для долгосрочных инвестиций.

За счет общей коррекции компаний сектора электронной коммерции акции М.Видео потеряли около 35% с марта 2021 года. Это можно рассматривать в качестве коррекции предыдущего восходящего импульса с ₽335 до 885 за акцию и использовать для приобретения доли в компании.

Акции М.Видео торгуются с форвардным Р/Е 6,8х, что примерно на 25% ниже собственной пятилетней средней оценки компании и значительно дешевле отраслевых аналогов, не имеющих практики распределения дивидендов.

Прогнозная цена акций М.Видео составляет 800 рублей. Потенциал роста — 41% на горизонте года без учета дивидендов.