MXI FIGHT - 2

Тек. доходность

Могу заработать

Народный рейтинг

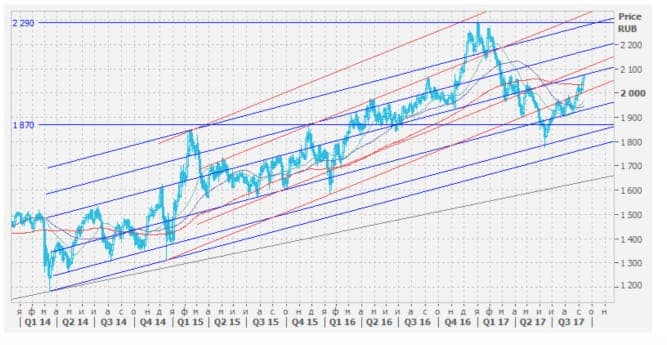

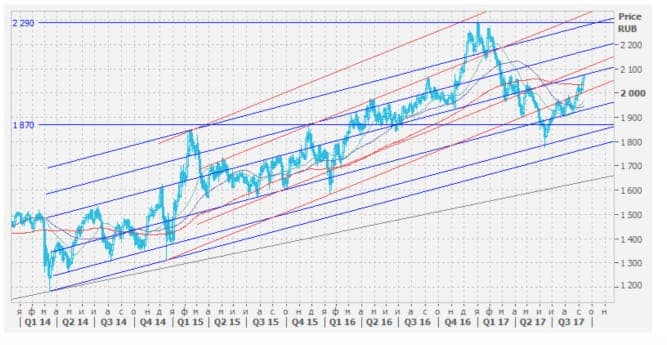

"Открытие" возвращаются к своей инвестиционной идее покупки Индекса ММВБ через фьючерсы (летом сделку "отстопило", но рынок после этого все-таки вырос с 1700 до 2100). Ждут продолжения растущего тренда до уровня 2500. Горизонт 3-6 месяцев

Закрыта аналитиком

2.82 %

Фундаментальная идея

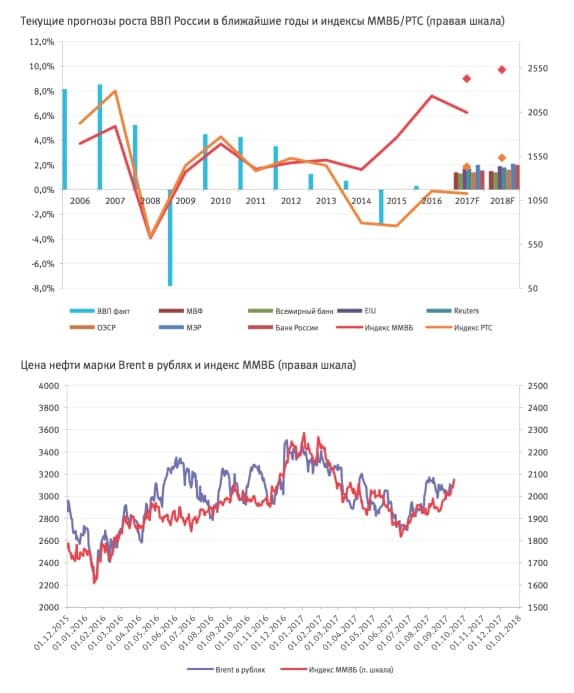

В 2014-2015 годах российская экономика испытала очередной кризис, спровоцированный оттоком средств инвесторов с развивающихся рынков, падением цен на нефть и финансовыми санкциями. Пик паники на российском финансовом рынке пришелся на декабрь 2014 года, а максимальных темпов падения экономика достигла во 2-м квартале 2015 года. С этих моментов российский фондовый рынок начал свое активное восстановление. Во 2-м квартале 2017 рост российского ВВП достиг +2,5% г/г. И абсолютное большинство авторитетных институтов прогнозируют ускорение роста российской и глобальной экономик в ближайшие годы. Это создает почву для ожиданий дальнейшего роста прибылей и дивидендов российских компаний, которые могут транслироваться в продолжающийся рост рынка акций. Текущие прогнозы российского ВВП на 2017-2019 годы уже позволяют говорить о том, что инвестиции в российские акции по самым консервативным прикидкам могут давать доходность как минимум в 2 раза превышающую текущие ставки по депозитам. При этом стоит учитывать, что и прогнозы роста российской экономики сейчас все еще крайне консервативны, а при их улучшении (да-да, ведь аппетит приходит во время еды!) будут повышаться и фундаментальные ориентиры по акциям. А ведь в 2018 году российскую экономику могут ожидать дополнительные денежные стимулы в связи с проведением президентских выборов и чемпионата мира по футболу в России, а также продолжение смягчения денежно-кредитной политики Банка России.

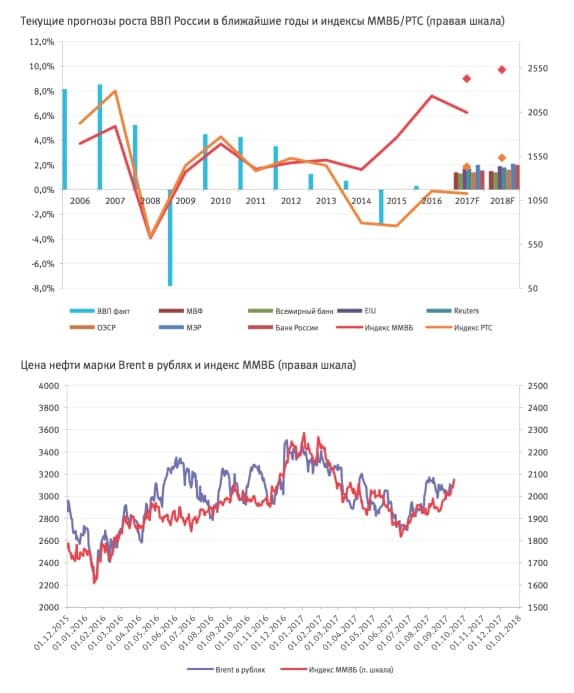

С начала года в течение пяти месяцев мы видели одновременное локальное снижение цен на нефть и локально чрезмерное укрепление курса рубля, бьющее по ядру индекса ММВБ – прибылям и ценам акций компаний нефтегазового сектора. Между тем, с середины июня тренд развернулся в обратную сторону. Продление сделки ОПЕК на 9 месяцев снизило риски падения цен на нефть, а в июне-июле рубль также немного сезонно ослабился. Оба этих фактора стали позитивом для акций российского нефтегазового сектора и индекса ММВБ в целом, особенно с учетом того, что Россия в апреле-мае уже полностью выполнила свои обязательства по сокращению добычи нефти на 300 тысяч баррелей в день в рамках сделки ОПЕК.

Инвестиционная идея

30 мая мы покупали фьючерс на индекс ММВБ (мини) MXI-9.17. В настоящее время мы рекомендуем роллировать позицию, продавая сентябрьский фьючерс, покупая декабрьский.

Продажа сентябрьского фьючерса на индекс ММВБ (мини) MXI-9.17 цене 2071 пункт Покупка декабрьского фьючерса на индекс ММВБ (мини) MXI-12.17 цене 2090 пунктов Цель 1 – 2 290 пунктов; Цель 2 – 2 500 пунктов

Полная версия

В 2014-2015 годах российская экономика испытала очередной кризис, спровоцированный оттоком средств инвесторов с развивающихся рынков, падением цен на нефть и финансовыми санкциями. Пик паники на российском финансовом рынке пришелся на декабрь 2014 года, а максимальных темпов падения экономика достигла во 2-м квартале 2015 года. С этих моментов российский фондовый рынок начал свое активное восстановление. Во 2-м квартале 2017 рост российского ВВП достиг +2,5% г/г. И абсолютное большинство авторитетных институтов прогнозируют ускорение роста российской и глобальной экономик в ближайшие годы. Это создает почву для ожиданий дальнейшего роста прибылей и дивидендов российских компаний, которые могут транслироваться в продолжающийся рост рынка акций. Текущие прогнозы российского ВВП на 2017-2019 годы уже позволяют говорить о том, что инвестиции в российские акции по самым консервативным прикидкам могут давать доходность как минимум в 2 раза превышающую текущие ставки по депозитам. При этом стоит учитывать, что и прогнозы роста российской экономики сейчас все еще крайне консервативны, а при их улучшении (да-да, ведь аппетит приходит во время еды!) будут повышаться и фундаментальные ориентиры по акциям. А ведь в 2018 году российскую экономику могут ожидать дополнительные денежные стимулы в связи с проведением президентских выборов и чемпионата мира по футболу в России, а также продолжение смягчения денежно-кредитной политики Банка России.

С начала года в течение пяти месяцев мы видели одновременное локальное снижение цен на нефть и локально чрезмерное укрепление курса рубля, бьющее по ядру индекса ММВБ – прибылям и ценам акций компаний нефтегазового сектора. Между тем, с середины июня тренд развернулся в обратную сторону. Продление сделки ОПЕК на 9 месяцев снизило риски падения цен на нефть, а в июне-июле рубль также немного сезонно ослабился. Оба этих фактора стали позитивом для акций российского нефтегазового сектора и индекса ММВБ в целом, особенно с учетом того, что Россия в апреле-мае уже полностью выполнила свои обязательства по сокращению добычи нефти на 300 тысяч баррелей в день в рамках сделки ОПЕК.

Инвестиционная идея

30 мая мы покупали фьючерс на индекс ММВБ (мини) MXI-9.17. В настоящее время мы рекомендуем роллировать позицию, продавая сентябрьский фьючерс, покупая декабрьский.

Продажа сентябрьского фьючерса на индекс ММВБ (мини) MXI-9.17 цене 2071 пункт Покупка декабрьского фьючерса на индекс ММВБ (мини) MXI-12.17 цене 2090 пунктов Цель 1 – 2 290 пунктов; Цель 2 – 2 500 пунктов

Полная версия

Цена открытия

28 сентября 2017

2090 RUB

+2.82%

Цена закрытия

15 ноября 2017

2149 RUB

Инвесторы говорят

Отзывы наших пользователей