Мы нашли пятый Элемент

Драйверы

ГК Элемент – крупнейший российский производитель микроэлектроники. Занимает долю рынка более 50%. Является ведущим бенефициаром различных государственных программ поддержки. Группа компаний создана в 2019 году на базе активов «АФК Система» и «Ростеха». Компания обладает полным циклом производства, включая разработку оборудования, дизайн и производство микросхем, выпуск готовых модулей и оборудования на их основе.

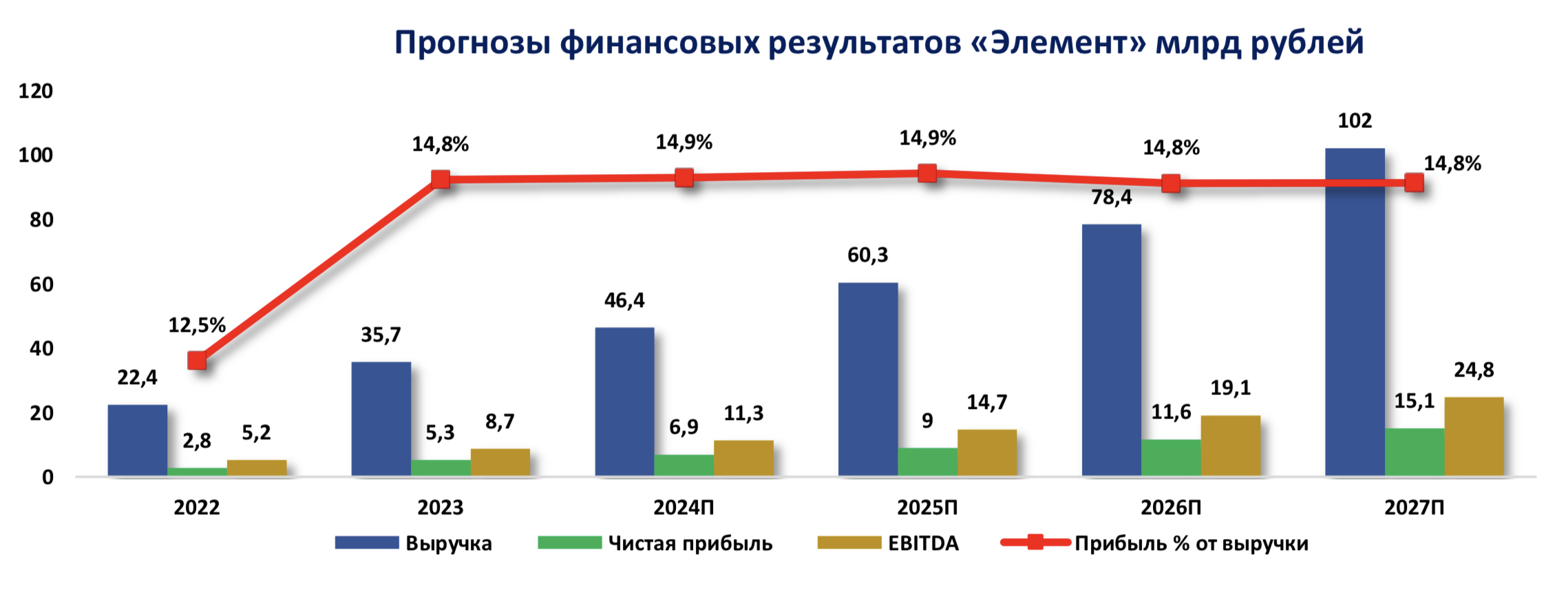

Финансовое положение. По итогам 2023 года, чистая прибыль компании увеличилась на 93% год к году до 5,3 млрд рублей за счет оптимизации расходов при росте объемов производства. Выручка выросла на 46% год к году до 35,8 млрд рублей. Главный драйвер роста – высокий спрос на российскую электронную компонентную базу. Показатель EBITDA увеличился на 68%, до 8,7 млрд рублей вследствие увеличения объемов производства и повышения операционной эффективности. Благодаря сильным финансовым результатам, соотношение чистый долг/EBITDA в 2023 году снизился до 1,3х в сравнении с 1,8х в 2022 году. Капитальные затраты составили 11,8 млрд рублей в 2023 году против 3,1 млрд рублей годом ранее. Рост связан с увеличением инвестиций Группы в расширение существующих и создание новых производственных мощностей, а также разработку новой продукции и технологий. По итогам 2023 года мультипликаторы выглядят следующим образом: P/E=18.8x, P/S=2.8х, EV/EBITDA=8x, чистый долг/EBITDA=1.3х.

Дивидендная политика. Компания планирует выплачивать дивиденды в размере не менее 25% скорректированной чистой прибыли отчетного года не реже одного раза в год.

Риски. Высокая конкуренция на внешних рынках. Государство является важным заказчиком продукции. В случае рецессии российской экономики, спрос на продукцию компании может снизиться, что негативно скажется на финансовых результатах и оценке компании.

Выводы. Рекомендуем участвовать в IPO. Оценку по верхней ценовой границе в 100 млрд рублей, считаем адекватной. Ожидаем повышенный спрос ранка на IPO. Учитывая предыдущие кейсы и объем размещения в 15 млрд рублей, аллокация прогнозируется в районе 6-7% от заявки.

Спекулятивная цель по бумаге после размещения находиться в диапазоне 280 – 285 рублей (за 1 лот = 1 тыс акций). Целевая цена на горизонте года, находится в районе 300 рублей.