НЛМК - Устойчивость к шокам и высокий дивиденд

НЛМК. Устойчивость к шокам и высокий дивиденд

Дивидендная доходность по акциям компании за последние 12 месяцев составляет 18%, что близко к максимальному для ликвидных отечественных бумаг уровню.

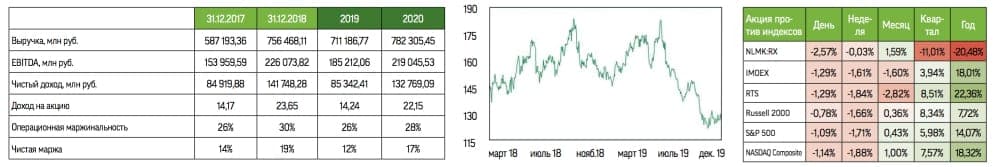

Компания выглядит недооцененной, даже несмотря на скромные прогнозы объемов производства при стабильных ценах. Исходя из прогнозов самого НЛМК, а также отраслевых и наших общеэкономических оценок, мы на данный момент рассчитываем, что продажи металлопродукции НЛМК в 2019–2020 году будут расти в среднем на 2% год к году. Скромными пока остаются прогнозы повышения цен. Однако, принимая во внимание высокие уровни загрузки мощностей компании, этого доста- точно для позитивных оценок динамики ее стоимости. Среднесрочные перспективы ускорения роста выручки в металлургическом сегменте представляются положительными. Мы ожидаем значимого улучшения динамики промпроизводства в РФ и в ведущих экономиках в конце 2019-го и первой поло- вине 2020 года под влиянием активизации стимулирующих и антидефляционных мер на внешних рынках.

Ключевую роль в формировании стабильного долгосрочного спроса на продукцию отрасли играют госпрограмма «Доступное жилье» и проекты по поддержке развития ТЭК, в том числе по выпуску СПГ, которые способны усилить спрос в ближайшие три-пять лет от реализации нацпроектов до 3–5% против 2%, согласно оценкам компании. Отрасль не демонстрирует признаков застоя и кризисного сжатия. К примеру, НЛМК прорабатывает вопрос строительства электростанции, а другие ведущие представители сектора планируют наладить производство бесшовных труб.

Риски связаны с тем, насколько активно готовы российские регуляторы реагировать на намечающееся улучшение внешнего инвестиционного фона. Интерес государства к проблемам металлургии и добычи на данный момент обозначен решениями ЕЭК по ограничению импорта отраслевой продукции, а также проработкой в правительстве программы развития отрасли после совещания с президентом России, состоявшегося в сентябре.

Компания подтвердила свою способность абсорбировать шоки и сохранять стоимость для инвесторов. Об устойчивости бизнеса НЛМК к потенциальным шокам свидетельствует тот факт, что ее загрузка мощностей опускалась ниже диапазона 93 –98% лишь под влиянием глобального финансового кризиса в 2009 году, но и тогда оставалась высокой — 86%. По итогам 2018 года загрузка мощностей НЛМК вновь, как и в 2017 году, составила 98%. За первое полугодие 2019-го этот показатель сократился до 97% против 99% годом ранее.

Дивидендная доходность по акциям компании за последние 12 месяцев составляет 18%, что близко к максимальному для ликвидных отечествен- ных бумаг уровню. Недавняя информация о пересмотре дивидендной поли- тики ММК дает основание предположить, что мягкая, привлекательная для инвесторов стратегия в области дивидендных выплат НЛМК сохранит акту- альность и в следующем году. Тем более что соотношение между чистым долгом и EBITDA компании одно из минимальных для отрасли и превышает только аналогичный показатель ММК.