У инвесторов НЛМК стальные нервы

Металлургический сектор, как правило, быстрее прочих восстанавливается после кризисов. Акции НЛМК, опережая рынок, уже достигли новых исторических максимумов. При этом ПАО "НЛМК" остается одной из самых эффективных компаний отрасли с перспективой дальнейшего роста акционерной стоимости.

- ПАО "НЛМК" входит в топ-5 по капитализации крупнейших публичных сталелитейных компаний. На компанию приходится около 1/5 в мировом производстве стальных слябов (заготовки для проката) и около 1/5 в российском производстве стали.

- Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Активы компании удачно структурированы в географическом плане. Продукция широко диверсифицирована по номенклатуре и рынкам сбыта.

- Компании в 2020 году удалось сохранить объемы производства и продаж на уровне прошлого года за счет корректировки географии продаж и продукции в пользу чугуна и слябов.

- Снижение финансовых результатов в 2020 году обусловлено провалом рынков в первой половине года. В III квартале НЛМК показывает признаки улучшения динамики.

- НЛМК поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Мы устанавливаем целевую оценку по акциям ПАО "НЛМК" в районе 222 руб. с рекомендацией "Покупать".

Факторы роста

Мы можем характеризовать ПАО "НЛМК" как высокоэффективную металлургическую компанию с качественными и хорошо сбалансированными активами, в достаточной степени обеспеченную ресурсами и нацеленную на лидерство в отрасли. Росту акционерной стоимости в среднесрочной перспективе будет способствовать наличие стратегии развития бизнеса, щедрая дивидендная политика компании и начало нового цикла роста в металлургической отрасли после преодоления последствий пандемии.

Факторы, которые будут способствовать росту акционерной стоимости НЛМК

- После спада в металлургической отрасли на фоне замедления промпроизводства и распространения пандемии отрасль вступит в новую фазу циклического роста. В 2021 году ожидается рост спроса на конечную стальную продукцию на 4,1%. НЛМК будет одним из бенефициаров нового цикла.

- Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

- Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

- Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов.

- Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

- Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Преимущества НЛМК

Группа НЛМК имеет прочные позиции в сталелитейной отрасли. По данным за 2019 год, на нее приходится 21% в мировом производстве слябов, 21% в российском производстве стали и 20% на рынке арматуры в России. Кроме того, компания занимает доли на российском рынке холодного проката - 31%, оцинкованного проката - 22%, проката с полимерными покрытиями - 22%.

Группе НЛМК свойственна широкая диверсификация производственной модели, портфеля продукции и рынков сбыта. Структура бизнеса НЛМК оптимальна. Ее ключевой особенностью является максимальное использование стратегических преимуществ географического расположения активов.

Горная добыча и производство стали, которые являются самыми ресурсоемкими частями горно-металлургического производства, сконцентрированы в регионах с низкими производственными затратами. А изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании. Это позволяет НЛМК минимизировать производственные и логистические затраты, а также своевременно и гибко адаптироваться под меняющиеся потребности конечных потребителей и ситуации на локальных рынках сбыта.

В России расположены 100% активов НЛМК по добыче и переработке сырья для металлургического производства и 94% сталеплавильных мощностей. Сталь, произведенная группой в России, является одной из самых низкозатратных в мире. Этому способствует близость к источникам железорудного сырья, относительно низкие затраты на энергию и труд, а также высокая эффективность относительно современного оборудования.

Сталеплавильные мощности расположены в непосредственной близости от сырьевых активов НЛМК. Стойленский ГОК, один из самых эффективных производителей железорудного сырья в мире, расположен в 250 км от основной производственной площадки в Липецке. Запасы руд - составляют более 5 млрд тонн, себестоимость концентрата - около $ 12/т. Крупнейшая в России ломозаготовительная сеть НЛМК также обеспечивает стабильные поставки лома на российские сталеплавильные активы группы.

В России расположено и 59% прокатных мощностей компании, где НЛМК производит широкую линейку плоского проката - горячекатаный, холоднокатаный прокат, прокат с цинковым и полимерным покрытием, электротехническую сталь, а также различные виды сортового проката и метизов, являясь ведущим производителем металлопродукции с высокой добавленной стоимостью на российском рынке. На российский рынок в 2019 году приходилось 39% продаж компании. Основной потребитель продукции НЛМК в России - сектор строительства и инфраструктуры.

В Европе и США расположено, соответственно, 23% и 19% прокатных активов компании. Эффективность прокатного производства на зарубежных активах компании обеспечивается использованием в производстве стальной заготовки, поставляемой с основной производственной площадки группы НЛМК в России, и близостью к обширной клиентской базе, что позволяет гибко реагировать на потребности покупателей.

Финансовые результаты

По итогам 2019 года консолидированная выручка по группе НЛМК снизилась на 12,4% и составила $ 10 554 млн. Показатель EBITDA сократился на 28,5%, до $ 2564 млн, чистая прибыль упала на 40,1%, до $ 1339 млн. При этом свободный денежный поток уменьшился на 24,9%, до $ 1523 млн. Главное влияние на результат оказали плановые ремонты оборудования, а также рост стоимости металлургического сырья на фоне снижения цен на готовую продукцию.

За 9 месяцев 2020 года выручка НЛМК сократилась на 16,8% г/г, до $ 6860 млн, в связи со снижением цен на металлопродукцию и увеличением доли полуфабрикатов в продажах до 40%. Показатель EBITDA уменьшился на 15,8% г/г, до $ 1755 млн. Рентабельность EBITDA составила 25,6%. Свободный денежный поток сократился на 26,2% г/г, до $ 874 млн, в связи с ростом инвестиций для реализации второй стадии капитальных ремонтов доменного и конвертерного производств НЛМК и других проектов Стратегии-2022. Чистый долг увеличился на 12,1%, до $ 1946 млн. Отношение чистого долга к EBITDA сохранилось на комфортном уровне - менее 1х.

Чистая прибыль снизилась на 40,5% г/г, до $ 678 млн, на фоне снижения выручки и признания обесценения стоимости инвестиций в NBH в размере $ 120 млн во II кв. 2020 г. Без влияния этой неденежной операции показатель чистой прибыли составил бы $ 798 млн.

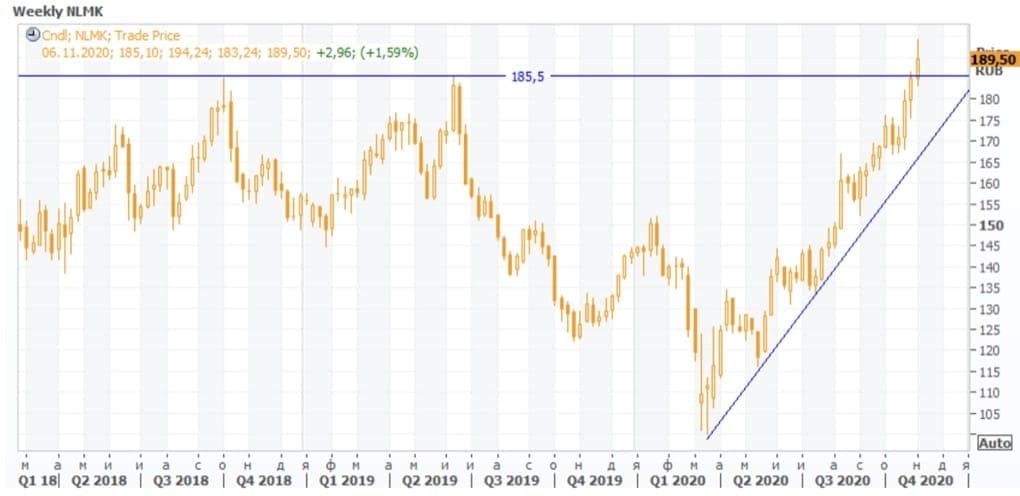

Технический анализ

В прошлом году акции НЛМК, находясь в цикле спада металлургической отрасли, были слабее рынка, потеряв 8,7% стоимости, в то время как индекс МосБиржи вырос на 28,6%. В кризис традиционно бумаги отрасли восстанавливаются быстрее других отраслей. В этом году после мартовского обвала рынков акции металлургов вошли в цикл роста. Акции НЛМК с начала года уже выросли на 31,9%, в то время как индекс МосБиржи все еще теряет 4,9%.

На недельном графике мы видим, что акции НЛМК, находясь в восходящем тренде, достигли нового исторического максимума, преодолев сопротивление в районе 185,5 руб.