Норникель: вперед в зеленое будущее

Тек. доходность

Могу заработать

Народный рейтинг

Тинькофф пишут, что Норникель выпустил неоднозначную отчетность за 2П 2021. Тем не менее, за счет высоких цен и сильного спроса на производимые металлы продажи и прибыли ГМК находятся на рекордных уровнях. Резюме Тинькофф: надо брать

Закрыта по тайм-ауту

-29.62 %

Норникель: вперед в зеленое будущее

рекомендация — покупать

На прошлой неделе крупнейший в мире производитель палладия выпустил неоднозначную отчетность за второе полугодие 2021 года.

- Выручка выросла на 0,8% год к году, до $8,9 млрд, что на 2% хуже консенсуса Bloomberg.

- EBITDA снизилась на 16%, до $4,8 млрд, что уже на 5% ниже прогноза рынка.

- Скорректированная чистая прибыль упала на 29% год к году, до $2,58 млрд, и это оказалось еще хуже рыночных ожиданий: аналитики рассчитывали увидеть этот показатель на 33% больше.

Основной причиной такого слабого роста финансовых показателей за прошедший отчетный период было их сравнение с высокой базой второго полугодия 2020-го. Уже тогда сработали отложенные продажи и отмечались высокие цены на продаваемые металлы.

По итогам всего 2021 года за счет сильного первого полугодия цифры более обнадеживающие:

- выручка выросла на 15%;

- EBITDA увеличилась на 37%;

- скорректированная чистая прибыль — на 125%.

Однако такой рост был оспорен налоговыми органами. По их данным, компания занизила налогооблагаемую базу за первое полугодие 2021 года на сумму штрафа, в итоге сэкономив $4 млн.

Объемы производства

На объемы проданных металлов в тоннах негативно повлияли затопления рудников «Октябрьский» и «Таймырский» в начале 2021-го. Первый из них был полностью восстановлен в мае, а второй — только во втором полугодии. Также в декабре была восстановлена работа Норильской обогатительной фабрики. Производство никеля в 2021 году снизилось на 18%, палладия — на 7%, платины — на 8%, а меди — на 16%.

Цена реализации

Однако увеличения продаж в денежном выражении получилось добиться за счет сильного роста цен на продаваемые металлы. Наиболее высокие цены на металлы платиновой группы (палладий и платина) наблюдались в первом полугодии 2021-го, во второй половине года цены снижались из-за более низкого спроса на эти металлы со стороны автопрома. Напомним, в основном металлы платиновой группы направляются на катализаторы для дизельных автомобилей. Поэтому восстановление продаж новых машин по всему миру — важный фактор роста цен на палладий и платину.

Цены на никель (+35% в среднем за 2021 год) и медь (+51%) только выросли по итогам 2021 года, тем самым оказав сильную поддержку продажам.

Прогнозы менеджмента по рынкам

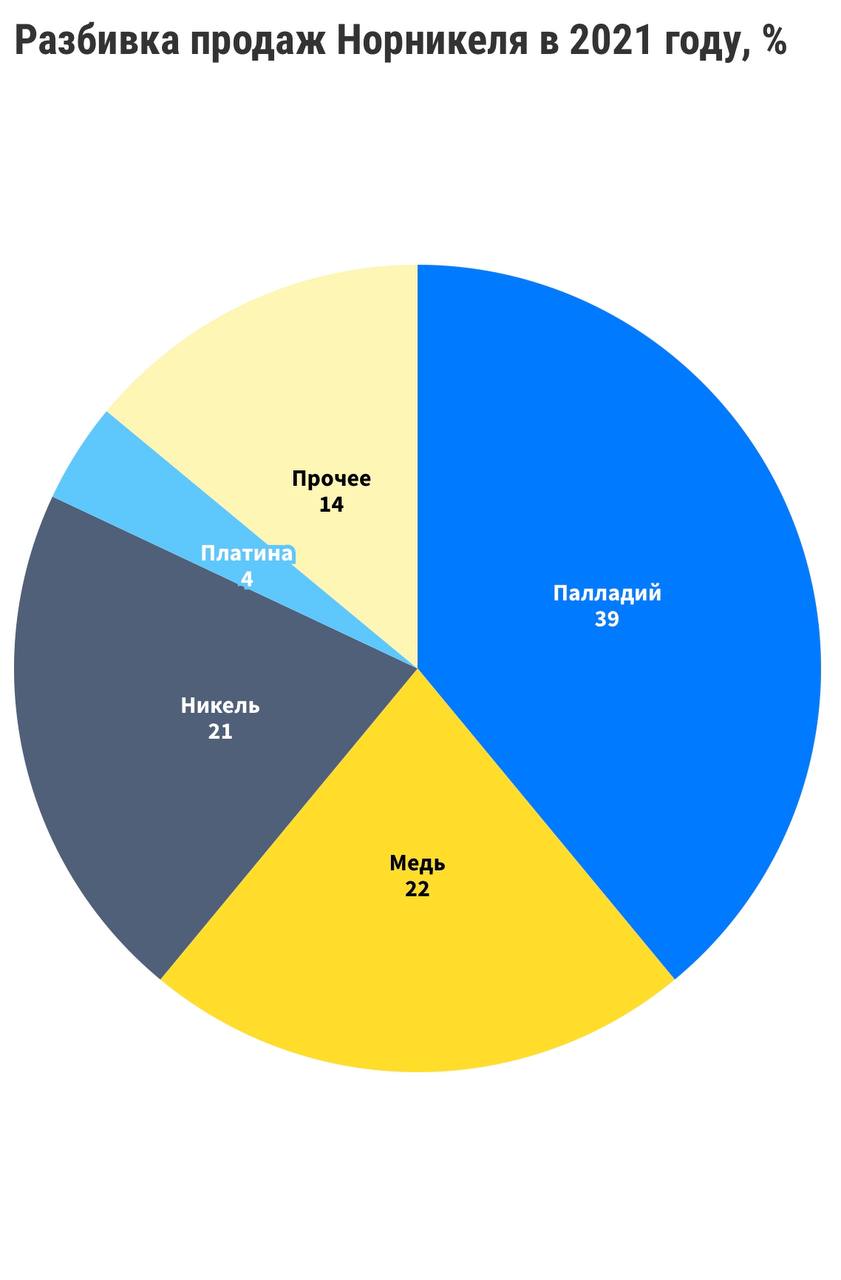

Никель (22% от всех продаж Норникеля): за счет высокого спроса на никель со стороны экологичных производств и одновременно ограниченного предложения в 2021 году наблюдался глобальный дефицит этого металла в 166 тысяч тонн. В 2022 году Норникель ожидает профицит никеля в 42 тысячи тонн, но рассчитывает, что в основном это произойдет за счет низкокачественной продукции, а в отношении никеля высокого качества будет сохраняться дефицит.

Медь (21% продаж): рынок меди в 2021 году был в целом сбалансированным, однако из-за зеленой повестки начал нарастать спекулятивный инвестиционный спрос, в результате чего запасы меди на биржах упали. В 2020 году наблюдался профицит этого металла в 443 тысячи тонн, в 2021-м он составил 128 тысяч тонн. В 2022 году Норникель уже ожидает дефицит в 82 тысячи тонн.

Палладий (39% продаж): основное негативное событие года — сокращение закупок металла автопроизводителями. Но из-за задержек производства на самом Норникеле и за счет благоприятного начала года в 2021-м был небольшой дефицит в 200 тысяч унций. В 2022 году Норникель прогнозирует дефицит уже в 300 тысяч унций за счет восстановления спроса автопрома.

Платина (4% продаж): в 2021-м рынок был профицитным (на 900 тысяч унций), в 2022 году профицит сохранится, увеличившись до 1 млн унций. Платина в основном применяется в ювелирном деле; в автопроме доля этого металла меньше, чем у палладия.

Прочие показатели

- По итогам 2021 года свободный денежный поток снизился на 34%, до $4,4 млрд, из-за выплаты того самого штрафа в $2 млрд за экологический урон, нанесенный природе в 2020-м. Доходность свободного денежного потока — 10%.

- Также деньги пошли на расширение программы капитальных вложений — на эти цели было потрачено до $2,8 млрд. В основном эти средства были направлены на развитие Серной программы, Южного кластера и Талнаха.

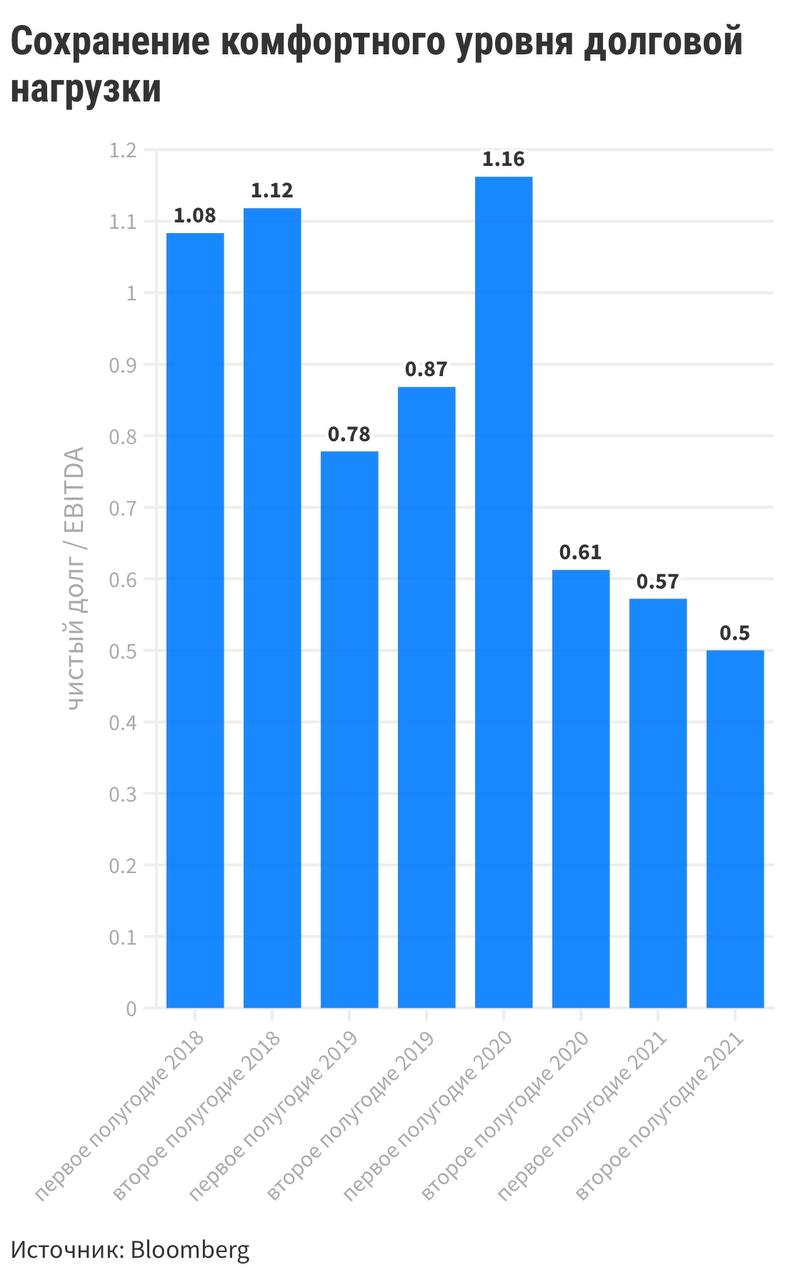

- Относительная долговая нагрузка снизилась: соотношение чистый долг/EBITDA составило 0,5.

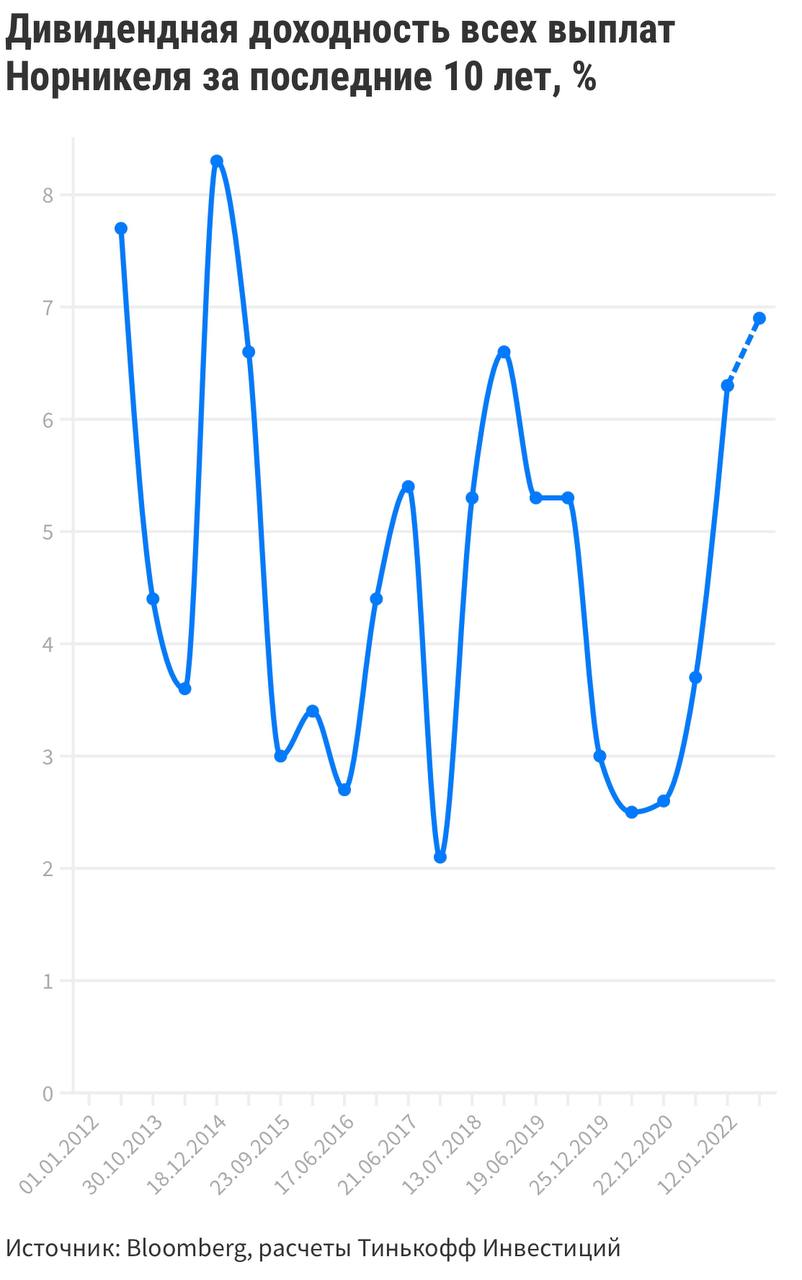

Дивиденды

Менеджмент сообщил, что финальные дивиденды за второе полугодие 2021-го будут выплачены согласно текущей дивидендной политике: то есть на эти цели будет направлено 60% EBITDA. Окончательное решение о размере выплат будет принято, скорее всего, в следующем квартале.

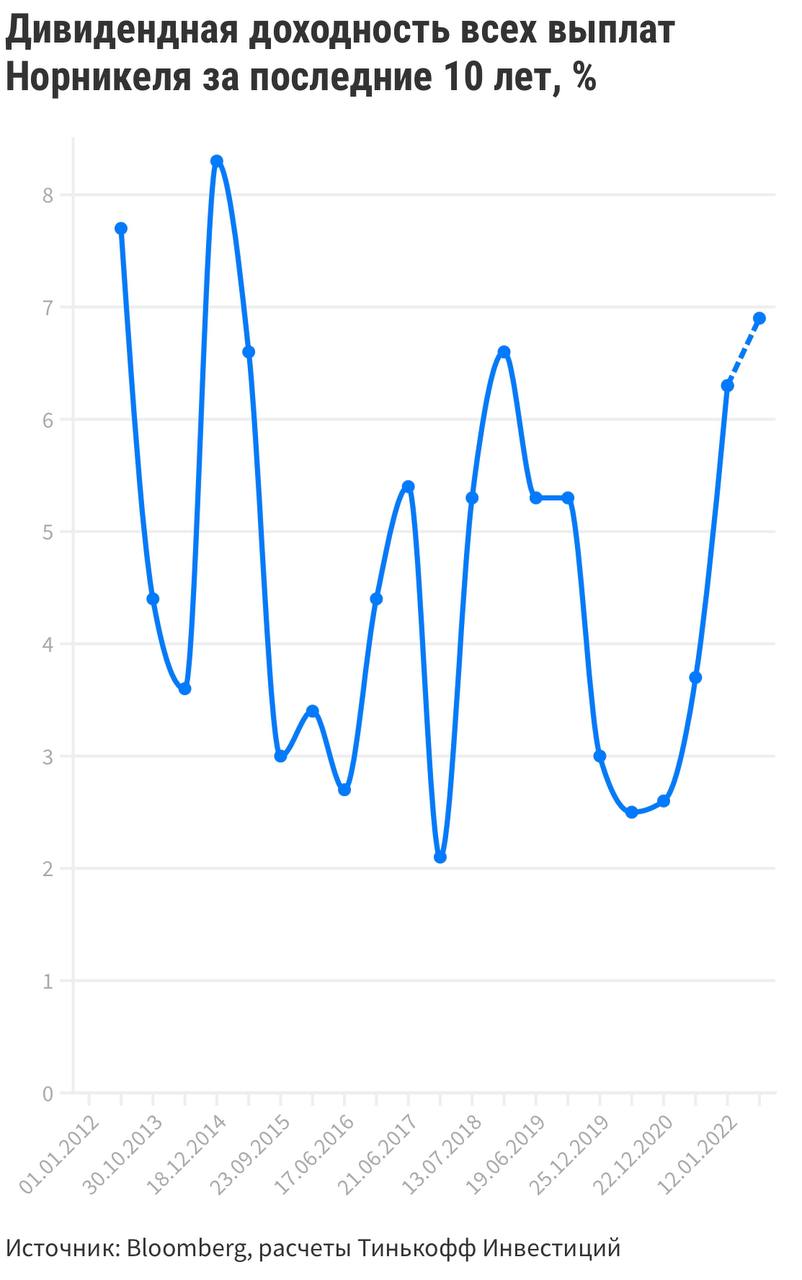

Рассчитанная компанией EBITDA за год составила $10,5 млрд. Исходя из коэффициента выплаты 60% от EBITDA, а также уже выплаченных дивидендов за девять месяцев 2021 года, финальная выплата может составить 1518 рублей на акцию, что предполагает доходность 6,9%. То есть по итогам всего 2021 года этот показатель может составить 13,3%.

Менеджмент также отдельно отметил, что это будет последняя выплата по текущему акционерному соглашению. Далее основные акционеры должны будут договориться о дивидендной политике. Напомним, что Интеррос Владимира Потанина (владеет 34% акций Норникеля) в большей степени заинтересован в покрытии убытков от уплаты штрафов, устранения последствий от аварий, а также финансировании новых проектов, а Русал (27,8% акций Норникеля) стремится получать более высокие дивиденды. Таким образом, в дальнейшем есть риск ухудшения условий дивидендной политики, но мы рассчитываем на принятие оптимального решения для всех акционеров, в том числе миноритарных.

Ну и что?

- Пока темпы роста финансовых показателей остывают после сильного ралли цен на металлы в 2020–2021 годах.

- За счет высоких цен и сильного спроса на производимые металлы продажи и прибыли находятся на рекордных уровнях.

- Для палладия и платины 2021 год оказался тяжелым из-за слабого спроса со стороны автоиндустрии.

- Компания ожидает восстановления спроса на палладий и платину в 2022-м.

- Никель и медь будут пользоваться спросом со стороны развивающейся зеленой экономики.

- Дивидендная доходность по итогам 2021 года может составить 13,3%. Промежуточные дивиденды уже выплачены (доходность — 6,3%). Доходность финального дивиденда, по нашим расчетам, составит 6,9%.

- Есть риск сокращения дивидендных выплат после финальной выплаты 2021 года. Это будут решать акционеры.

- Акции Норникеля стоят не так дорого по мультипликаторам, форвардный P/E составляет 5,6x.

Мы подтверждаем торговую идею по покупке акций Норникеля с таргетом 26 000 рублей, что предполагает потенциал роста на 17% на горизонте года.

Цена открытия

15 февраля 2022

22278 RUB

-29.62%

Цена закрытия

15 февраля 2023

15680.22 RUB

Инвесторы говорят

Отзывы наших пользователей