Nvidia: процессор для разгона графика

Драйверы

Мы повышаем взгляд на акции разработчика графических процессоров NVIDIA с «Нейтрального» на «Позитивный». После того, как президент США Дональд Трамп ввел «ответные» импортные тарифов, котировки компании потеряли около 20% (и более 25% с момента выхода предыдущего материала). При этом сильных перспективы бизнеса компании никуда не делись.

- Тарифы не затронули микрочипы напрямую, но ожидания замедления экономики из-за роста цен и опасения снижения капзатрат на вычислительные мощности для ИИ давят на сегмент.

- Nvidia (NASD: NVDA) — одна из самых крупных и рентабельных компаний в секторе полупроводников, благодаря лидерству на рынке графических процессоров для ИИ.

- Несмотря на замедление ежеквартального роста, и временное ослабление рентабельности, компания сохраняет безоговорочное технологическое лидерство.

- Сильный рост выручки в сегменте микрочипов, ждем +50% в 2025 г. за счет дата-центров

- Рентабельность по EBITDA снизится до 65% из-за роста продаж процессоров Blackwell

Сохраняем целевую цену в $125 с потенциалом роста на 32% на горизонте 12 месяцев.

Влияние тарифов на перспективы компании ограничено

Наибольший вклад в оценку компаний роста вносят их перспективы. Сможет ли компания в этом году увеличить выручку на 50% по сравнению с предыдущим? И сможет ли расти со столь высокой базы на 10–15% в среднесрочной перспективе, сохраняя высокую рентабельность (65–70% по EBITDA)? Мы считаем, что оценку определяют не «ответные» пошлины, из которых сейчас исключена полупроводниковая продукция.

Главный, на наш взгляд, фактор — стратегический фокус на развитие искусственного интеллекта и вычислительной инфраструктуры для него в условиях геополитического противостояния. Этот фактор однозначно благоволит и поддерживает технологического лидера, без которого сейчас в США невозможно представить развитие вычислительной инфраструктуры.

Nvidia сохраняет ведущие позиции в сегменте дата-центров

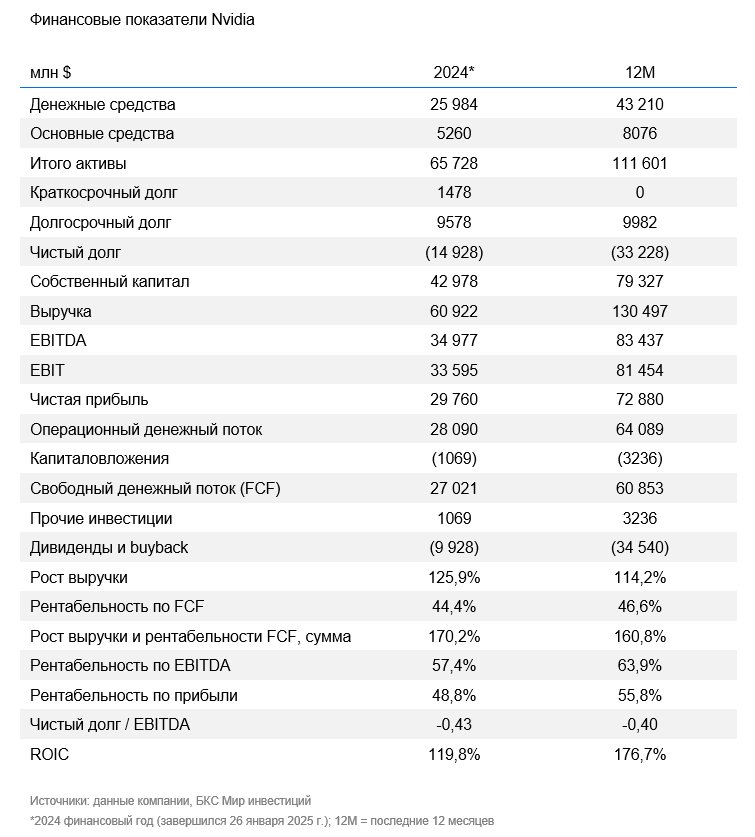

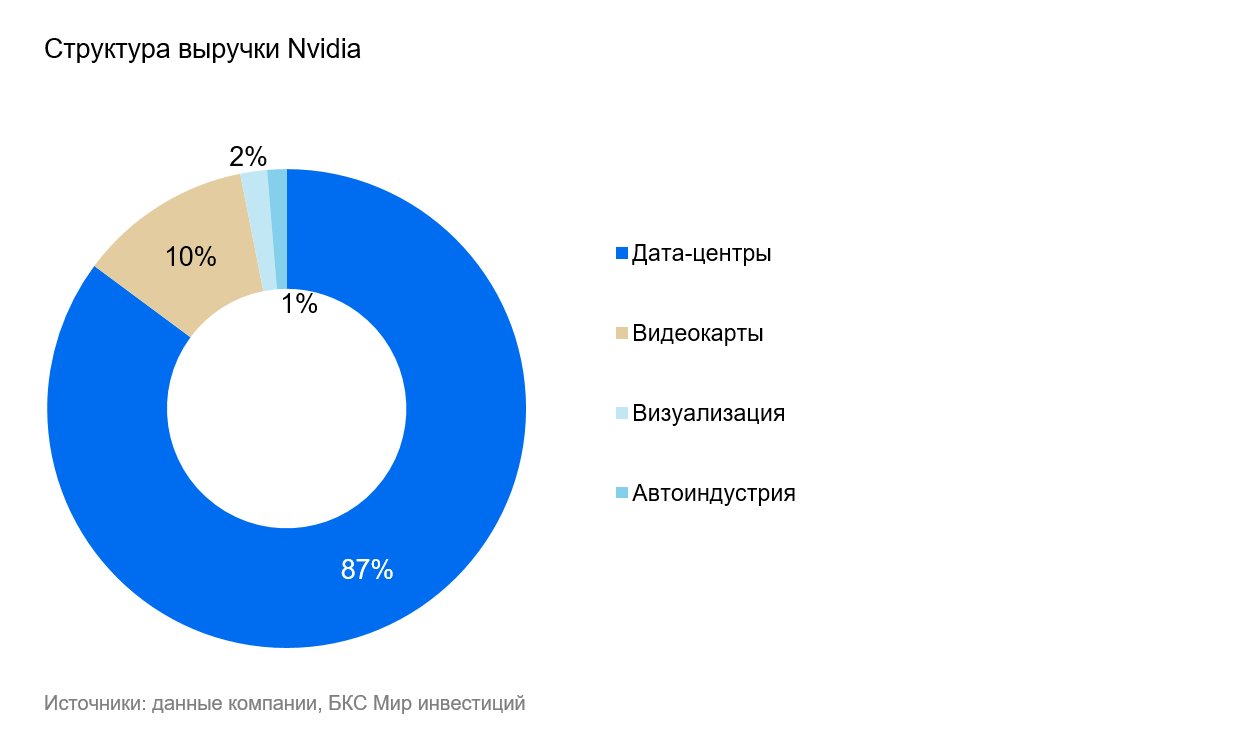

Графические процессоры Nvidia для искусственного интеллекта (ИИ) в дата-центрах остаются вне конкуренции. Они наиболее востребованы на рынках анализа и обработки данных благодаря мощности, качеству и эффективной интеграции. Доля ИИ-решений для дата-центров в общей выручке Nvidia приближается к 90%. Это гораздо выше, чем у аналогов: например, у ближайшего конкурента AMD — 39%. Мы ожидаем, что по итогам финансового 2026 г. (календарного 2025 г.) выручка Nvidia в сегменте дата-центров увеличится более чем на 50%.

Резкий рост в дата-центрах поднял общую рентабельность, но ее будет сложно удержать

Графические процессоры и прочие решения для дата-центров — самый рентабельный сегмент Nvidia. Рентабельность по EBITDA в календарном 2024 г. выросла до 65% против 62% в 2023 г. и 40% в среднем за 2016–22 гг. Такой уровень сопоставим только с TSMC и отражает доминирование компании на рынке.

Несмотря на рост выручки в IV квартале на 12%, рентабельность выручки сократилась на 1,5%. Менеджмент ожидает, что в I квартале 2025 г. она сократится еще на 2% до 71%. Nvidia повышает поставки процессоров нового поколения Blackwell, себестоимость которых выше. Они замещают продажи менее эффективных, но более маржинальных чипов предыдущего поколения. Мы полагаем, что компания постепенно восстановит рентабельность с ростом эффекта масштаба.

В остальных сегментах выручка компании растет умеренными темпами, поэтому их доля в общей выручке в ближайшие годы не превысит 10%. По нашим оценкам, на горизонте 3–5 лет решения для автопрома будут расти на 20–30%, решения для профессиональной визуализации — на 15–20%, а бизнес видеокарт — на 10% из-за слабого спроса на ПК.

Оценка значительно ниже средних исторических уровней

Акции Nvidia торгуются с мультипликатором P/E 21x, что сильно ниже среднего за последние пять лет (35x). Мы считаем это интересной возможностью для входа в акции технологического лидера передового сектора, связанного с развитием искусственного интеллекта.

Риски

- У Nvidia нет своих мощностей, компания зависит от контрактных производителей чипов, например, TSMC.

- Cвыше 40% выручки Nvidia приходится на Microsoft, Amazon, Google и другие ИТ-гиганты, которые инвестируют гигантские суммы в вычислительные мощности для ИИ. Однако все они развивают собственные чипы, что в перспективе 1–3 лет может не только оттянуть часть выручки у Nvidia, но и оказать давление маржинальность из-за роста конкуренции.

- Эффективность китайской нейросети DeepSeek не уступает решениям крупнейших игроков, при этом ей нужно намного меньше вычислительных мощностей для обучения. Долгосрочный тренд на рост вложений в технологические новинки и оказался под вопросом. И теперь «премия за производительность» чипсетов Nvidia может оказаться несколько неоправданной.

- В случае обострения отношений между Китаем и Тайванем Nvidia, которая зависит от мощностей тайваньской TSMC, может не достичь прогнозных показателей бизнеса.