НМТП: первый в России и третий в Европе

Тек. доходность

Могу заработать

Народный рейтинг

НМТП - удивительная акция, 11 из 12 инвест-идей на нее за все время принесли прибыль. Аналитики Газпромбанк Инвестиции тоже решили попытать счастья в порту. Говорят, Р/E НМТП сейчас 4,8 - это дешево для инфраструктурного объекта стратегического значения

Закрыта по тайм-ауту

-38.88 %

О компании

ПАО «НМТП» — крупнейший в России и третий в Европе по объему грузооборота портовый холдинг. В активе компании — Новороссийский порт на Черном море, Приморский на Балтийском и морской порт Балтийска в Калининграде. Компания занимается стивидорской деятельностью — обработкой и перевалкой навалочных, наливных и генеральных грузов, сопутствующими логистическими и сервисными услугами.

Географически порты НМТП расположены в самых загруженных транспортных коридорах, связывающих Россию со странами Средиземноморья, Ближнего Востока, Северной Африки, Юго-Восточной Азии, Северной и Южной Америки. Благодаря этому компания занимает ключевые позиции транзита импортных и экспортных грузов на российском рынке и фактически является стратегическим предприятием страны.

Примерно 82% акций находятся под контролем государства: 60,64% удерживает «Транснефть» вместе с дочерним предприятием, 20% владеет Росимущество и 1,365% находится на балансе самой НМТП. Кроме того, Правительство РФ владеет «золотой акцией» компании — правом налагать вето на решения акционеров о внесении изменений в устав, ликвидации или реструктуризации компании и совершении крупных сделок. В свободном обращении находится примерно 18% акций.

Стратегия развития и перспективы компании

Стратегия развития предполагает увеличение грузооборота на дополнительные 21,8 млн тонн грузов к 2029 году. Это позволит увеличить долю в общем грузообороте российских морских портов до 17%, включая 22% — долю портового грузооборота Балтийского бассейна и 31% — Азово-Черноморского бассейна.

НМТП планирует построить дополнительный контейнерный терминал в порту Новороссийска, терминал минеральных удобрений, универсальный перегрузочный комплекс АО «НСРЗ» и терминал растительных масел.

На развитие мощностей планируют направить 108 млрд рублей. Это может оказать давление на показатель чистой прибыли, однако поэтапная реализация стратегии будет нивелировать потери за счет планируемого прироста выручки на дополнительные 6% год к году.

Операционные результаты

В 2020 году НМТП обработала 13,5% общего грузооборота российских морских портов. Грузооборот составил 110,6 млн тонн, в том числе 87,8 млн тонн наливных и 22,8 млн тонн сухих грузов.

Это ниже аналогичных показателей за 2019 год на 31,9 млн тонн (22,4%), 26,6 млн тонн (23,2%) и 5,3 млн тонн (24,3%) соответственно. Основное влияние на грузооборот оказало снижение перевалки в результате пандемии коронавируса, а также реализации соглашения ОПЕК+ о снижении добычи нефти, начиная с 1 мая 2020 года.

В связи с вакцинацией и ослаблением ограничений, спрос на нефть и нефтепродукты активно растет. ОПЕК+ плавно снимает ограничения на добычу жидких углеводородов. С высокой вероятностью, грузооборот полностью восстановится к концу 2022 года.

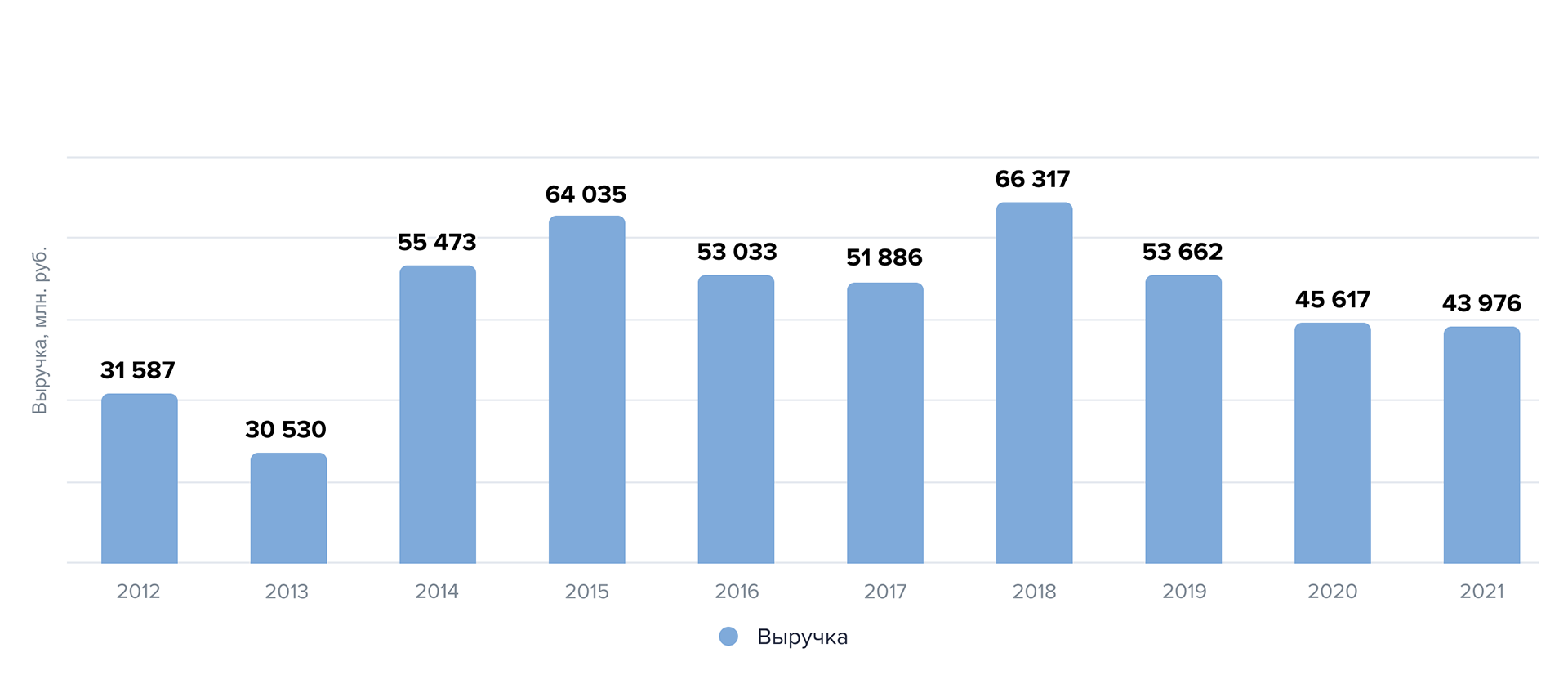

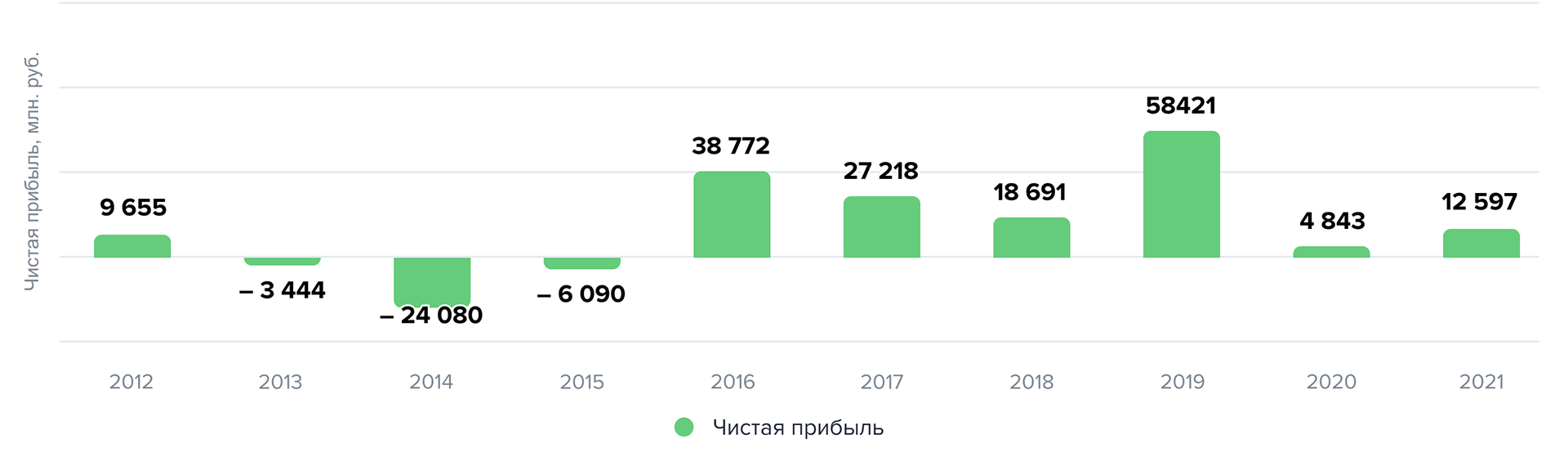

Финансовые результаты

По итогам 2020 года выручка компании составила $632,3 млн, уменьшившись на 27% год к году. Влияние оказала пандемия и продажа «Новороссийского зернового терминала».

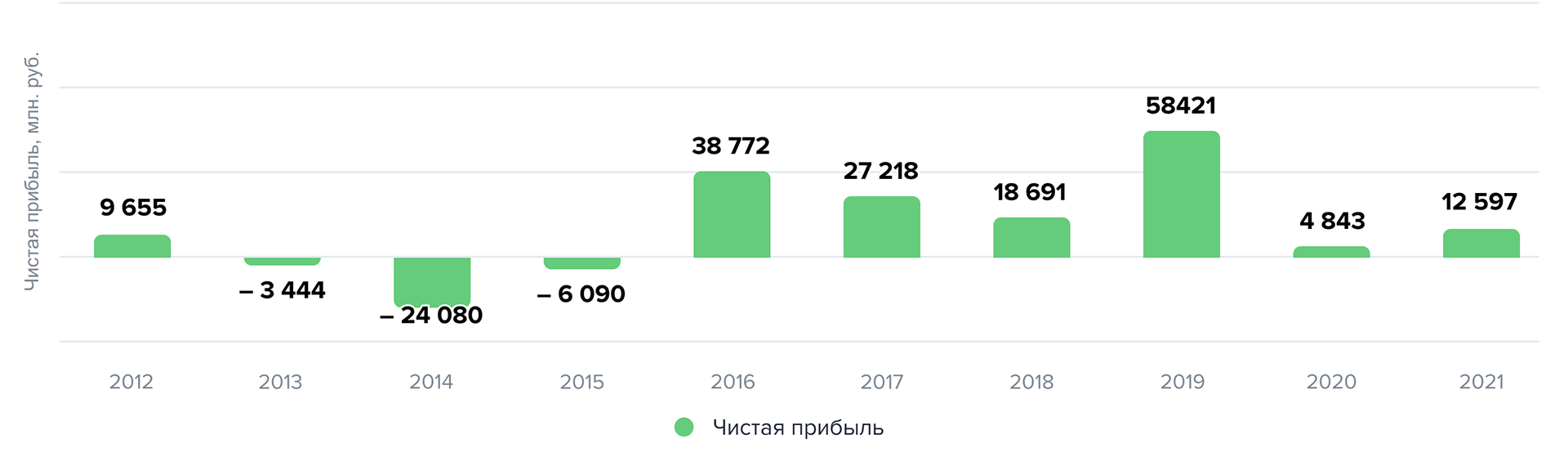

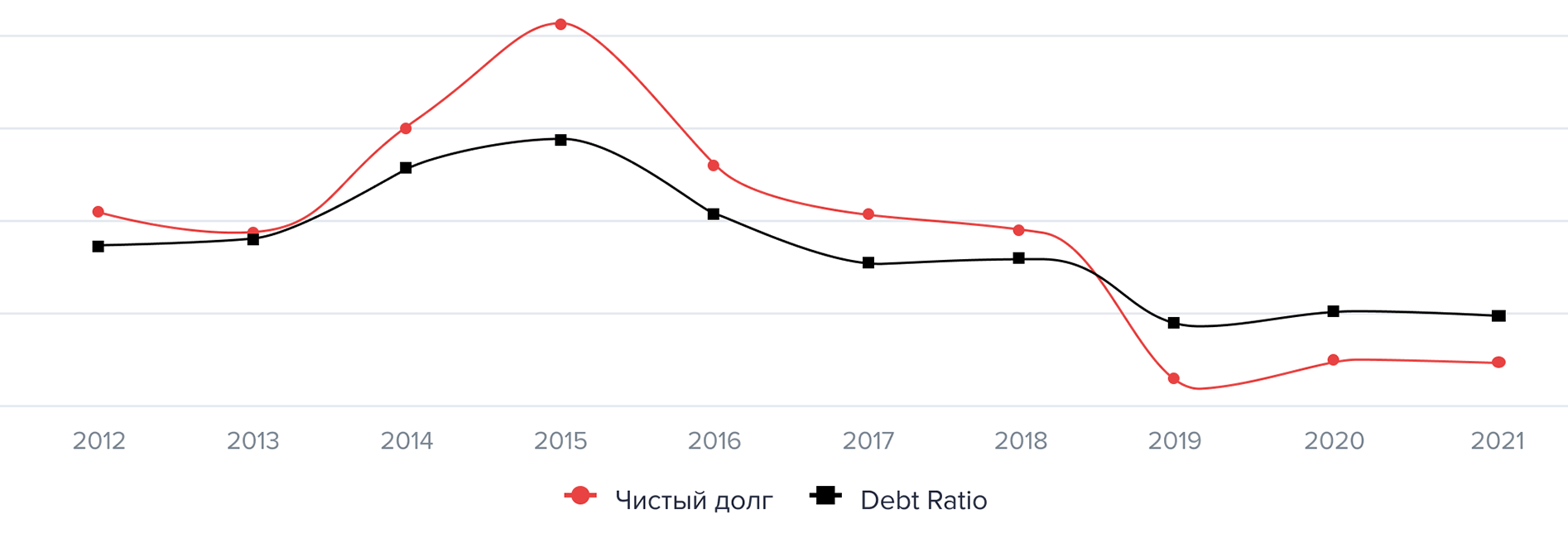

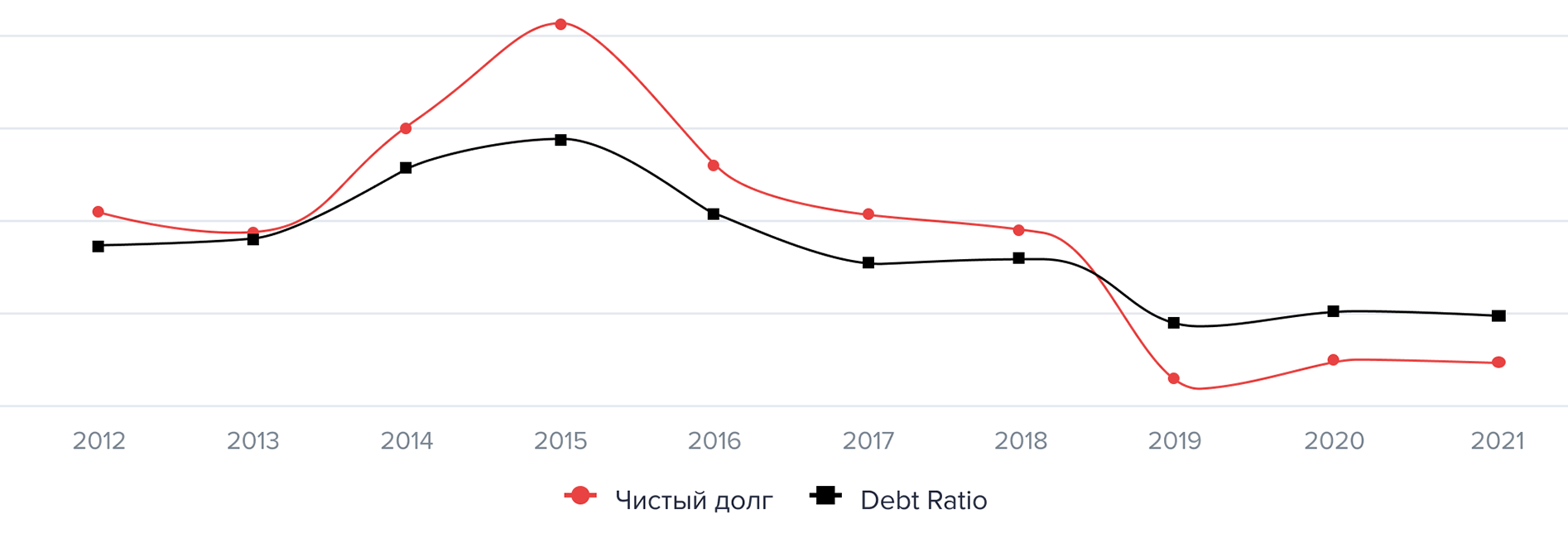

До сделки, состоявшейся в 2019 году, выручка компании росла темпами по 11,2% год к году. Чистая прибыль и свободный денежный поток — 29,3% и 15% год к году соответственно. Продажа актива повлияла на показатели доходов, но это более чем вдвое снизило высокую долговую нагрузку НМТП. Такой шаг позволил компании сконцентрироваться на развитии более маржинальных перевалочных мощностей.

Чистая прибыль нерепрезентативна за счет высокой базы 2019 года по причине продажи актива, а также за счет неденежных списаний в размере $128,52 млн. Показатель операционного денежного потока (ОCF) — реальные деньги, полученные за счет операционной деятельности НМТП — снизился всего на 14,5% — до $330,35 млн.

Значение Чистый долг / к форвардной EBITDA находится на низком уровне — 0,76х, а текущая операционная прибыль превышает процентные платежи более чем в 9 раз.

Важно учитывать, что основная часть доходов и финансовых обязательств компании номинирована в долларах США, поэтому колебание курса приводит к появлению прибыли или убытка за счет курсовой разницы. Это влияет на финансовый результат НМТП в рублевом эквиваленте, формально оказывая влияние на показатель чистой прибыли по МСФО.

Учитывая тенденции к восстановлению грузооборота, рост ставок на перевалку контейнеров и капитальные затраты в размере ₽10 млрд, компания может получить $720-740 млн выручки по итогам 2021 года. Операционный денежный поток составит $305-316 млн, а свободный — $170-182 млн.

Исходя из прогноза относительной стабильности среднего курса рубля к доллару США на уровне ₽74,5 до конца текущего года, чистая прибыль за 2021 год может составить ₽27,5-28,4 млрд ($370-381 млн).

Дивиденды

Дивидендная политика была принята еще в 2007 году и не содержит указаний об определенной последовательности расчета дивидендной базы. Поэтому размер дивидендных выплат за предыдущие годы определялся исходя из субъективных представлений менеджмента.

В 2020 году компания обещала направлять на дивиденды не менее 50% от чистой прибыли по МСФО, принимая во внимание показатель свободного денежного потока.

Исходя из прогноза чистой прибыли в размере 27,5-28,4 млрд рублей ($370-381 млн) и высокого уровня свободного денежного потока ($170-182 млн), по итогам 2021 года НМТП может распределить на дивиденды обещанные 50%. Это составит 0,745-0,768 рубля на акцию. Форвардная доходность в таком случае составит 10,5%-10,9%.

Оценка и вывод

Руководствуясь прогнозом чистой прибыли в 27,5-28,4 млрд рублей за 2021 год и текущей капитализацией компании в размере 136 млрд рублей, форвардная оценка Р/E составляет примерно 4,8-4,95х — это достаточно низко для инфраструктурного объекта стратегического значения.

Продолжающийся экономический рост в Азии, повышение благосостояния и уровня жизни в развивающихся странах будут стимулировать дальнейший рост мирового спроса на энергоносители. В результате глобальное энергопотребление к 2050 году вырастет примерно на 25%.

За счет этого спрос на жидкие углеводороды продолжит расти однозначными годовыми темпами вплоть до 2030-2035 года. Только после набора возобновляемыми источниками энергии критической массы, они начнут замещать жидкие углеводороды в мировом энергобалансе.

Другими словами — компания НМТП может столкнуться с серьезной проблемой загрузки своих нефтеналивных терминалов. Но впереди еще есть 10-15 лет роста, которые компания намерена посвятить развитию мощностей для перевалки альтернативных грузов: контейнеров и растительных масел, руд и минералов, металлов и удобрений.

Прогнозная цена акций ПАО «НМТП» составляет 8,80 рублей. Потенциал роста составляет примерно 20% на горизонте 12 месяцев.

Цена открытия

09 августа 2021

7.51 RUB

-38.88%

Цена закрытия

08 августа 2022

4.59 RUB

Инвесторы говорят

Отзывы наших пользователей