Ракета пробивает Озоновый слой

Обновление от 06.08.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Ozon раскрыл рост оборота на 70% за квартал. Насколько это соответствует ожиданиям?

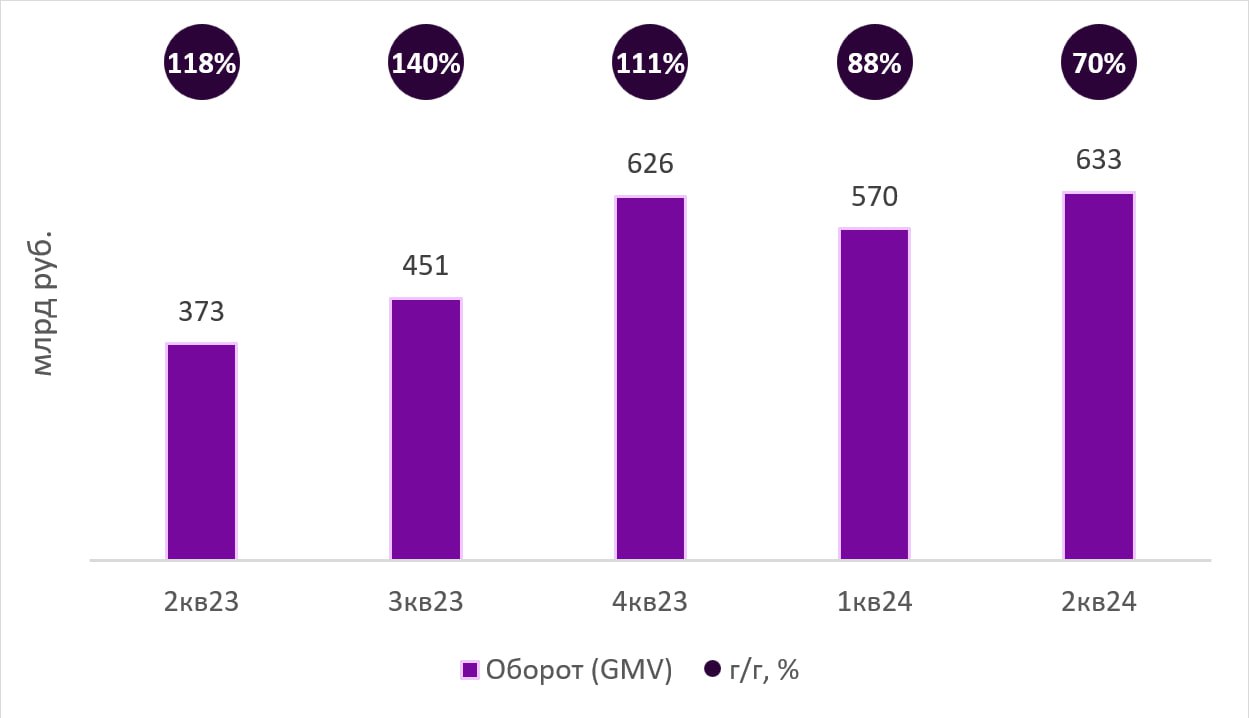

Оборот маркетплейса (GMV) добавил 70% г/г до 633 млрд руб. Темп полностью соответствует годовым планам компании и консенсусным ожиданиям (72%). Результат показал замедление с уровня 88% кварталом ранее, отразив ускорение базы прошлого года (+118% во 2кв23) и некоторые проблемы с платежами для иностранных селлеров.

EBITDA отразила убыток в 658 млн руб. (0,1% от оборота) на фоне промоактивности и инвестиций в рост (комиссия маркетплейса -1,9 п.п кв/кв), а также высокой инфляции затрат на персонал. Компания впервые раскрыла разбивку финансовых результатов маркетплейса (убыток по EBITDA в 6,5 млрд руб.) и финтеха (прибыль по EBITDA 5,9 млрд руб.).

За 1П24 Ozon заработал 43 млрд руб. операционным денежным потоком и инвестировал в развитие 29 млрд руб. По ожиданиям компании, позитивный тренд должен сохраниться по итогам года.

Количество пользователей финтех-направления увеличилось на 74% г/г до 24 млн. Прирост клиентских депозитов ускорился до 46 млрд руб. за квартал против 10 млрд руб. в 1кв24. Мы отмечаем два поддерживающих фактора для развития направления: интеграция с маркетплейсом и рост процентных ставок, поддерживающих процентный доход.

Расписки Ozon упали на 25% с пиков 2024 г. и торгуются на мультипликаторах стоимость компании/оборот (EV/GMV) в 0,3х по 2024П и 0,2x следующего года. Мы связываем давление с ростом ставок в экономике, по которым инвесторы дисконтируют будущие растущие потоки компании. Стратегически поддерживаем позитивный взгляд на расписки, учитывая высокие перспективы роста маркетплейса и интеграцию с финтех направлением.

Обновление от 05.06.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Ozon провел форум для партнеров COM.E ON. Какие новые планы компании?

- Мероприятие собрало более 10 тыс. участников и состоялось на спортивной арене.

Компания пригласила для ключевой сессии представителей федеральных маркетплейсов и экосистем, подчеркнув важность сегмента для экономики и перспективы.

- Основной план на год был сохранен — рост оборота (GMV) должен составить 70% до практически 3 тлрл руб.

Старт года был быстрее (+88% в 1-м кв. 2024 г.), но последующие кварталы увидят более высокую базу. EBITDA по 2024 г. ожидается неотрицательной.

- Финтех-направление впервые раскрыло свои стратегические задачи.

Кредитный портфель должен достичь 10-15% от оборота (GMV) через пять лет. Мы ждем рост оборота на таком горизонте в 5х до 8,8 трлн руб. Таким образом кредитный портфель прогнозируется в 20х выше текущих уровней — 1 трлн руб. против 51 млрд руб. на март 2024 г.

- Финансовые услуги становятся ключевым драйвером роста.

У Ozon более 49 млн активных клиентов, что сравнивается с 20+ млн клиентов в финтехе. Вышеозвученные таргеты выглядят агрессивно на фоне высокой конкуренции в банковском бизнесе.

Расписки Ozon выросли на 53% с начала года, но скорректировались на 10% за последние две недели. Текущий мультипликатор стоимости компании к обороту (EV/GMV) в 0,3х выглядит привлекательно за быстрорастущий маркетплейс, а финансовые услуги добавляют дополнительные факторы переоценки.

Обновление от 09.04.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Ozon ожидает роста оборота на 70% в 2024 году. Что еще важного прозвучало на звонке с менеджментом?

Рост оборота должен составить 70% г/г до 3 трлн руб. и по темпу в 2х превзойти рынок, согласно руководству компании. План оказался выше наших и консенсусных ожиданий (50-60%).

Скорректированная EBITDA должна остаться позитивной в 2024 г. Важную поддержку должен оказать рекламный бизнес, который сохранит вклад в оборот на уровне 5% и с рентабельностью по EBITDA выше 50%.

В 4-м кв. 2023 г. компания продолжила привлечение денежных средств в финтех-направление с ростом депозитов клиентов на 30 млрд руб. Сезонально сильный оборотный капитал принес еще 51 млрд руб. за квартал. Таким образом денежные средства выросли на 77 млрд руб. за 4-й кв. 2023 г. до 170 млрд руб.

Расписки Ozon выросли на 37% с начала года и сейчас торгуются на мультипликаторе EV/GMV 2024 0,3x, что мы считаем привлекательным. Компания остается ключевым консолидатором сектора электронной коммерции, а новая вертикаль в виде финтех-направления окажет поддержку среднесрочному развитию.

Обновление от 20.10.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Ozon добровольно делистится с NASDAQ. Это что-то меняет?

Ozon обьявил о добровольном решении покинуть NASDAQ, не дожидаясь формального делистинга. Это случилось после двух отклоненных апелляций.

Торги на площадке приостановлены более 1,5 лет, и делистинг не скажется на консолидированной ликвидности акции. Компания сохранит присутствие на биржах в Москве и Астане.

Не видим влияния на операционную и финансовую историю Ozon. Компания привлекла деньги на бирже один раз в 2020 году и сейчас развивается на собственные и заемные деньги. По состоянию на июнь денежные средства находились на уровне 75 млрд руб.

Мы ждём стратегию компании по редомициляции и организации первичного листинга в Москве. Отсутствие дивидендов в среднесрочной перспективе делает эти вопросы менее актуальными, чем для остальных иностранных компании с бизнесом в РФ.

Акции Ozon являются нашими фаворитами. Компания сохраняет агрессивную траекторию роста, и мы прогнозируем оборот в 1,6 трлн руб. в 2023г (+90%). На 16 ноября запланировано раскрытие финансовых результатов, и мы ожидаем рост оборота (GMV) более 100% и незначительные инвестиции на уровне EBITDA. По мультипликатору EV/оборот компания оценена в 0,25х по 2024П, что близко к историческому минимуму.

Исходная идея:

Взгляд на компанию: Ozon провел ежегодный COM∙E ON форум. Какие стратегические перспективы?

Электронная коммерция сохраняет агрессивный темп роста. До 2027 г. сегмент может утроиться до 18.3 трлн руб. и занять долю в 32% от розничной торговли (против текущих 12%).

Маркетплейсы останутся главной силой на рынке. Их доля от всех онлайн-заказов выросла с 38% в 2019 г. до 73% в прошлом году. E-com по инфраструктуре догнал традиционную розницу: у федеральных маркетплейсов уже более 70 тыс. пунктов выдачи заказов (ПВЗ) – столько же магазинов у топ-3 офлайн-игроков.

Ozon повысил план на 2023г. и ждет роста оборота платформы (GMV) в 70% (более 60% ранее). Рынок ожидает рост на 34%, а доля Ozon должна увеличиться на 4 п.п. за год до 21%, по нашим оценкам (у Wildberries треть рынка в 2022г). В дополнение к операциям в Казахстане и Беларуси ожидается выход в Кыргызстан (июнь 2023) и Армению (осень 2023).

Компания видит потенциал улучшения EBITDA рентабельности до стратегического “mid-single digit” уровня (мы читаем как 4-6%), против 2,6% за 1кв23. Рентабельность сопоставима между столицами и регионами, а экспансия не должна приводить к размытию.

Цена акций позитивно отреагировала на мероприятие и комментарии (сегодня +3,5% на падающем рынке). Компания показала хороший старт в 2023г. и поддерживает агрессивные планы. Мы расцениваем текущий мультипликатор стоимости к обороту (EV/GMV) в 0.35х привлекательным. Ключевые риски истории в увеличении конкуренции с федеральными экосистемами и регулирование маркетплейсов.