Ozon берет оборот в оборот

Драйверы

Ozon. Захват доли рынка в приоритете

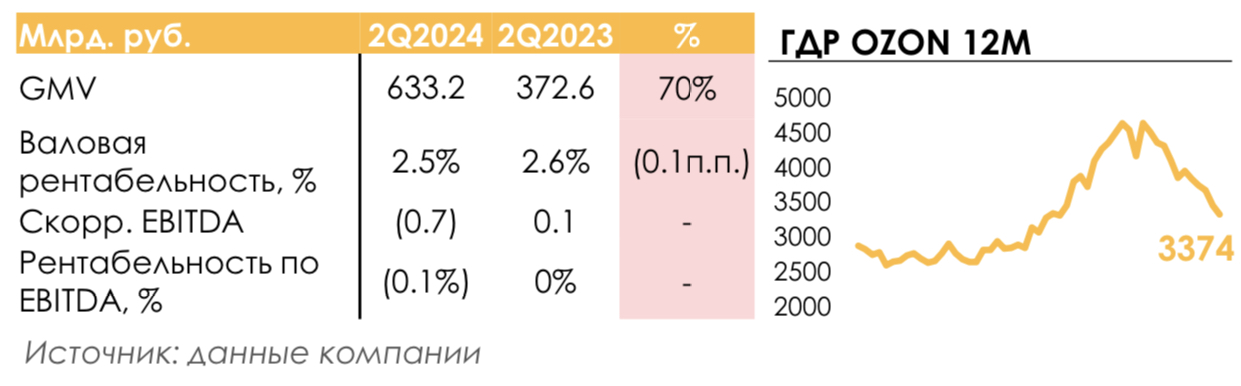

Финансовые результаты за 2 кв. 2024 г.

- Оборот (GMV), вкл. услуги, вырос на 70% г/г до 633.2 млрд руб., что было на 10% выше нашего прогноза (578 млрд руб.) в связи с более быстрым захватом компанией доли на быстрорастущем рынке e-commerce, чем мы ожидали;

- Скорр. EBITDA группы во 2 кв. 2024 г. составила –0.7 млрд руб. против +0.1 млрд руб. во 2 кв. 2023 г. и против нашего прогноза на уровне +12.1 млрд руб. Расхождение факта с прогнозом главным образом объясняется более низкой валовой рентабельностью (до вычета расходов на фулфилмент и доставку и пр.), чем мы ожидали. Это связано с увеличением инвестиций в привлечение клиентов, так как для компании ключевой целью остается захват доли рынка.

Outlook

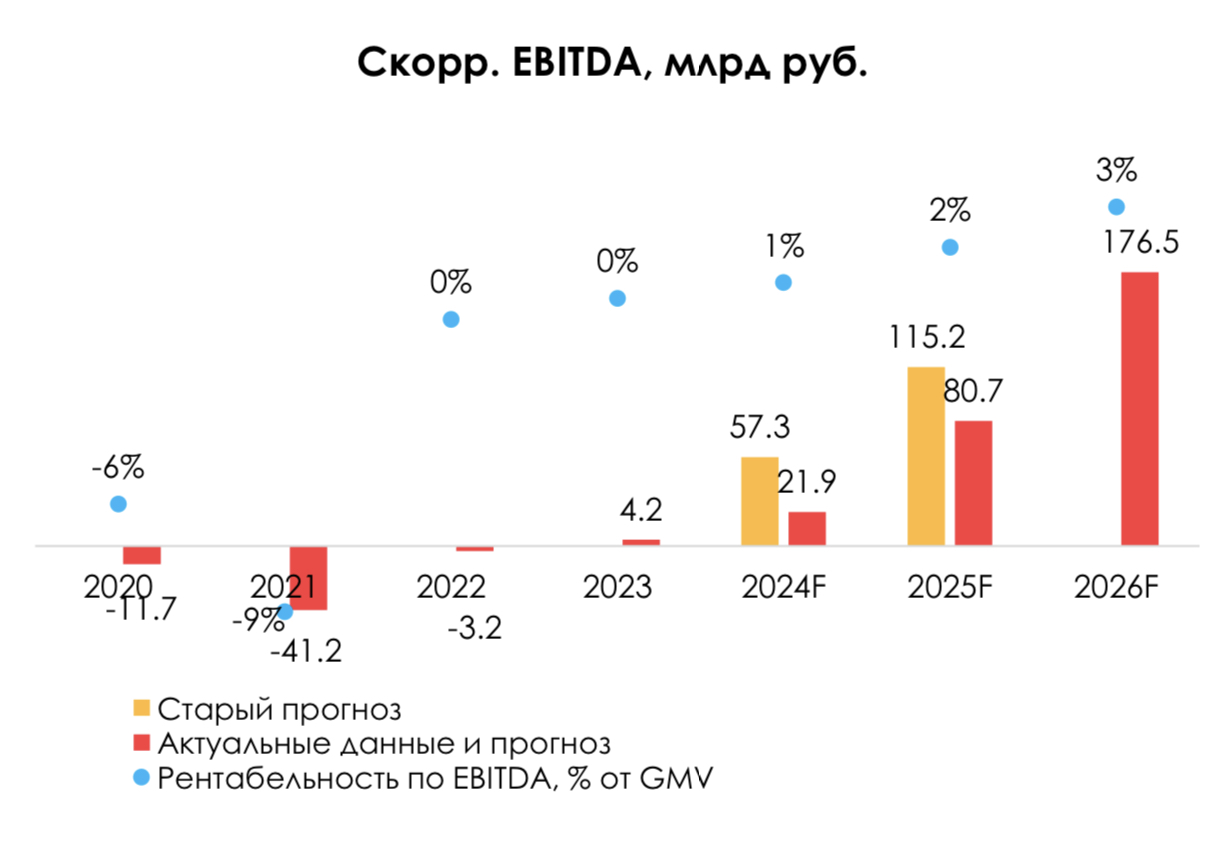

Так как компания ставит перед собой приоритет расти по доле рынка, мы предполагаем, что до конца этого года давление на рентабельность будет сохраняться. Мы снизили прогнозы по валовой рентабельности и, соответственно, понизили прогнозы по EBITDA на 2024-25 гг. Выход на рентабельность по EBITDA ~3% сдвигается на 2026 г. (такой уровень менеджмент Ozon обозначал как достижимый в ближайшие годы в e-commerce бизнесе).

Ранее мы оценивали Ozon по дисконтированным результатам 2025 г., теперь мы сдвигаем прогнозный период для оценки на 2026 г., так как выход на целевые уровни по рентабельности сдвигается. Но это компенсируется ростом GMV.

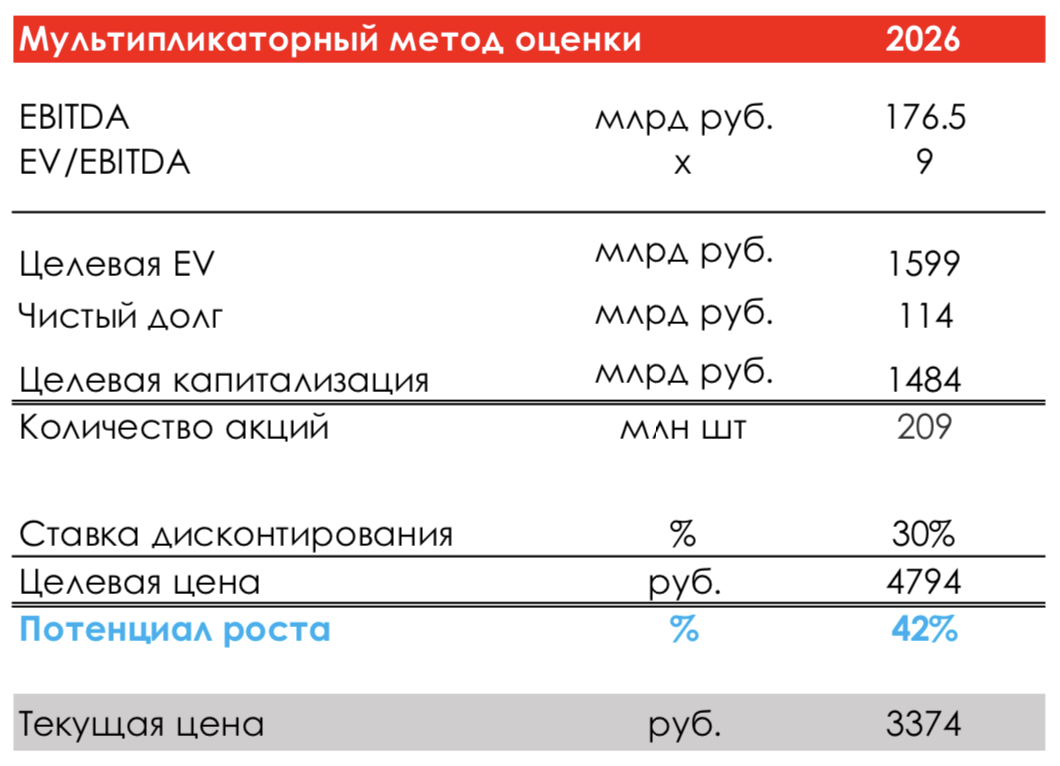

Мы повышаем целевую цену по Ozon c 4699 до 4794 руб. Теперь в оценку идет более высокая EBITDA 2026 г., при этом целевой мультипликатор для оценки был снижен (так как учитывает замедление темпов роста бизнеса к 2026 г.), а ставка дисконтирования - повышена с 20% до 30%.

Считаем бумаги интересными для покупки. Потенциал роста расписок Ozon на горизонте года к текущей цене оцениваем в 42%. Основной драйвер раскрытия стоимости компании – будущие сильные результаты.

Темпы роста GMV

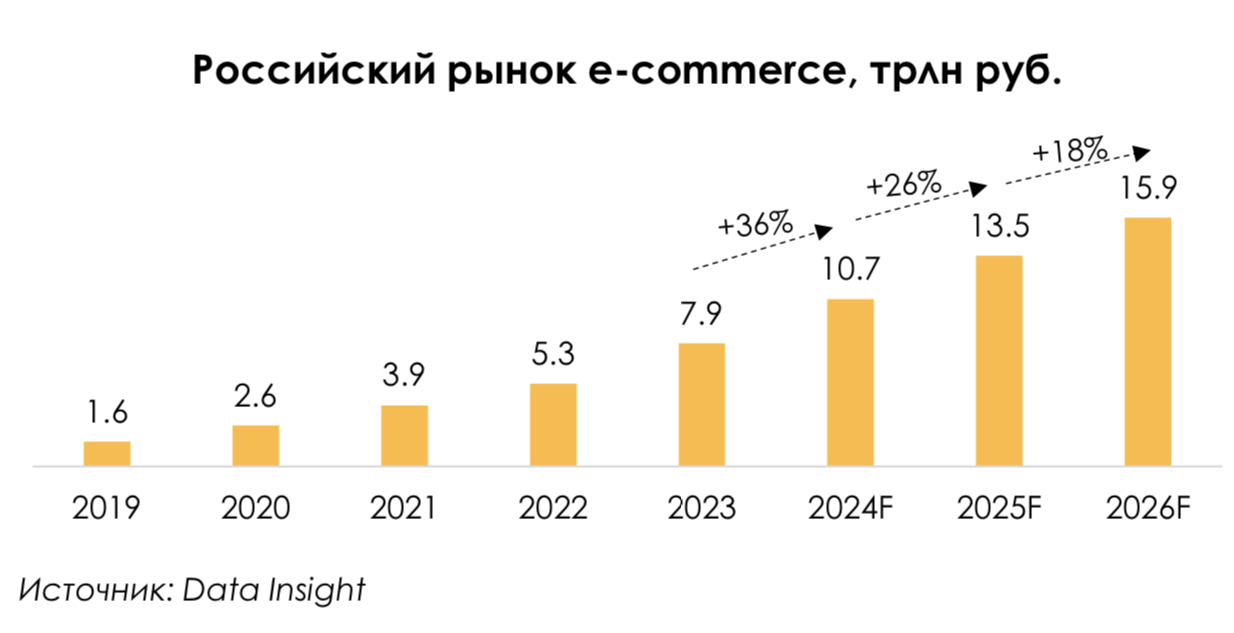

Прогнозы по росту рынка e-commerce от Data Insight, которые ранее были заложены в нашу модель, остаются актуальны. Агентство ожидает, что в 2024 г. рынок достигнет 10.7 трлн руб. (+36% г/г), при этом Ozon прогнозирует рост на 40%. В 2025 г. Data Insight ожидается рост на 26% г/г до 13.5 трлн руб., а в 2026 г. – на 18% г/г до 15.9 млрд руб.

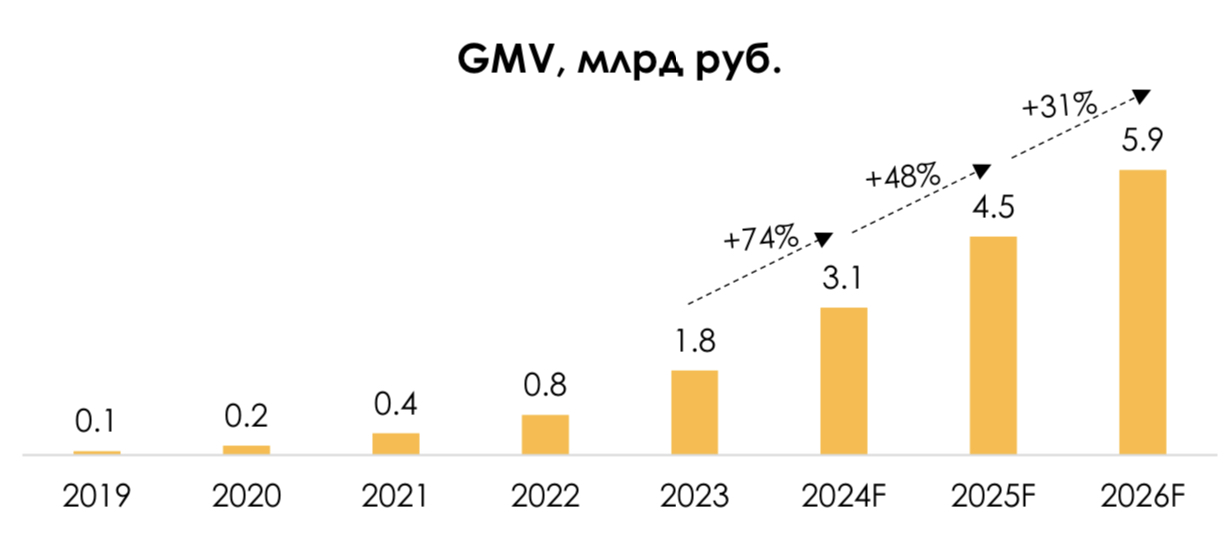

Ozon продолжает расти быстрее рынка (примерно в 2 раза). Прирост GMV (торгового оборота) за 1П 2024 г. составил 78% г/г., а за 2 кв. 2024 г. 70% г/г. Результат за последний квартал был лучше наших ожиданий по росту на уровне 55% г/г.

По итогам всего 2024 г. Ozon планирует достичь роста GMV на уровне 70% г/г (на 2023 г. компания давала прогнозы довольно консервативно и по факту результат их превосходил). Мы прогнозируем рост GMV по итогам 2024 г. на 74% г/г. Наши прогнозы по GMV на 2024-2026 гг. остаются актуальны.

Захват рынка давит на рентабельность

Агрессивный захват доли рынка в моменте приводит к снижению валовой рентабельности (до вычета расходов на фулфилмент и пр.). Это связано с увеличением инвестиций в привлечение клиентов (вероятно, компания продолжает применять различные ценовые стратегии).

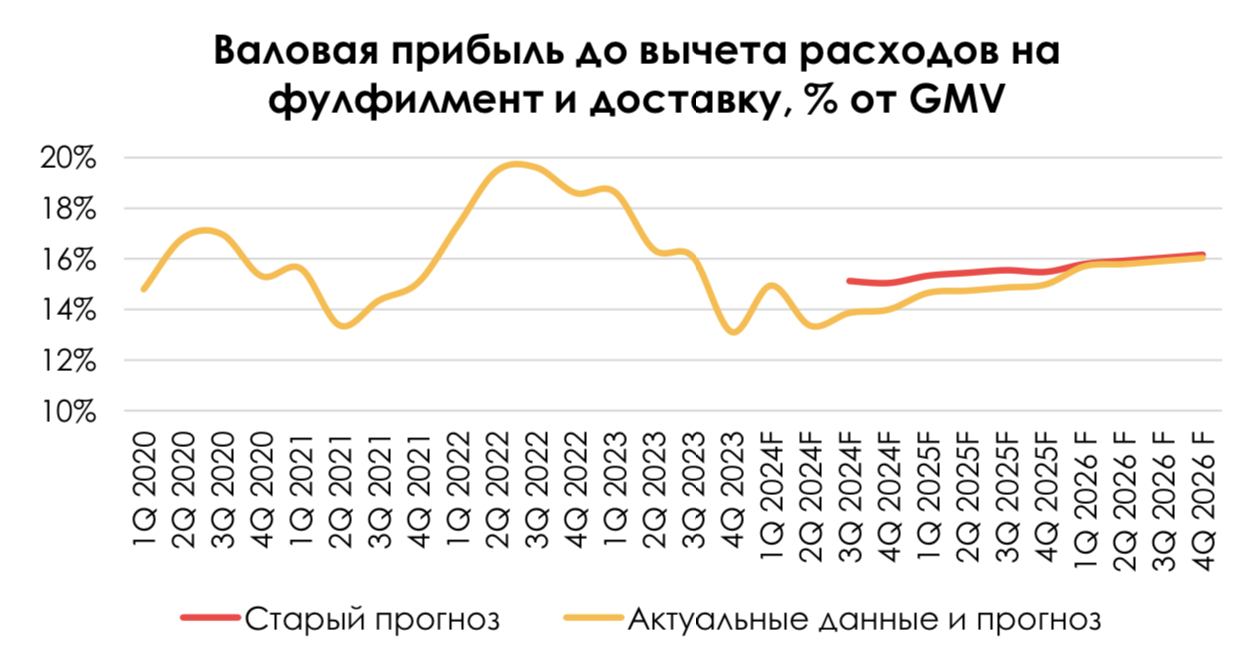

Валовая рентабельность во 2 кв. 2024 г. оказалась ниже наших ожиданий. Так как компания ставит перед собой приоритет расти по доле рынка, мы предполагаем, что до конца этого года давление на рентабельность будет сохраняться. Далее по мерее замедления темпов роста GMV рентабельность постепенно будет выходить на целевые уровни.

*Начиная с 1 кв. 2023 г. Ozon перестал раскрывать валовую прибыль до вычета расходов на фулфилмент и доставку и пр., поэтому приводим наши расчетные значения по валовой рентабельности в % от GMV

Мы снизили прогноз по валовой рентабельности (до вычета расходов на фулфилмент и доставку и пр.) на на 2024 г. в среднем с 15% до 14% от GMV, с 15.5% до 14.8% от GMV на 2025 г. Прогноз на 2026 г. снизился незначительно с 16% до 15.9% от GMV.

Считаем, что наши прогнозы консервативны, так как компания активно развивает Финтех и заявляет о том, что долгосрочно это будет одно из самых прибыльных направлений. По раскрытым за 1-2 кв. 2024 г. данным уже видно, что направление работает с высокой маржой: в 1П EBITDA данного сегмента составила 11.8 млрд руб. с избытком перекрыла убыток от e-commerce -3.2 млрд руб. и позволила показать положительную общую EBITDA на уровне 8.6 млрд руб.

Соответственно, это направление может привести к достижению более высокого уровня рентабельности в 2025-26 гг., чем мы ожидаем.

EBITDA

В результате снижения прогноза по валовой рентабельности мы понизили прогнозы по EBITDA на 2024 и 2025 гг. Выход на рентабельность по EBITDA ~3% и выше сдвигается на 2026 г. (такой уровень менеджмент Ozon обозначал как достижимый в ближайшие годы в e-commerce бизнесе).

Оценка

Ранее мы оценивали Ozon по дисконтированным результатам 2025 г., теперь мы сдвигаем прогнозный период для оценки на 2026 г., так как выход на целевые уровни по рентабельности сдвигается. Но это компенсируется ростом GMV.

Мы повышаем целевую цену по Ozon c 4699 до 4794 руб. Теперь в оценку идет более высокая EBITDA 2026 г., при этом целевой мультипликатор для оценки был снижен (так как учитывает замедление темпов роста бизнеса к 2026 г.), а ставка дисконтирования - повышена с 20% до 30%.

Мы продолжаем считать Ozon долгосрочно интересным активом. C продолжением роста GMV EBITDA также будет постепенно расти и выходить на значимый уровень. В настоящий момент есть давление на валовую рентабельность, при этом инвестиции в увеличение доли на рынке - стратегически важный момент для долгосрочных перспектив компании. Даже если давление на валовую рентабельность (из-за различных ценовых стратегий) будет сохраняться, на уровне EBITDA долгосрочно это компенсируется более высоким GMV, чем мы ожидали ранее.

Потенциал роста расписок Ozon на горизонте года к текущей цене оцениваем в 42%. Считаем бумаги интересными для покупки.

Основной драйвер раскрытия стоимости компании – будущие сильные результаты.

Ключевые риски

Ключевые риски для оценки:

- Более медленные темпы роста GMV, чем мы прогнозируем;

- Более низкая валовая рентабельность, чем мы прогнозируем;

- Более быстрый рост операционных расходов (главным образом расходов на логистику), чем мы ожидаем;

- Более высокие кап. затраты и рост долговой нагрузки, чем мы прогнозируем;

- Риски, связанные с иностранной регистрацией компании.