Ozon: скидочный купон на акции активирован

Драйверы

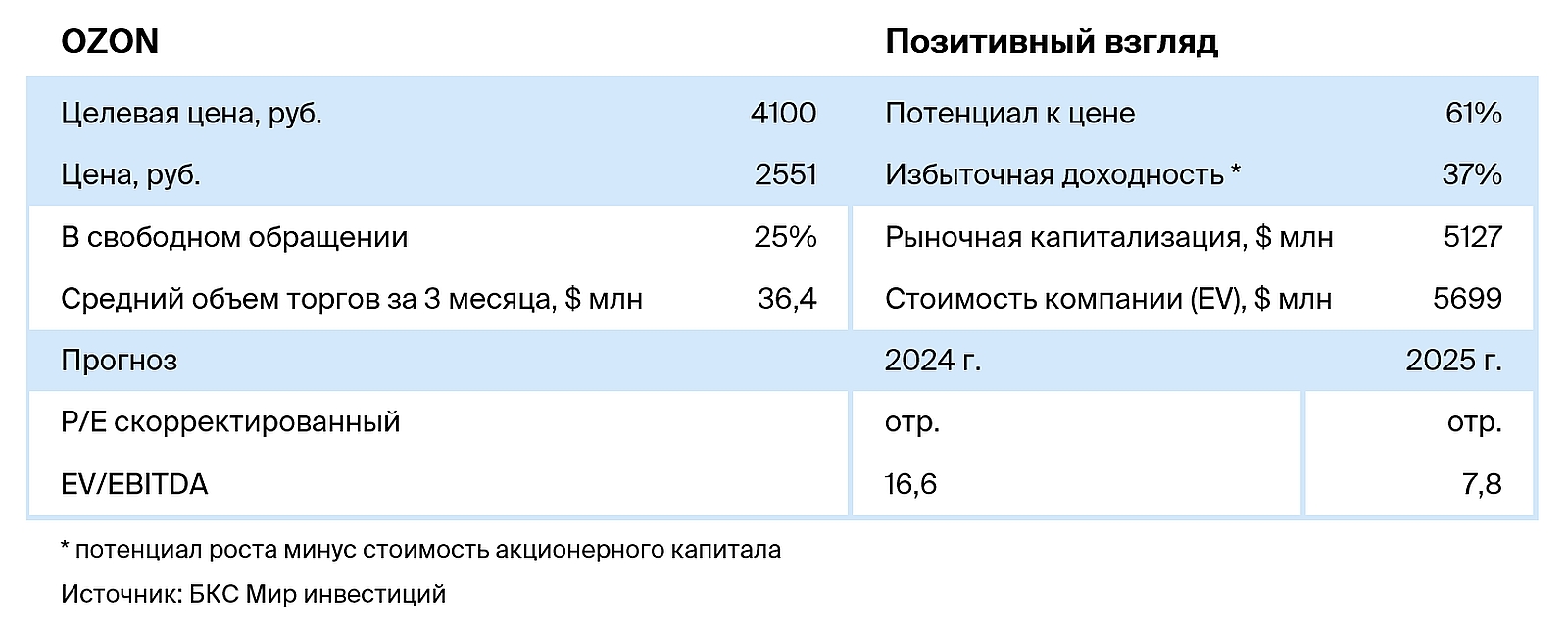

Повышаем взгляд по распискам маркетплейса Ozon до «Позитивного», несмотря на снижение целевой цены на 7%, до 4100 руб., из-за более высокой стоимости капитала в РФ.

На наш взгляд, у Ozon привлекательные долгосрочные перспективы роста бизнеса и улучшения рентабельности, а коррекция на рынке акций открывает хорошую возможность для инвесторов, заинтересованных в бумаге.

Считаем, что по меркам растущего бизнеса у бумаг Ozon привлекательная оценка. Предполагаем, что редомициляция в РФ приведет только к краткой приостановке торгов, и не ждем одномоментного навеса предложения акций.

Взгляд на компанию

- История роста и улучшения рентабельности, риски в основном связаны с внешней средой.

Ozon — по-прежнему хорошая возможность сделать ставку на рост рынка электронной коммерции в России. Компания — второй по величине игрок с темпами роста товарооборота (GMV) выше рынка и перспективами улучшения показателей благодаря росту сегментов рекламы и финтеха.

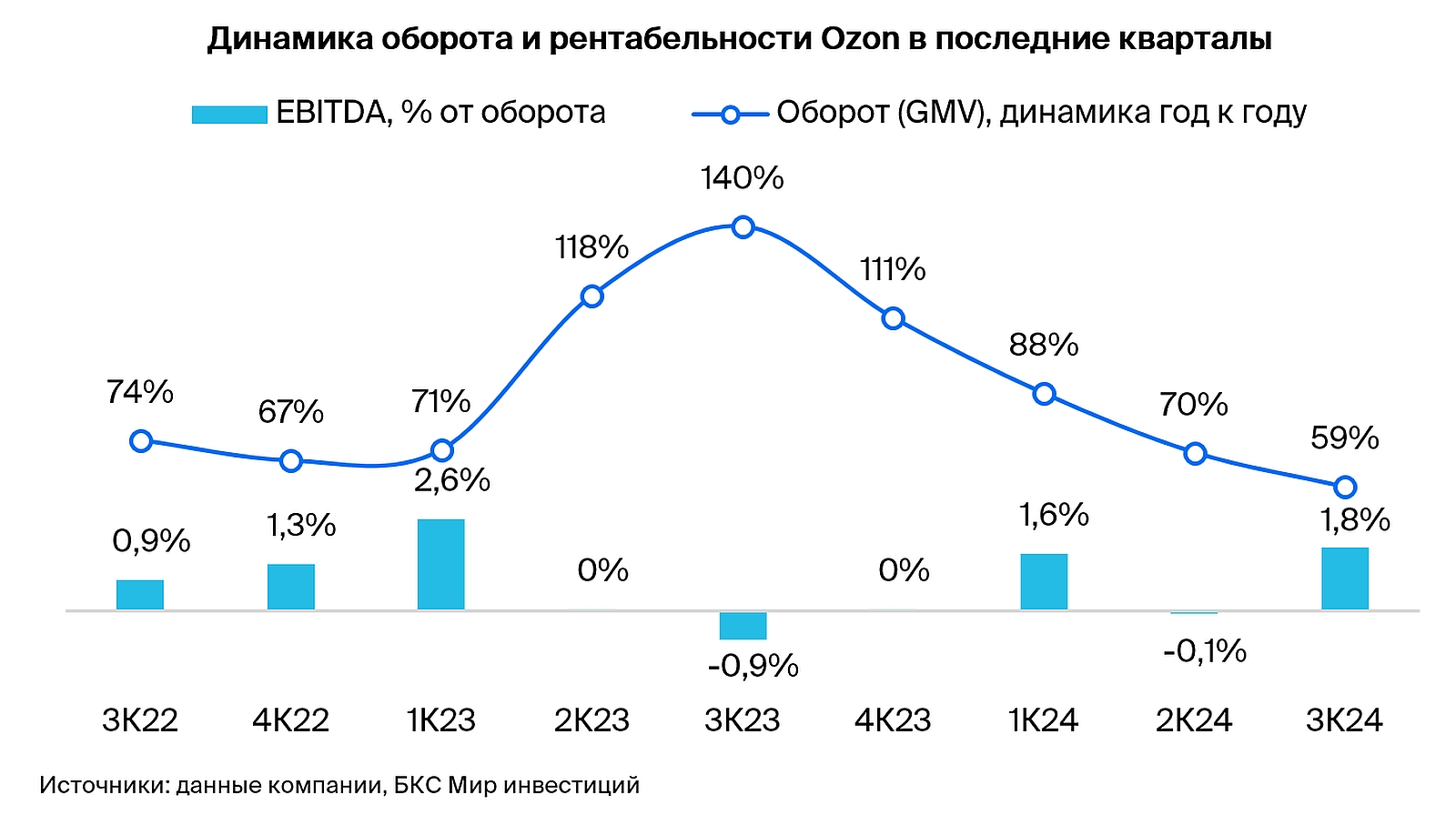

Рентабельность компании колеблется по кварталам, но мы видим общую тенденцию к улучшению. По итогам 2024 г. ждем повышения рентабельности по EBITDA при замедлении роста оборота (GMV) до все еще высоких уровней по сравнению с динамикой годом ранее.

Основные риски здесь — в конкуренции и регулировании, которые могут влиять на сроки улучшения маржи и уровень возможной рентабельности долгосрочно.

Несмотря на чистый убыток, у Ozon умеренная долговая нагрузка, что снижает чувствительность бизнеса к высоким процентным ставкам. На конец III квартала у компании было 125 млрд руб. чистых денежных средств, включая счета клиентов в финансовом сегменте. Без них чистый долг Ozon был около 40 млрд руб. Но, учитывая сезонность бизнеса, ждем, что и по сегменту онлайн-торговли в отдельности у компании на балансе будут чистые денежные средства на конец 2024 г.

Напомним, Ozon не платит дивиденды.

Драйверы роста

- Дальнейший рост проникновения маркетплейсов, улучшение рентабельности.

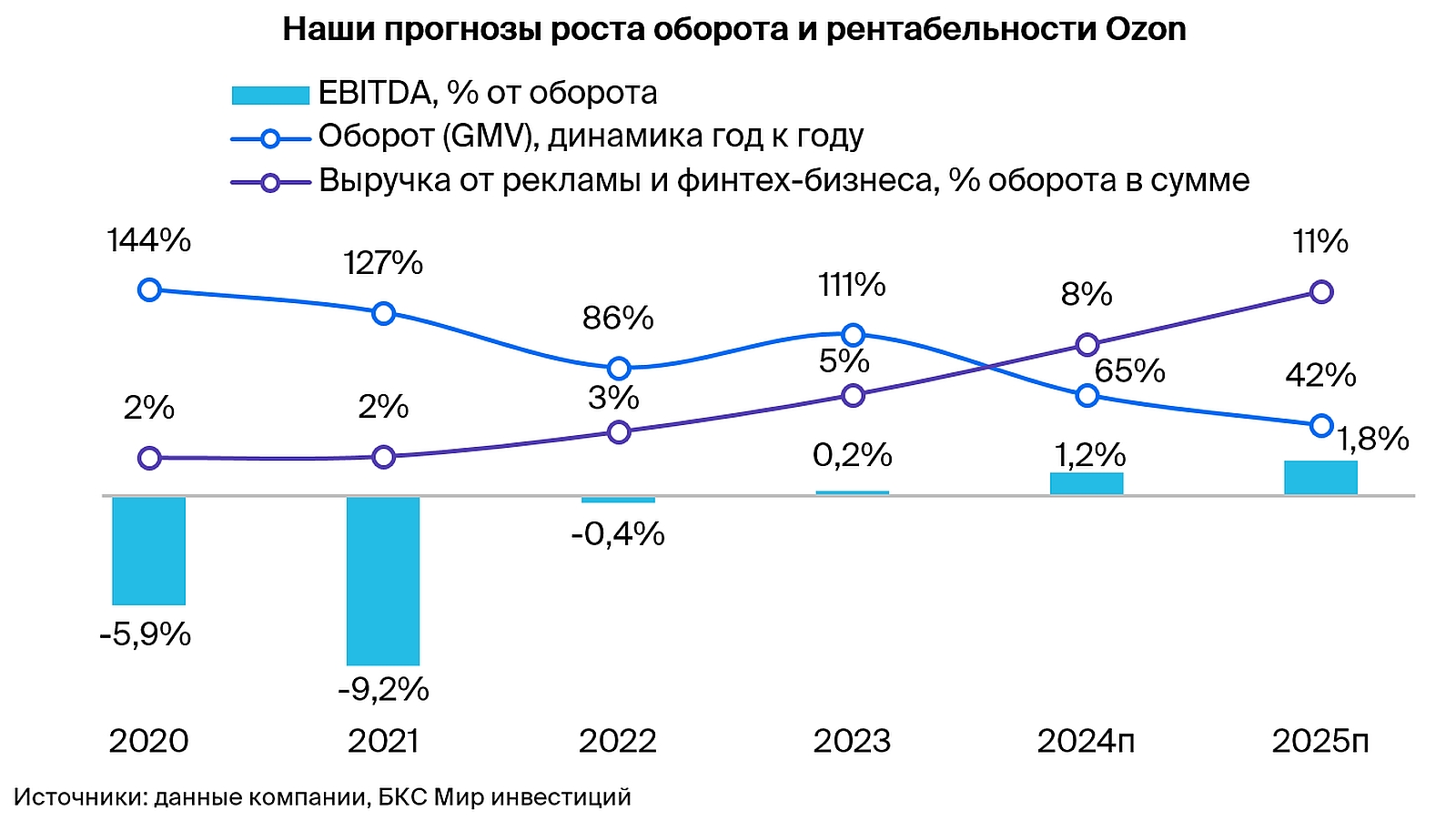

Ожидаем, что объем онлайн-продаж в розничной торговле в России продолжит расти. Как крупный игрок Ozon выигрывает за счет эффекта масштаба. Прогнозируем рост оборота компании на 65% в 2024 г. и на 42% в 2025 г. после увеличения на 111% в 2023 г.

Также ждем, что рентабельность Ozon продолжит улучшаться — как из-за смещения фокуса компании на рентабельность, так и благодаря увеличению доли прибыльных сегментов рекламы и финтеха. Ожидаем, что EBITDA Ozon вырастет как процент оборота (GMV) до 1,2% в 2024 г. и 1,8% в 2025 г. по сравнению с 0,2% в 2023 г.

- Реклама и финансовые услуги — поддержка рентабельности и роста.

Доходы от рекламы и финансовых услуг по-прежнему показывали лучшую динамику. В III квартале 2024 г. выручка от рекламы увеличилась на 82%, до около 5% оборота онлайн-торговли. А от финтех-бизнеса — в 3 раза.

Рост этих сегментов, на наш взгляд, помогает Ozon улучшать рентабельность. Сравнивая компанию с аналогами (например, Яндексом), можно предположить, что выручка от рекламы высокоприбыльна. По банковскому сегменту Ozon раскрывает прибыль до налога (30% выручки сегмента).

Компания планирует активно развивать финтех-бизнес в 2025 г. Кредитный портфель за 2 года вырос с нуля до 3% годового торгового оборота Ozon. Менеджмент ждет, что на горизонте 5 лет кредитный портфель достигнет 10–15% оборота при рентабельности собственного капитала (ROE) не менее 30%.

Кроме того, Ozon планирует и дальше расширять использование финтех-услуг компании вне своего маркетплейса: в III квартале доля платежного оборота вне площадки была больше трети. Успешное развитие финтех-сегмента может увеличить оценку компании.

- Редомициляция — в 2025 г., если акционеры одобрят.

Акционеры Ozon рассмотрят вопрос редомициляции с Кипра в Россию в форме международной компании МКПАО на собрании 27 декабря. Ждем, что редомициляция устранит неопределенность, связанную с зарубежной регистрацией компании.

Кроме того, редомициляция могла бы вернуть компании текущий — первый — уровень листинга на Мосбирже, который с 3 января 2025 г. будет снижен до третьего из-за зарубежной регистрации компании.

Наша целевая цена на 12 месяцев вперед в 4100 руб. предполагает избыточную доходность 37% и «Позитивный» взгляд.

Бумаги потеряли в цене 20% с конца сентября, в то время как Индекс МосБиржи просел на 10%. При этом результаты за III квартал 2024 г. показали улучшение рентабельности и неплохое финансовое положение в основном бизнесе. Редомициляция должна решить вопрос зарубежной «прописки», а долгосрочные перспективы бизнеса остаются привлекательными.

По нашей оценке, бумаги торгуются с мультипликатором EV/EBITDA 7,8х на 2025 г. и 5х на 2026 г. на базе наших прогнозов EBITDA — привлекательно для растущего бизнеса.