Педаль Газпромнефти - в пол!

Обновление от 09.02.20: срок идеи продлен еще на год

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Мы считаем, что она наиболее привлекательна для покупок в расчете на восстановление цен на нефть.

Газпром нефть - это компания циклическая и сырьевая, т.е. сильно зависит внешней конъюнктуры. Цены на нефть в рублях сейчас на уровне 2017 года. Уровень добычи нефти снизился на 11% по сравнению с прошлым годом, однако уровень добычи углеводородов всего остался практически на уровне прошлого года из-за высокой добычи газа. По нашим наблюдениям, Газпром нефть меньше всех пострадала от ограничений ОПЕК+.

Акции

Код Блумберг SIBN RX

Рекомендация Покупать

Последняя цена 339

Целевая цена 400

Потенциал 18%

Free float 4.0%

Финансы (млрд. руб) 2018 2019 2020e

Выручка 2489.3 2485.0 2520

EBITDA adj. 799.0 795.0 802.0

Чистая прибыль 376.0 402.0 410.0

EPS 79.40 84.40 86.50

Оценка

P/S 0.66 0.8 0.79

EV/EBITDA 3.68 4.19 4.21

P/E 4.34 4.95 5.13

DY 8.8% 11.2% 4.1%

Выручка и EBITDA с учетом доли в совместных предприятиях находится также на уровнях 2017 года. Выручка в третьем квартале 2020 упала на 18%, а EBITDA на 30% после рекордных прошлых лет. Слабое звено у компании заключается в чистой прибыли, из которой выплачиваются дивиденды. Она находится под влиянием курсовых разниц, а как мы видим, в третьем квартале девальвация рубля вновь себя показала. Тем не менее, четвертый квартал обещает быть прибыльным и позволит скомпенсировать провал в этом. На дивиденды компания направила 5 рублей по итогам 9 месяцев, что даже больше, чем положено по дивполитике. По итогам 4 квартала мы ожидаем ещё 7-8 рублей.

Газпром нефть весьма неплохо выглядит по уровню долга (Net Debt/EBITDA 1,3х) и по мультипликаторам является самой дешевой в секторе, не считая Сургутнефтегаза. P/E ttm 12,8. EV/EBITDA 4,2.

Поэтому мы видим сохраняющийся потенциал в Газпром нефти. Однако нужно понимать, что сейчас котировки акций находятся во власти котировок нефти. Поэтому если вы ожидаете восстановления цен на нефть, что весьма вероятно, то пока ещё не поздно докупать акции.

Исходная идея

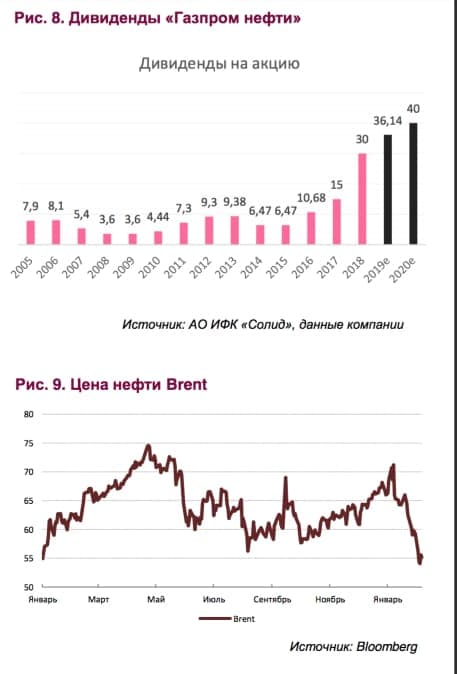

Совсем недавно менеджмент Газпрома объявил о новой дивидендной политике. До 2022 года компания должна перейти к выплатам дивидендов в размере 50% от чистой прибыли по МСФО. Также было заявлено, что такая практика распространится на «дочки» Газпрома, причем Газпром нефть может перейти к выплатам в 50% от МСФО раньше материнской компании. За первое полугодие 2019 года компания выплатила 40% от чистой прибыли. В 2020 году мы ожидаем выплаты на уровне 50%.

Газпром нефть – прекрасная компания с множеством новых проектов и эффективным менеджментом. Из всего нефтяного сектора в России, мы считаем её одной из лучших. Но, так или иначе, доход нефтяной компании во многом зависит от цен на нефть.

По итогам 9 месяцев компания сохранила скорректированную EBITDA на уровне 615 млрд. рублей и увеличила чистую прибыль на 7%, даже несмотря на снижение средней цены на нефть в рублях. В этих условиях, на наш взгляд, Газпром нефти удается сохранять высокую эффективность. Компания постепенно наращивает как прибыль, так и относительный размер выплат от неё.

На фоне общей коррекции рынка, котировки компании снизились до приемлемых уровней для покупки. В связи с этим мы возобновляем рекомендацию «покупать».