Polymetal: акция по цене унции

Операционные показатели

Объем производства Polymetal за девять месяцев 2021 года сократился на 4% на фоне планового снижения содержания драгметалла в руде на месторождениях Кызыл, Светлое и Воронцовское. В прошлом месяце компания подтвердила производственный план на 2021 год на уровне 1 600 тыс. унций золотого эквивалента. Тот же показатель для текущего года составляет 1700 тыс. унций. Согласно прогнозам менеджмента, до 2026 года объем производства расширится на 16,1% по сравнению с 2020 годом, достигнув 1 900 тыс. унций.

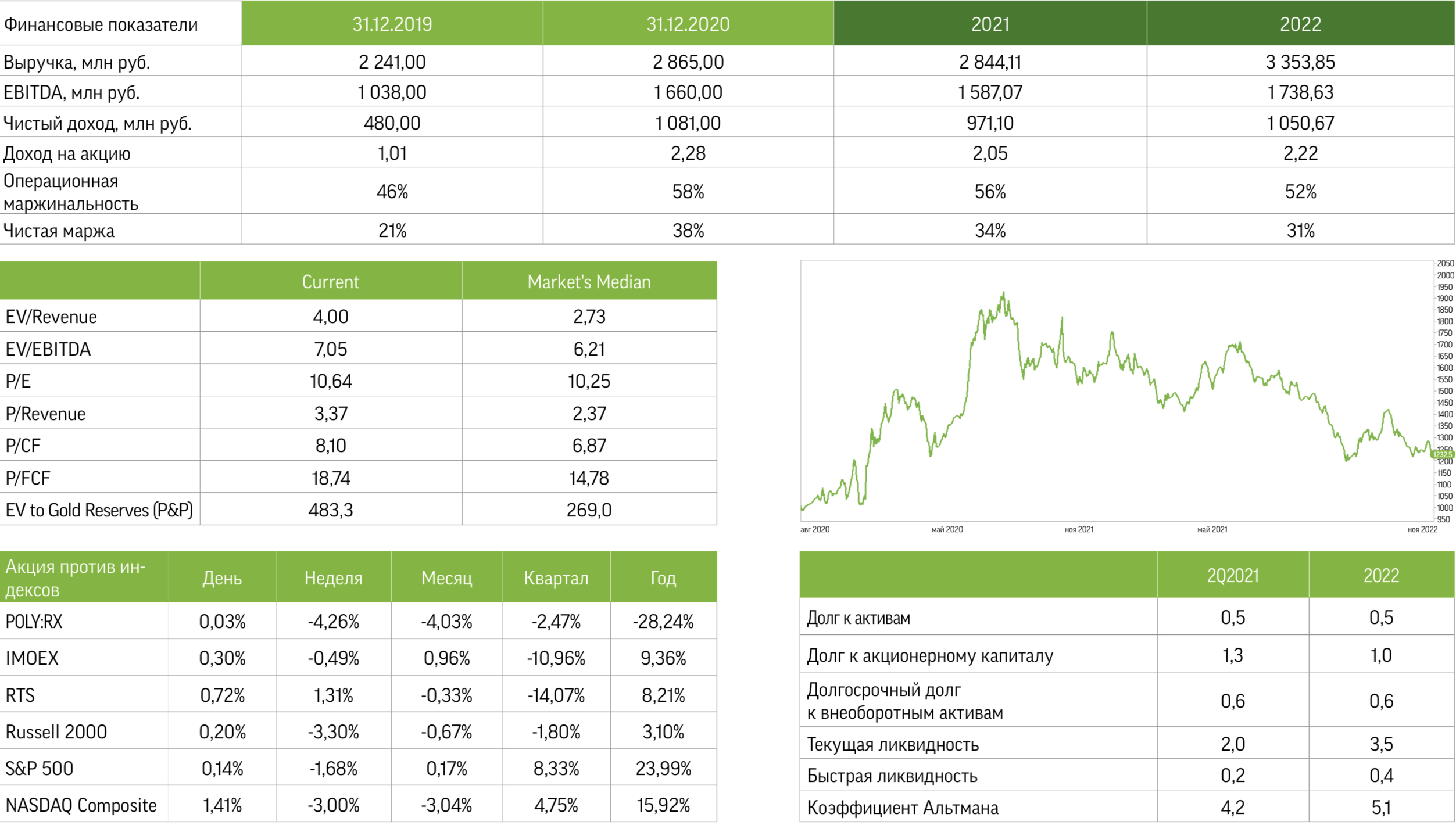

Финансовые показатели

Выручка Polymetal за девять месяцев 2021 года составила $2093 млн (+4% г/г). По состоянию на конец сентября чистый долг увеличился до $1,90 млрд на фоне выплаты промежуточных дивидендов за первое полугодие 2021-го в объеме $0,2 млрд (45 центов на акцию). При этом компания генерировала значительный положительный денежный поток. В перспективе до 2025 года золотодобытчик прогнозирует снижение капитальных инвестиций до $400 млн в сравнении с $675–725 млн в 2021-м.

Согласно отчету по МСФО за первое полугодие, выручка компании выросла на 12% г/г (до $1274 млн) за счет повышения цен на металлы при практически неизменном объеме производства. Скорректированная EBITDA увеличилась на 8% г/г, до $660 млн. Рентабельность по скорректированной EBITDA снизилась на 2 п.п., до 52%, на фоне замедления роста продаж на основных рынках сбыта. Чистая прибыль составила $419 млн против $376 млн в первом полугодии 2020-го.

Отношение чистого долга к скорректированной EBITDA за предшествующие 12 месяцев составило 1,05х, оставаясь существенно ниже целевого уровня 1,5x. Увеличение долговых обязательств вызвано повышением капзатрат и сезонным накоплением оборотного капитала. Впрочем, в ближайшие несколько лет компания может финансировать капвложения за счет долга без ущерба для оценок справедливой стоимости.

Наши прогнозы

С учетом динамики цен на золото в последние кварталы мы полагаем, что до конца 2022 года оно может подорожать до $1900 за унцию (базовый сценарий). Принимая во внимание этот фактор, а также существенный рост чистой рентабельности Polymetal по итогам 2021 года, ожидаем, что выручка, EBITDA и чистая прибыль компании за этот период составят $2844 млн, $1587 млн и $971 млн соответственно. Прогноз на 2022 год предполагает повышение этих финансовых показателей до $3354 млн, $1738 млн и $1051 млн.

В 2022–2027 годах целевые темпы прироста цен на золото закладываем на уровне 14% г/г. Для сравнения, в предыдущие периоды активного наращивания мировых денежных агрегатов и базы, в 2008–2012-м и 2020-2021-м, данный показатель в среднем составлял 18% и 12% г/г соответственно.

В модели DCF для Polymetal закладываем соотношение FCF и выручки на уровне 15%. Это незначительно выше среднего показателя, сформированного в период низких темпов экономического роста в 2013–2020 году, — 14%. С учетом позитивных прогнозов средне- и долгосрочной динамики цен на драгметаллы и снижения прогнозного CAPEX компании рассматриваем данную оценку как консервативную.

Еще одним фактором поддержки для компании считаем тот факт, что на данный момент не ожидается значимого повышения налоговой нагрузки в отрасли в ближайшие несколько лет. Последние бюджетные новации правительства РФ, предполагающие ужесточение налоговых условий в металлургической и добывающей отраслях, изначально не включали в список таргетируемых секторов добычу драгметаллов.

Дивиденды

С учетом оценок чистой прибыли и рекомендаций совета директоров компании выплатить дивиденды за первое полугодие 2021-го в размере $0,45 на акцию (примерно 50% чистой прибыли), мы полагаем, что дивиденд Polymetal по итогам 2021-го и 2022 года составит $1,03 и $1,11 на бумагу соответственно.

Наши оценки

Компания торгуется существенно дороже аналогов с точки зрения соотношения финансовых и операционных мультипликаторов. На наш взгляд, ключевым драйвером роста котировок Polymetal в перспективе пяти лет по-прежнему будет выступать позитивная динамика цен на золото и серебро. Интерес инвесторов к этим металлам объясняется как реакцией игроков рынка на возможные результаты сверхмягкой политики ведущих мировых ЦБ в последние десятилетия, так и рисками, связанными с учащением и усилением дефицита металлов, продукции АПК и энергоресурсов на рынке. Оценка справедливой стоимости обыкновенной акции Polymetal International на конец 2022 года составляет 1811,25 руб.