Потенциал роста в акциях Halliburton еще не исчерпан

Обновление от 24.04.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Мы подтверждаем рейтинг «Покупать» по акциям Halliburton и сохраняем целевую цену на уровне $ 44,0. Апсайд составляет 14,0%. С учетом дивидендов на горизонте 12 месяцев апсайд равен 15,8%. Вышедший отчет за первый квартал показал, что темпы роста выручки и EBITDA у Halliburton значительно замедлились на фоне скромных показателей североамериканского региона. При этом у Halliburton неплохой для сектора объем выплат акционерам — прогнозная доходность дивидендов и байбэка за 2024 год составляет 4,7%. Кроме того, замедлившиеся темпы роста финансовых результатов компенсируются относительно скромной для сектора оценкой по мультипликаторам — EV/EBITDA 2024E 7,5.

Halliburton представила нейтральную отчетность за первый квартал 2024 года. Выручка компании выросла на 2,2% г/г, до $ 5 804 млн, скорр. EBITDA — на 2,6% г/г, до $ 1 250 млн. Скорректированная чистая прибыль на акцию увеличилась на 5,6% г/г, до $ 0,76. Отметим, что выручка и прибыль оказались немного выше ожиданий рынка.

Локально слабой стороной Halliburton является фокус на Северную Америку. На данный регион приходится 44% выручки компании, и в первом квартале выручка в Северной Америке снизилась на 8% г/г, нивелировав двузначные темпы роста в прочих регионах присутствия. На данный момент американские нефтяники осторожно подходят к вопросу увеличения инвестиций. При этом мы допускаем, что на фоне более низкой базы прошлого года и стабилизации цен на нефть на повышенном уровне во второй половине года рост выручки в Северной Америке может ускориться.

Свободный денежный поток по итогам первого квартала вышел в положительную область и составил $ 206 млн. Положительная динамика преимущественно связана с меньшим увеличением оборотного капитала. Сдерживающим фактором стал рост капитальных затрат на 23% г/г, до $ 330 млн. При этом отметим, что в нефтесервисном секторе первый квартал является сезонно слабым с точки зрения FCF.

У Halliburton неплохой по меркам сектора уровень выплат акционерам. Текущая политика компании предусматривает выплату не менее 50% FCF в качестве дивидендов и байбэка. Прогнозная доходность дивидендов и обратного выкупа акций на 2024 год составляет 4,7%.

В будущем перспективы роста бизнеса Halliburton связаны с переходом к нетрадиционным запасам, которые являются более дорогими для добычи. По прогнозу IHS Markit, вместе с накопившимся в секторе недоинвестированием данный фактор будет способствовать ежегодному росту объема капитальных затрат в сегменте разведки и добычи как минимум до 2027 года. На этом фоне консенсус на 2024 год предполагает рост выручки на 10,0%, до $ 25,3 млрд, а EBITDA — на 8,8% г/г, до $ 5,5 млрд.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA относительно аналогов в секторе нефтесервиса. Акции Halliburton выглядят дешевле большинства аналогов преимущественно по мультипликатору P/E. Наша оценка предполагает апсайд 14,0%.

Ключевой риск — снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход — слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

Обновление от 26.10.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня один из крупнейших представителей американского нефтесервиса Halliburton опубликовал отчётность за третий квартал 2023 года. В прошедшем квартале выручка компании выросла на 8,3% г/г до 5 804 $ млн, EBIT - на 22,6% г/г до $ 1 037 млн, а скорректированная чистая прибыль на акцию увеличилась на 31,7% г/г до $ 0,79. При этом в квартальном выражении динамика финансовых результатов была практически нейтральной.

Свободный денежный поток снизился на 7,4% г/г до $ 465 млн, что преимущественно связано с увеличением капитальных затрат на 63% г/г и увеличением оборотного капитала на $ 209 млн за квартал. Несмотря на это, чистый долг Halliburton сократился на 1,6% г/г, а в течение третьего квартала компания выкупила собственных акций примерно на $ 200 млн (0,3% доходности).

Рост выручки в годовом выражении в основном связан с положительной динамикой вне США. В то же время в Штатах выручка снизилась 1,0% г/г и на 3,3% кв/кв. Американские нефтяники продолжают фокусироваться на повышенных выплатах акционерам и лишь умеренно увеличивают инвестиционную программу. Менеджмент Halliburton всё ещё ожидает продолжения роста американского нефтесервисного рынка, однако квартальная динамика пока не подтверждает данный прогноз.

На наш взгляд, отчётность Halliburton умеренно негативна для акций компании. Финансовые результаты оказались близки к ожиданиям аналитиков. При этом Halliburton выделяется высокой долей рынка Северной Америки в выручке, в связи с чем замедление нефтесервисного сектора в данном регионе особенно негативно именно для Halliburton.

Мы сохраняем целевую цену акций Halliburton на уровне $ 44,0, что соответствует апсайду 7,3%.

Исходная идея:

С момента публикации нашей идеи по акциям Halliburton 29 марта они выросли на 18% и достигли нашей целевой цены. За этот период цены восстановились до уровней около $ 80 за баррель, а компания опубликовала два сильных отчета. На наш взгляд, на фоне перспектив снижения долговой нагрузки и дальнейшего роста финансовых результатов акции Halliburton еще не исчерпали свой потенциал роста, на фоне чего мы повысили их целевую цену.

Мы повышаем целевую цену по акциям Halliburton с $ 37,6 до $ 44,0 и сохраняем рейтинг «Покупать». Апсайд на горизонте 12 месяцев составляет 18,9%. Повышение целевой цены преимущественно связано с восстановлением цен на нефть и сильной отчетностью за полугодие.

Halliburton (NYSE: HAL) — третья по доле рынка нефтесервисная компания в мире, уступающая лишь Schlumberger и Baker Hughes. Деятельность компании охватывает весь цикл услуг, необходимых для добычи нефти, — от бурения до ввода скважины в эксплуатацию.

Менеджмент Halliburton ожидает многолетний растущий цикл в нефтесервисе. По прогнозам консенсуса, в 2023 году капитальные затраты крупнейших американских нефтегазовых компаний наконец превысят уровень допандемийного 2019 года. За счет фокуса на американском рынке Halliburton может стать одним из основных бенефициаров данного тренда.

Дополнительной мотивации наращивать добычу западным нефтяникам добавляют санкции против РФ. Американские нефтяники стали одними из бенефициаров эмбарго на российскую нефть, сейчас они активно увеличивают экспорт нефти в ЕС.

Во втором квартале 2023 года Halliburton продолжила улучшать свои финансовые результаты. Выручка компании выросла на 14,3% г/г, до $ 5 798 млн, скорр. EBIT — на 40,8% г/г, до $ 1 011 млн, а скорректированная чистая прибыль на акцию увеличилась на 57,1% г/г, до $ 0,77. Положительная динамика в основном связана с восстановлением нефтесервисного сектора по всему миру.

Рост нефтесервисного сектора, вероятно, и дальше будет трансформироваться в улучшение финансовых показателей Halliburton. Консенсус на 2023 год предполагает рост выручки на 16,2% г/г, до $ 23,6 млрд, а EBITDA — на 25,8% г/г, до $ 5,0 млрд.

У Halliburton неплохой по меркам сектора уровень выплат акционерам. Текущая политика компании предусматривает выплату 50% FCF в качестве дивидендов и байбэка, хотя фактически компания выплачивает больше. Прогнозная суммарная доходность на 2023 год составляет 3,6%, а на 2024 год — 4,4%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA за 2023E и 2024E годы относительно аналогов в секторе нефтесервиса. Акции Halliburton выглядят дешевле большинства аналогов преимущественно по мультипликатору P/E. Наша оценка предполагает апсайд 18,9%.

Ключевой риск — снижение цен на нефть, что уменьшит спрос на услуги Halliburton. Другим риском является энергопереход — слишком быстрый уход от ископаемых видов топлива негативно скажется на нефтесервисе.

Акции на фондовом рынке

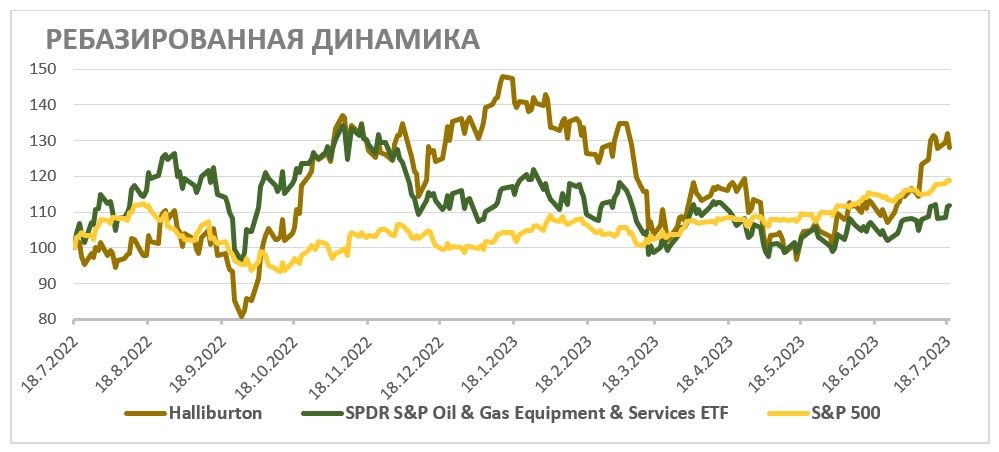

За последний год акции Halliburton показали более сильную динамику, чем широкий рынок и секторальный ETF. На наш взгляд, это связано с сохраняющимися высокими темпами роста финансовых результатов и увеличением выплат акционерам. При этом мы полагаем, что потенциал по снижению долговой нагрузки и дальнейшему росту выплат акционерам может позволить акциям Halliburton продолжить выглядеть лучше рынка в ближайшие кварталы.

С технической точки зрения на недельном графике акции Halliburton продолжают торговаться в рамках восходящего треугольника, верхняя граница которого расположена у отметки $ 44. При этом в случае коррекции ближайшей поддержкой будет выступать уровень $ 34.