Позитивный взгляд на акции Alibaba сохраняется

Драйверы

Обновление от 16.08.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Мы подтверждаем рейтинг «Покупать» по ADS Alibaba и сохраняем целевую цену на уровне $ 98,1. Апсайд составляет 23,4%. Вышедшая квартальная отчетность показала, что темпы роста выручки у Alibaba остаются ниже двузначных значений, а прибыльность — под давлением повышенных инвестиций. В то же время компания сохраняет значительную чистую денежную позицию в размере RMB 406 млрд (30% от капитализации), что позволило менеджменту резко нарастить объем обратного выкупа акций в прошедшем квартале, до $ 5,9 млрд. На этом фоне на горизонте 12 мес. доходность обратного выкупа акций может составить около 9–10% — высокое для сектора значение. Также отметим, что Alibaba сохраняет достаточно скромную оценку по мультипликаторам — EV/EBITDA 2025 ф. г. составляет 4,8.

Целевая цена для акций Alibaba (торгуются в Гонконге), каждая из которых эквивалентна 1/8 ADS, — HKD 95,9. Это соответствует рейтингу «Покупать» и апсайду 25,5%.

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba включает в себя облачный бизнес, цифровые, логистические и потребительские сервисы.

Alibaba представила умеренно негативный отчет за 3 месяца, закончившиеся в июне 2024 г. Выручка компании выросла на 3,9% г/г, до RMB 243,2 млрд, однако скорр. EBITDA снизилась на 1,7% г/г, до RMB 51,2 млрд. Скорр. чистая прибыль на акцию уменьшилась на 5,5% г/г, до RMB 2,05. Скромные темпы роста выручки преимущественно связаны с низкой инфляцией в Китае в начале года и ростом конкуренции в секторе. При этом уменьшение маржинальности менеджмент объясняет увеличением инвестиций в привлечение новых клиентов. В то же время позитивном моментом является рост маржинальности облачного подразделения.

Свободный денежный поток за прошедший квартал снизился на 55,6% г/г, до RMB 17,4 млрд. Во многом снижение FCF объясняется ростом инвестиций в инфраструктуру для облачного подразделения. Чистая денежная позиция составила RMB 406 млрд, сократившись за год на 9,1%.

Значительная чистая денежная позиция позволила менеджменту резко ускорить объем обратного выкупа акций. В прошедшем квартале компания выкупила свои акции на $ 5,9, что соответствует росту на 23% к/к и впечатляющей доходности 3,1% всего за квартал. Допускаем, что если котировки останутся у текущих уровней, то менеджмент может продолжать использовать «кубышку» для байбэка. В таком сценарии доходность обратного выкупа акций на горизонте 12 месяцев может составить около 9–10%.

Локально Alibaba выделяется достаточно низкой оценкой. На фоне накопления значительной денежной позиции, слабого перформанса акций и постепенного роста EBITDA прогнозный мультипликатор EV/EBITDA на 2025 ф. г. составляет 4,8 — низкое значение для технологической компании с сохраняющимися перспективами роста выручки.

Для расчета целевой цены мы использовали оценку по мультипликаторам EV/Sales и EV/EBITDA относительно китайских и международных аналогов. Чтобы учесть регуляторные и политические риски в Китае, при оценке по международным аналогам мы использовали дисконт 20%.

Ключевой риск для Alibaba — возможность дальнейшего замедления темпов роста китайской экономики и дефляции. Также на акции негативно может повлиять возобновление регуляторного давления и конкуренция.

Обновление от 14.05.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba включает в себя облачный бизнес, цифровые, логистические и потребительские сервисы.

Мы подтверждаем рейтинг «Покупать» по ADS Alibaba и сохраняем целевую цену на уровне $ 98,1. Апсайд составляет 21,6%. Вышедшая квартальная отчетность показала, что темпы роста выручки у Alibaba остаются ниже двузначных значений, а прибыльность находится под давлением повышенных инвестиций.

В то же время компания сохраняет значительную чистую денежную позицию RMB 446 млрд (31% от капитализации), что позволило менеджменту резко нарастить объем обратного выкупа акций в прошедшем квартале. Даже в предположении замедления темпов байбэка после умеренного роста акций суммарная доходность дивидендов и обратного выкупа акций на горизонте 12 месяцев может составить 8,2–8,7% — высокое значение для сектора. Кроме того, Alibaba сохраняет умеренную оценку по мультипликаторам — EV/EBITDA 2025 ф. г., по нашим оценкам, составляет 5,1.

Целевая цена для акций Alibaba (торгуются в Гонконге), каждая из которых эквивалентна 1/8 ADS, составляет HKD 95,9. Это соответствует и рейтингу «Покупать», и апсайду 16,1%.

Alibaba представила умеренно негативный отчет за три месяца, заканчивающиеся в марте 2024 г. Выручка компании выросла на 6,6% г/г, до RMB 221,9 млрд, однако скорр. EBITDA снизилась на 4,1% г/г, до RMB 30,8 млрд. Скорр. чистая прибыль на акцию уменьшилась на 5,2% г/г, до RMB 1,27. Низкие темпы роста выручки преимущественно связаны с низкой инфляцией в Китае в начале года и ростом конкуренции в секторе. При этом уменьшение маржинальности менеджмент объясняет увеличением инвестиций в привлечение новых клиентов.

Свободный денежный поток за прошедший квартал снизился на 52,4% г/г, до RMB 15,4 млрд. Основной причиной такой динамики стал разовый рост капитальных затрат в 4 раза г/г на фоне инвестиций в инфраструктуру для облачного бизнеса. Чистая денежная позиция составила RMB 446 млрд, увеличившись за год на 11,9%.

Значительная чистая денежная позиция позволила менеджменту резко ускорить объем обратного выкупа акций. В прошедшем квартале компания выкупила своих акций на $ 4,8 млрд, что соответствует росту на 66% кв/кв и доходности 2,4% всего за квартал. Кроме того, дивиденды за 2024 год составили около $ 4 млрд, что добавляет 2,0% к доходности. В базовом сценарии мы ожидаем, что в следующих кварталах объем байбэка будет ниже на фоне недавнего роста акций, а суммарная доходность выплат акционерам на горизонте 12 мес. может составить 8,2–8,7%.

Обновление от 08.02.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Мы подтверждаем рейтинг «Покупать» по ADS Alibaba и сохраняем целевую цену на уровне $ 98,1. Апсайд составляет 33,2%. Вышедшая вчера отчетность показала, что темпы роста выручки у Alibaba замедлились на фоне дефляции в Китае и роста конкуренции. В то же время размер чистой денежной позиции достиг RMB 487 млрд (36% от капитализации) — рекордное значение. Наличие кубышки и сильной генерации FCF позволило Alibaba нарастить объем байбэка до $ 35 млрд (18,7% от капитализации) до марта 2027 г. Форвардная годовая доходность дивидендов и байбэка составляет 7,3% — привлекательное значение для технологической компании.

Вчера Alibaba представила умеренно негативный отчет за три месяца, заканчивающиеся в декабре 2023 г. Выручка компании выросла на 5,1% г/г, до RMB 260,3 млрд, скорр. EBITDA — на 0,7% г/г, до RMB 59,6 млрд. Скорр. чистая прибыль на акцию уменьшилась на 1,7% г/г, до RMB 2,37. Низкие темпы роста финансовых результатов преимущественно связаны с дефляцией в Китае. В то же время сегмент розничного международного e-commerce увеличил выручку на 56% г/г. Также отметим, что на показателе чистой прибыли негативно сказалось снижение доли прибыли в Ant Group на 92% г/г, которая ранее пострадала от регуляторного давления.

Свободный денежный поток за прошедший квартал снизился на 30,6% г/г. Частично менеджмент объясняет снижение FCF разовыми факторами: рост оборотного капитала и выплата налогов. Чистая денежная позиция достигла RMB 487 млрд — очередное рекордное значение. Значительная чистая денежная позиция и неплохая генерация FCF позволила повысить объем байбэка на $ 25 млрд, до $ 35,3 млрд до марта 2027 г. В год компания выкупает своих акций примерно на $ 11 млрд, что соответствует привлекательной доходности 5,9%. Кроме того, недавно компания начала выплачивать дивиденды, размер которых составляет $ 0,125 на акцию ($ 1 на ADS) в год, что добавляет еще 1,4% доходности.

Локально Alibaba выделяется аномально низкой оценкой. На фоне накопления значительной денежной позиции, коррекции акций и роста EBITDA прогнозный мультипликатор EV/EBITDA на 2024 ф. г. составляет 4,8, а на 2025 ф. г. — 4,5 — крайне низкое значение для технологической компании с сохраняющимися перспективами роста выручки.

Исходная идея:

За последний год акции Alibaba снизились более чем на 40% на фоне противоречивых показателей китайской экономики, роста конкуренции и настороженного отношения западных инвесторов к китайским акциям. В то же время бизнес компании остается в хорошей форме — выручка увеличивается практически двузначными темпами, а EBITDA вернулась к показателям успешного 2021 ф. г. На фоне коррекции форвардный показатель EV/EBITDA у Alibaba опустился до 4,5 — крайне низкое значение для технологической компании. Дополнительную поддержку акциям Alibaba будет оказывать обратный выкуп акций, доходность которого в следующем году может составить 6,4%.

Мы понижаем целевую цену ADS Alibaba с $ 123,9 до $ 98,1, но сохраняем рейтинг «Покупать». Апсайд на горизонте 12 мес. составляет 45,5%. Понижение целевой цены в первую очередь связано с общей слабостью технологического сектора в Китае, а также сохраняющимися рисками относительно роста китайской экономики.

Целевая цена для акций Alibaba (торгуются в Гонконге), каждая из которых эквивалентна 1/8 ADS, составляет HKD 95,9. Это соответствует и рейтингу «Покупать», и апсайду 45,9%.

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba включает в себя облачный бизнес, цифровые, логистические и потребительские сервисы, развлечения, доли в компаниях из разных сфер, а также ряд инновационных инициатив.

Локально Alibaba выделяется аномально низкой оценкой. На фоне накопления значительной денежной позиции, коррекции акций и роста EBITDA прогнозный мультипликатор EV/EBITDA на 2024 ф. г. составляет 4,5, а на 2025 ф. г. — 4,2 — крайне низкое значение для технологической компании с почти двузначным ростом выручки.

Одно из наиболее перспективных направлений бизнеса — облачные вычисления. CAICT ожидает, что к 2025 году объем рынка облачных технологий в Китае может превысить 1 трлн юаней, что предполагает рост примерно в 2,2 раза к уровню 2022 года. При этом отметим, что локально данный сегмент находится под давлением американских ограничений на экспорт чипов.

Второй финансовый квартал оказался неплохим для Alibaba. Выручка компании увеличилась на 8,5% г/г, до 224,8 млрд юаней, скорр. EBITDA — на 13,7%, до 49,1 млрд юаней. Скорректированная чистая прибыль на акцию выросла на 21,1% г/г, до 2,0 юаня.

Alibaba активно проводит обратный выкуп своих акций. Мы ожидаем, что в течение 2025 ф. г. компания выкупит своих акций на $ 10,9 млрд, что соответствует 6,4% доходности — высокое для китайского рынка значение. Кроме того, Alibaba впервые выплатила дивиденды — $ 0,125 на акцию (1,5% доходности) и в будущем выплаты могут продолжиться.

Для расчета целевой цены мы использовали оценку по мультипликаторам EV/Sales и EV/EBITDA 2024E относительно китайских и международных аналогов. Чтобы учесть регуляторные и политические риски в Китае для международных аналогов, мы использовали дисконт 20%.

Ключевой риск для Alibaba — возможность дальнейшего замедления темпов роста китайской экономики и дефляции. Также на акции негативно может повлиять возобновление регуляторного давления, конкуренция со стороны JD.comи Pinduoduo, возможность конфликта Китая с Тайванем.

Акции на фондовом рынке

За последний год акции Alibaba показали слабый перформанс и значительно отстали как от широкого рынка, так и от технологического сектора. Весь китайский технологический сектор выглядел слабо из-за продаж со стороны западных инвесторов и противоречивых перспектив роста китайской экономики. На акции Alibaba дополнительно давили рост конкуренции и сложности в развитии облачного направления. В то же время после коррекции оценка акций Alibaba выглядит заниженной, а проведение байбэка и наличие перспектив роста у некоторых направлений бизнеса могут дополнительно поддержать акции. На этом фоне мы полагаем, что в ближайшие кварталы акции Alibaba могут опередить широкий рынок и сектор.

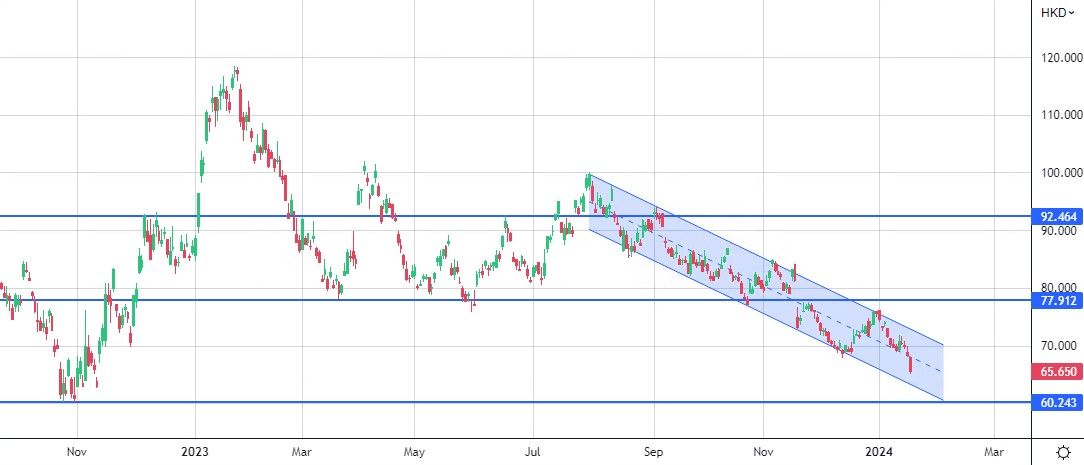

С технической точки зрения на дневном графике акции Alibaba торгуются в рамках среднесрочного нисходящего тренда. Вероятной целью снижения выступает прошлогодний минимум у отметки HKD 60. При этом в случае отскока первый значимый уровень сопротивления расположен у отметки HKD 77.

Для ADS, торгующихся в США, сопротивление расположено на уровне $ 79, а ближайшая поддержка у отметки $ 62.