QIWI: "Совесть" проснулась - будут дивиденды

Российский платежный сервис Qiwi в начале 2019 года показывает рост всех ключевых показателей. На публикации сильных квартальных результатов и прогнозах роста компании акции Qiwi подскочили на 20% и продолжают расти.

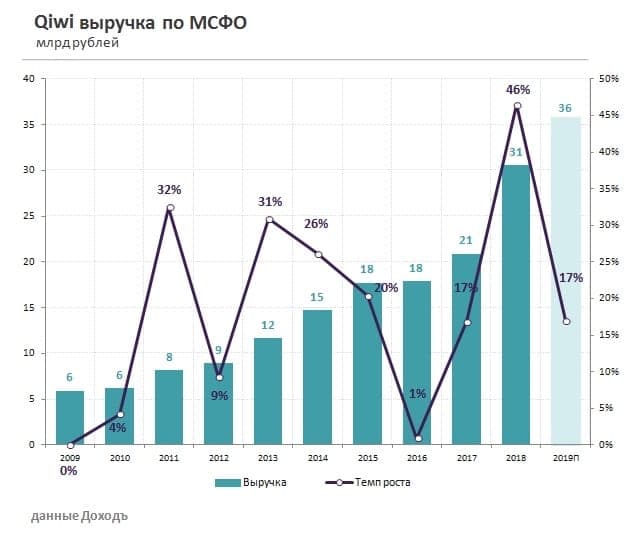

Среди компаний, представленных в Анализе акций, по итогам 2018 года Qiwi стала одним из лидеров по росту выручки, увеличив показатель на 46% до 31 млрд рублей. Выручка Qiwi формируется за счет 4 сегментов бизнеса:

- Платежные услуги - основная часть бизнеса компании, более 80% совокупной выручки (терминалы, Qiwi кошелек, Qiwi приложения, денежные переводы и т.д.)

- Малые и средние предприятия - предоставление услуг малому и среднему бизнесу через мультибанковскую платформу «Точка». Формирует около 15% выручки.

- Потребительские и финансовые услуги. Представлен потребительским кредитованием с помощью карты «Совесть». Клиенты получают возможность приобретения товаров в кредит, по которому не платят проценты. Бизнес-модель предполагает, что ритейлеры будут делиться с Qiwi частью прибыли от продажи товаров. Сегмент формирует 2% выручки компании.

- Сегмент Rocketbank - цифровой банкинг: дебетовые карты и депозиты для физических лиц.

По итогам 2018 года сегмент платежных услуг полностью сформировал прибыль Qiwi, принеся компании 9,5 млрд рублей. Все остальные направления бизнеса Qiwi были убыточными. Наибольший убыток в 2,6 млрд рублей принес сегмент потребительского кредитования «Совесть». Итоговый показатель прибыли по итогам года составил всего 4,1 млрд рублей.

Рекордный квартал

В 1 квартале 2019 года рост доходов от платежных сервисов и от потребительского кредитования позволил Qiwi поддержать высокие темпы роста выручки на уровне 40% в годовом выражении. Компания показала рекордные финансовые показатели: операционная прибыль увеличилась на 59% в годовом выражении до 1,9 млрд руб., чистая прибыль выросла на 41% до 1,3 млрд руб. Показатели улучшились за счет роста выручки, а также сокращения убытков по карте Совесть, что является позитивным фактором оценки компании.

По итогам всего 2019 года Qiwi ожидает роста выручки на 9-15% относительно результатов 2018 года. Рост чистой прибыли прогнозируется на 40-50% до порядка 6 млрд руб.

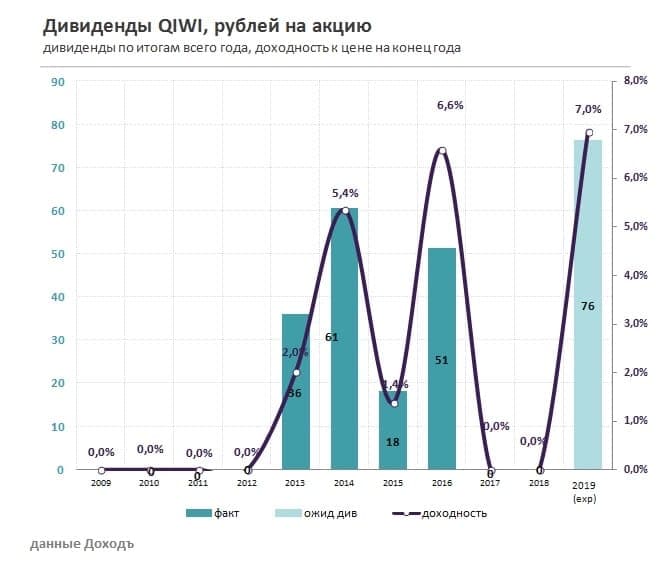

Qiwi cнова платит дивиденды

В 2017г году Совет директоров Qiwi отказался от выплат дивидендов в пользу инвестиций в проект «Совесть». В 2019 году компания вернулась к практике дивидендных выплат, что можно считать сигналом завершения крупных затрат на развитие новых проектов.

По итогам 1 квартала 2019 года Совет директоров утвердил дивиденды акционерам в размере $0,28 на акцию. Совокупно на дивиденды за 2019 год менеджмент планирует направить от 65% до 85% скорректированной чистой прибыли по МСФО. Мы полагаем, что совокупно компания направит на дивиденды 4,5 млрд рублей, что формирует доходность на уровне 7% в ближайшие 12 месяцев. Этого недостаточно, чтобы попасть в портфель по дивидендной стратегии, однако для «компании роста» такая доходность является очень высоким показателем.

Оценка по мультипликаторам

Qiwi имеет высокий показатель рентабельности инвестированного капитала чуть выше среднего уровня, но дорогая оценка по мультипликаторам (EV/EBIT=7,5x) не позволяет акциям пройти в портфель по стратегии, рассчитанной на поиск недооцененных и эффективных компаний Smart Estimate.

Qiwi является классической компанией роста, то есть сочетает дорогие мультипликаторы с высоким ожидаемым темпом роста выручки. Отметим, что акции компании после выхода отчетности и возвращения к дивидендам показывают хороший импульс роста стоимости.

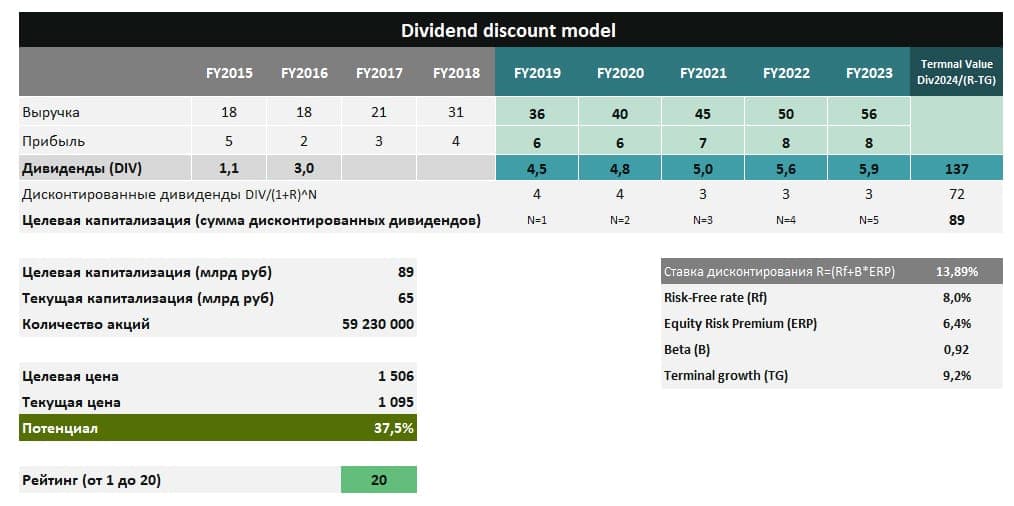

DCF-модель

В модели дисконтирования будущих дивидендов мы прогнозируем, что рост выручки по итогам 2019 года составит 17%, в следующие 4 года будет держаться на уровне 12%. После сокращения инвестиций в развитие «Совести» маржа чистой прибыли начнет улучшаться, что позволит показателю расти более быстрыми темпами. Дивидендные выплаты будут сохраняться на уровне 60% от прибыли. В таком сценарии Qiwi имеет один из самых высоких потенциалов долгосрочного роста на российском рынке, что формирует рейтинг DCF-модели в 20 из 20.