RAMACO RESOURCES - за уголь!

О компании

Ramaco Resources (NASD: METC) — компания, которая занимается добычей высококачественного и недорогого металлургического угля в Западной Вирджинии, Юго-Западной Вирджинии и Юго-Западной Пенсильвании. Владеет портфелем из пяти проектов:

- ElkCreek;

- Berwind;

- KnoxCreek;

- Maben;

- RAM.

Это крупнейшие проекты высококачественного угля в 264 млн тонн. Но добыча производится пока только на двух из них: Elk Creek и Berwind.

Ключевые месторождения:

Elk Creek — срок службы более 20 лет, добывают металлургический уголь марки «High Vol A/B+» на уровне 3 млн тонн в год. Есть возможность увеличить добычу до 3,4 млн тонн.

Berwind — комплекс угольных рудников, который приобрели у Amonate и обогатительной фабрики в 2021 году. Месторождение позволяет добывать уголь до 2 млн тонн в год марок «Low & Mid Vol».

Knox Creek — разработка рудника ведется с 2021 года. Планируется производство марок «Mid Vol / High Vol A» и добыча на уровне 1,5 млн тонн.

Maben — приобрели лицензии с планами по добыче до 1 млн тонн.

RAM — ежегодная добыча планируется на уровне до 0,5 млн тонн угля марки «High Vol»

Компания в основном работает на рынке США. Только 25% продукции идет на экспорт: преимущественно в Европу, немного в Азию и Южную Америку.

Производственные показатели

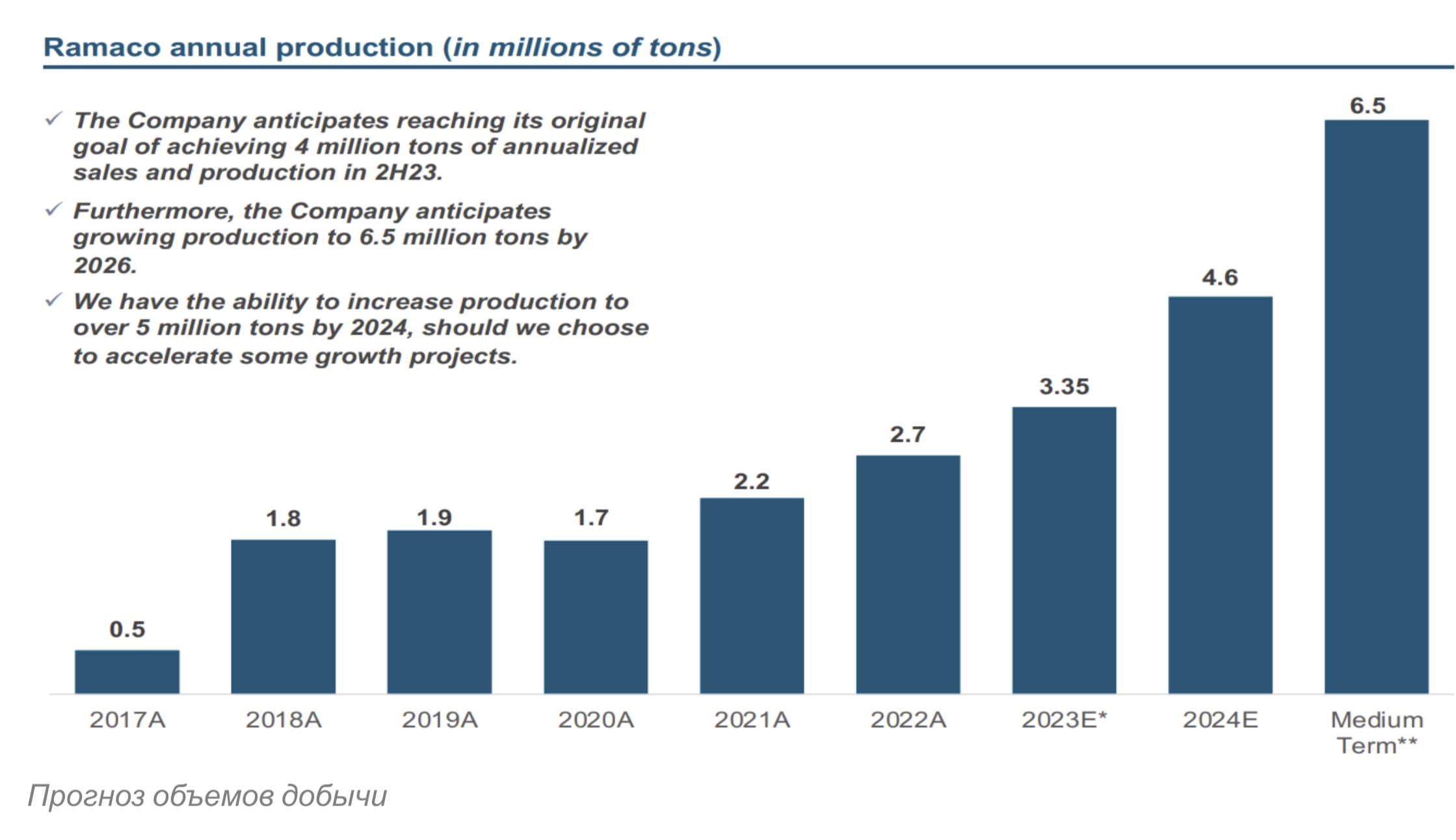

На сегодняшний день компания добывает около 2,85 млн тонн угля в год и наращивает добычу год от года.

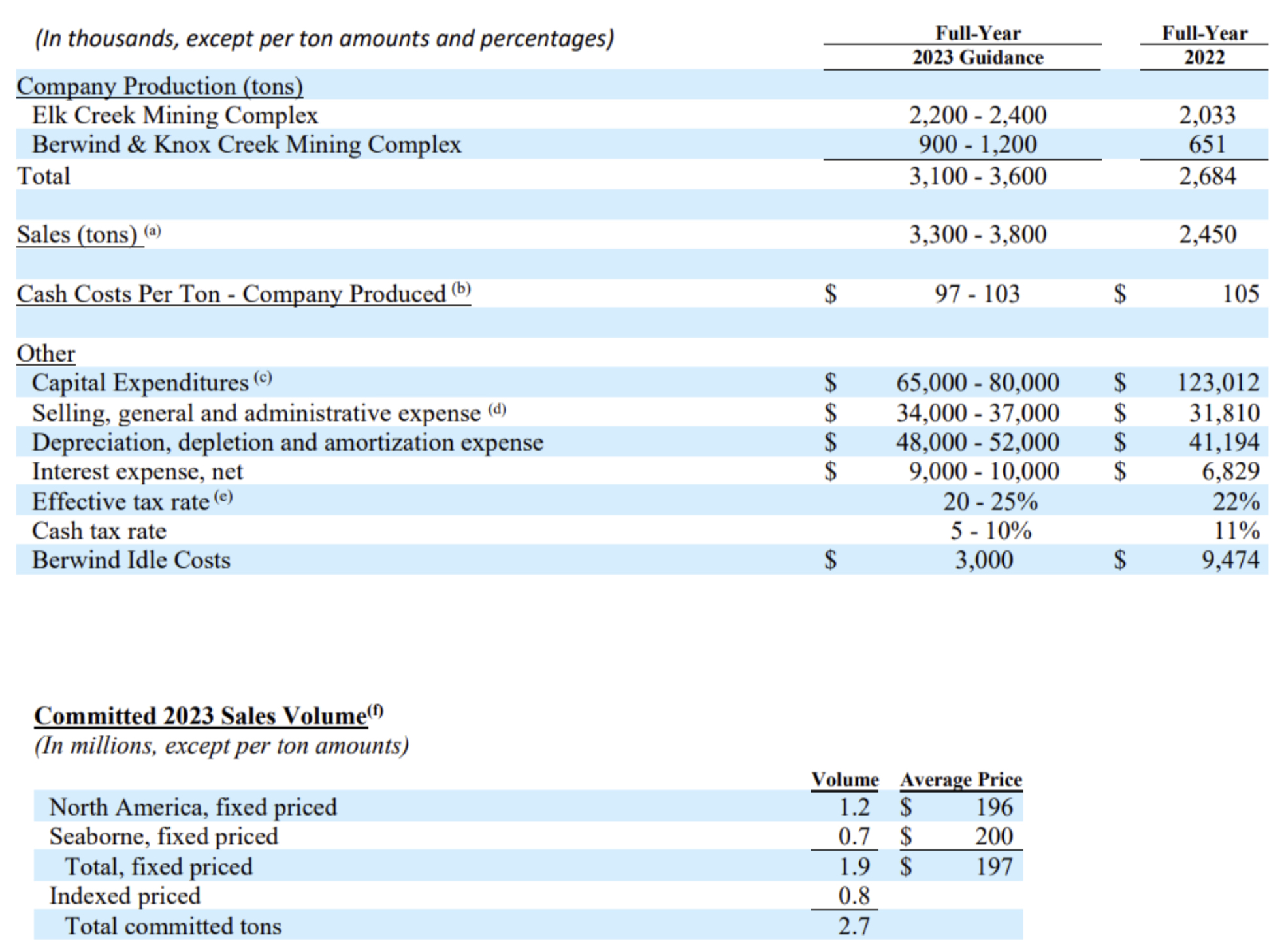

За 2023 год компания планировала добыть 2,1 - 2,3 млн тонн угля на месторождении Elk Creek и 0,9 - 1,2 на Berwind. После результатов в первом квартале, план по Elk Creek увеличили до 2,2 - 2,4 млн тонн.

Продают около 2,6 млн тонн в год.

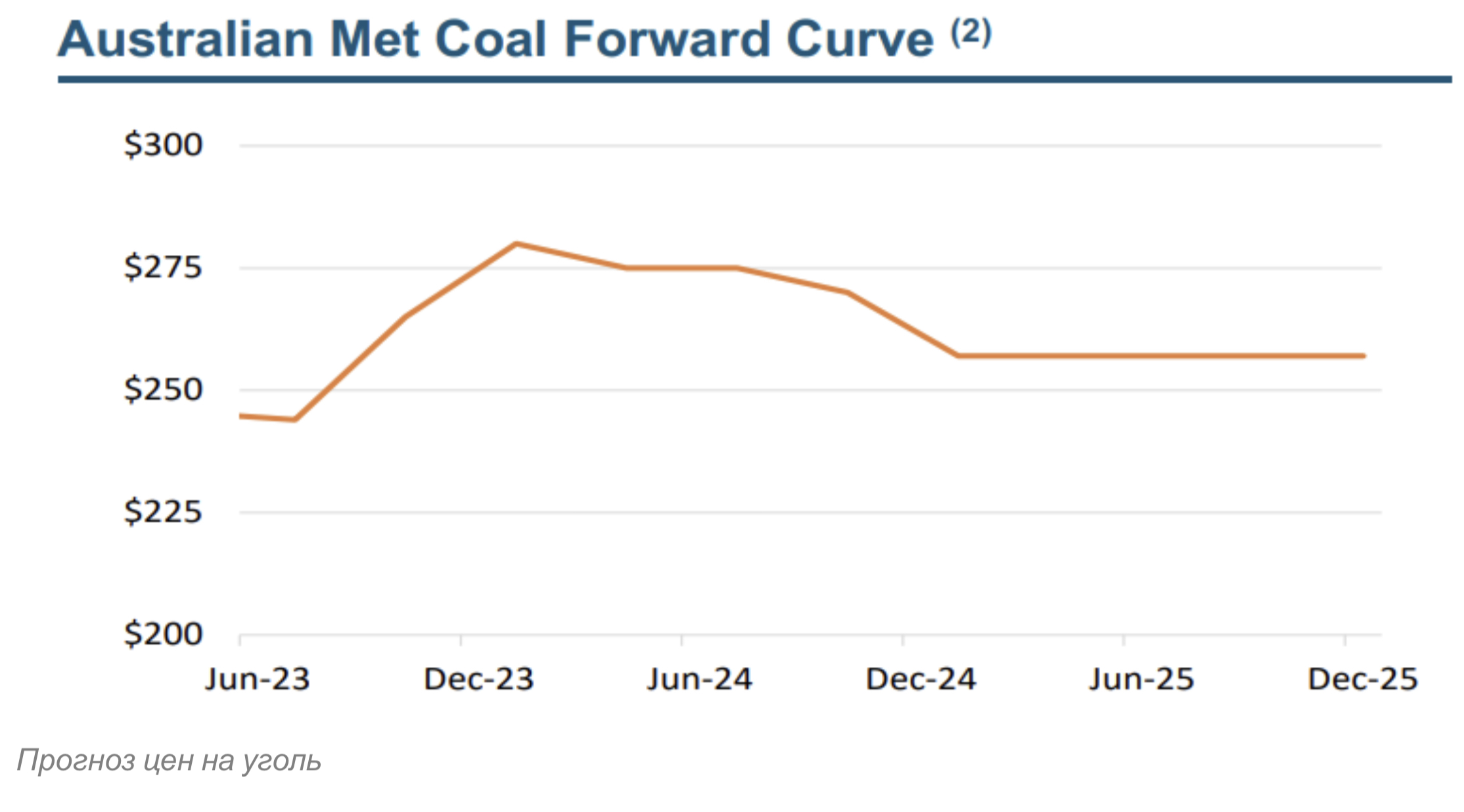

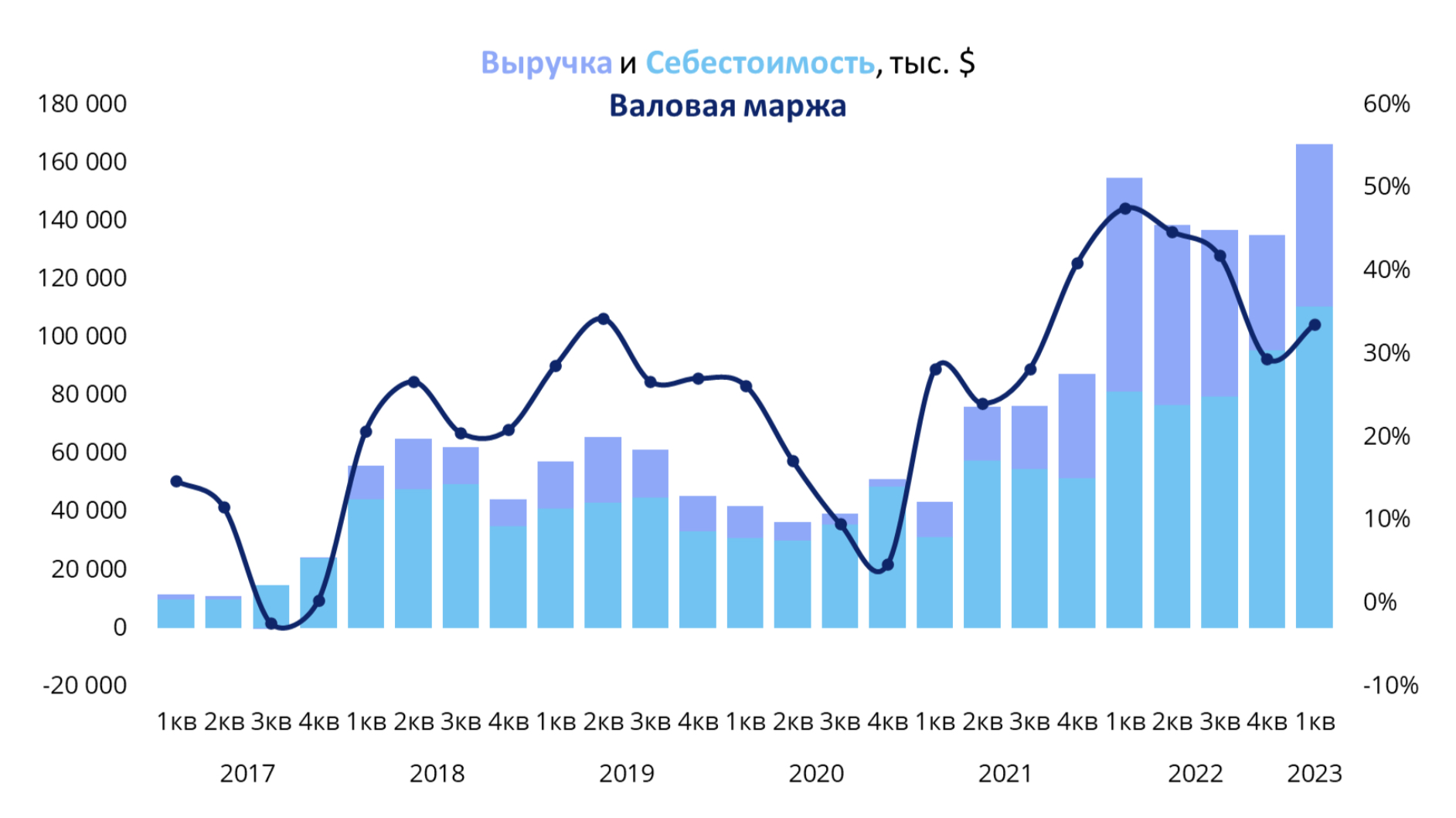

Как и у многих угольщиков, отпускные цены и себестоимость значительно выросли. Это произошло из-за нарушения цепочек поставок, вызванных пандемией COVID-19, а также из-за энергокризиса с конца 2021 года после СВО России в Украине. Сегодня цены постепенно приходят в норму.

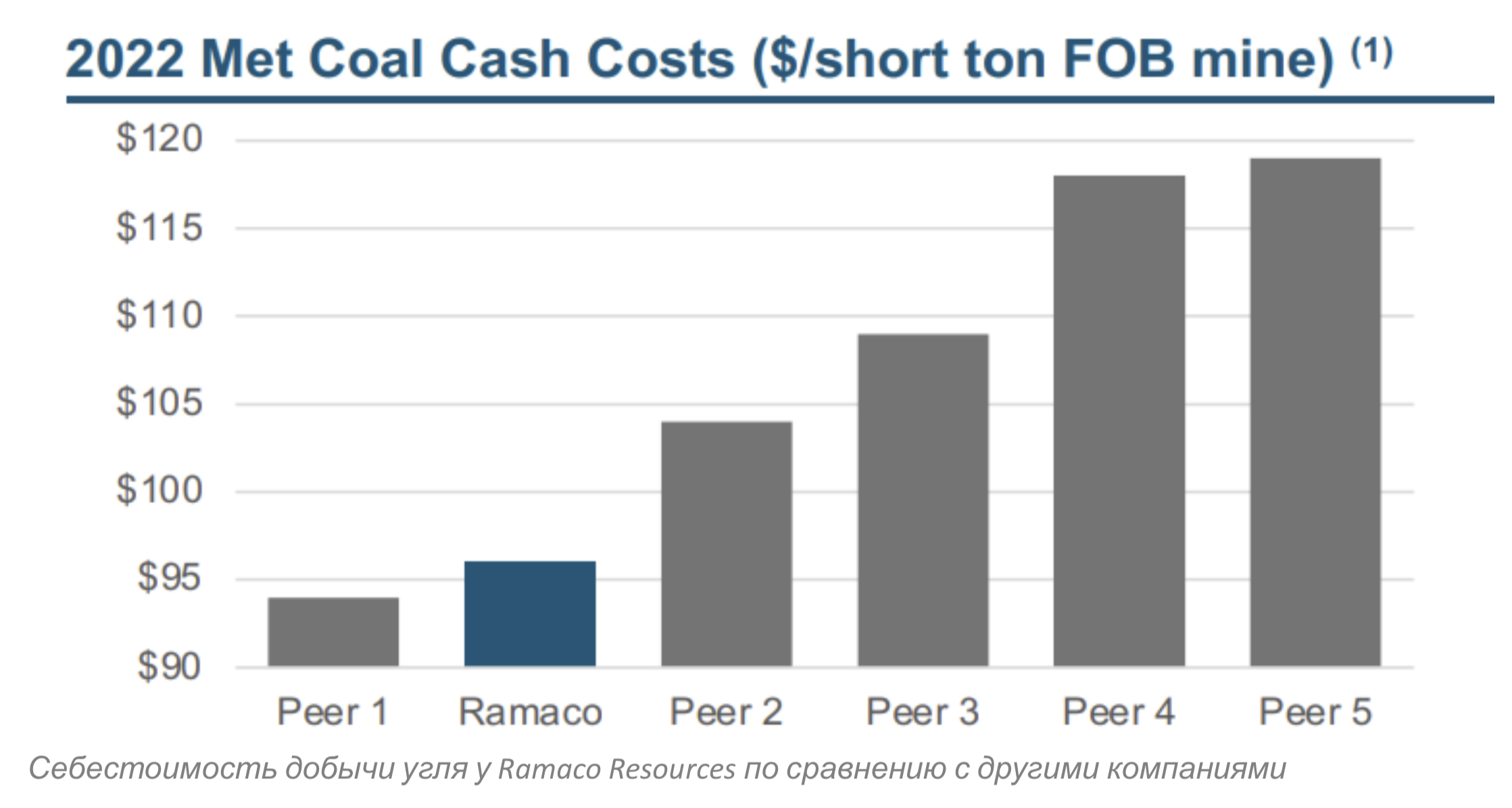

Ожидания по ценам довольно позитивные: ждут роста к концу 2023 года, стабилизацию в 2024 году и небольшое снижение с 2025 года. В течение 2023 года менеджмент ожидает себестоимость на уровне $97-103 за тонну.

Себестоимость у Ramaco Resources одна из самых низких среди американских производителей металлургического угля.

Но что больше всего интересно в Ramaco — это амбициозные планы по росту добычи к 2026 году, когда производство может вырасти в 2,4 раза от текущих значений. Кстати, ранее, судя по презентациям прошлого года, рост планировали к 2025 году.

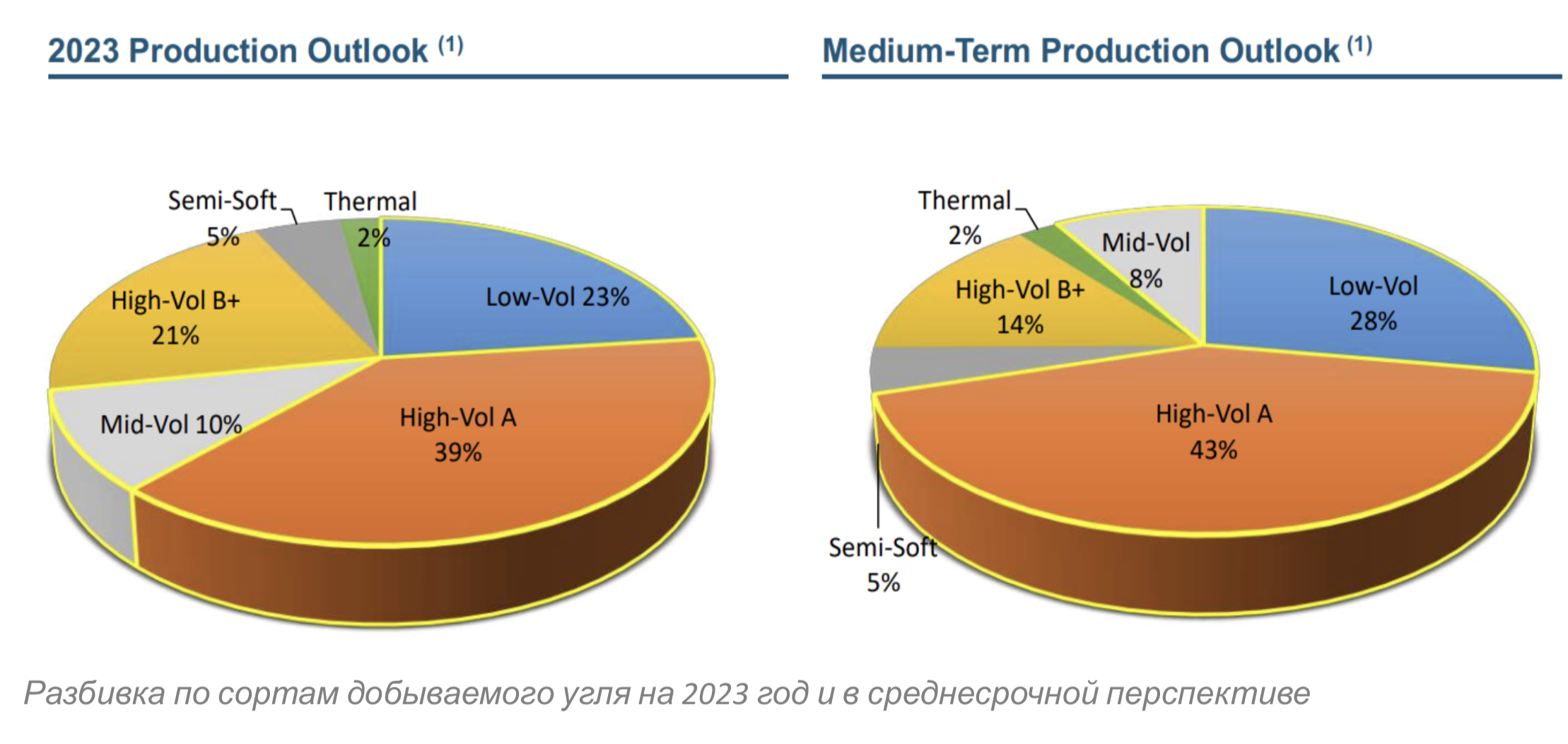

Ожидается, что почти 80% добычи к 2026 году будет за счет низкообъемного, среднеобъемного и высокообъемного угля высокого качества с возможностью гибкого разворота производства в зависимости от рыночных условий.

План на 2023 год:

Редкоземельные элементы — дополнительная точка роста

Компания обнаружила крупные залежи магнитных редкоземельных элементов (РЗЭ), которые считаются жизненно важными для стратегической обороны страны и перехода к зеленой энергетике.

На шахте Brook Mine, возможно, крупнейшее нетрадиционное месторождение РЗЭ, обнаруженное в Соединенных Штатах. По оценкам менеджмента, на руднике находится от 181 000 до 226 000 тонн магнитных оксидов РЗЭ. Эта ниша может стать ключевой в развитии компании в контексте электромобилей и возобновляемых источников энергии.

Финансовые показатели

Благодаря росту добычи выручка Ramaco в I квартале 2023 года выросла. Однако снижение отпускных цен в совокупности с ростом себестоимости привели к снижению валовой маржи.

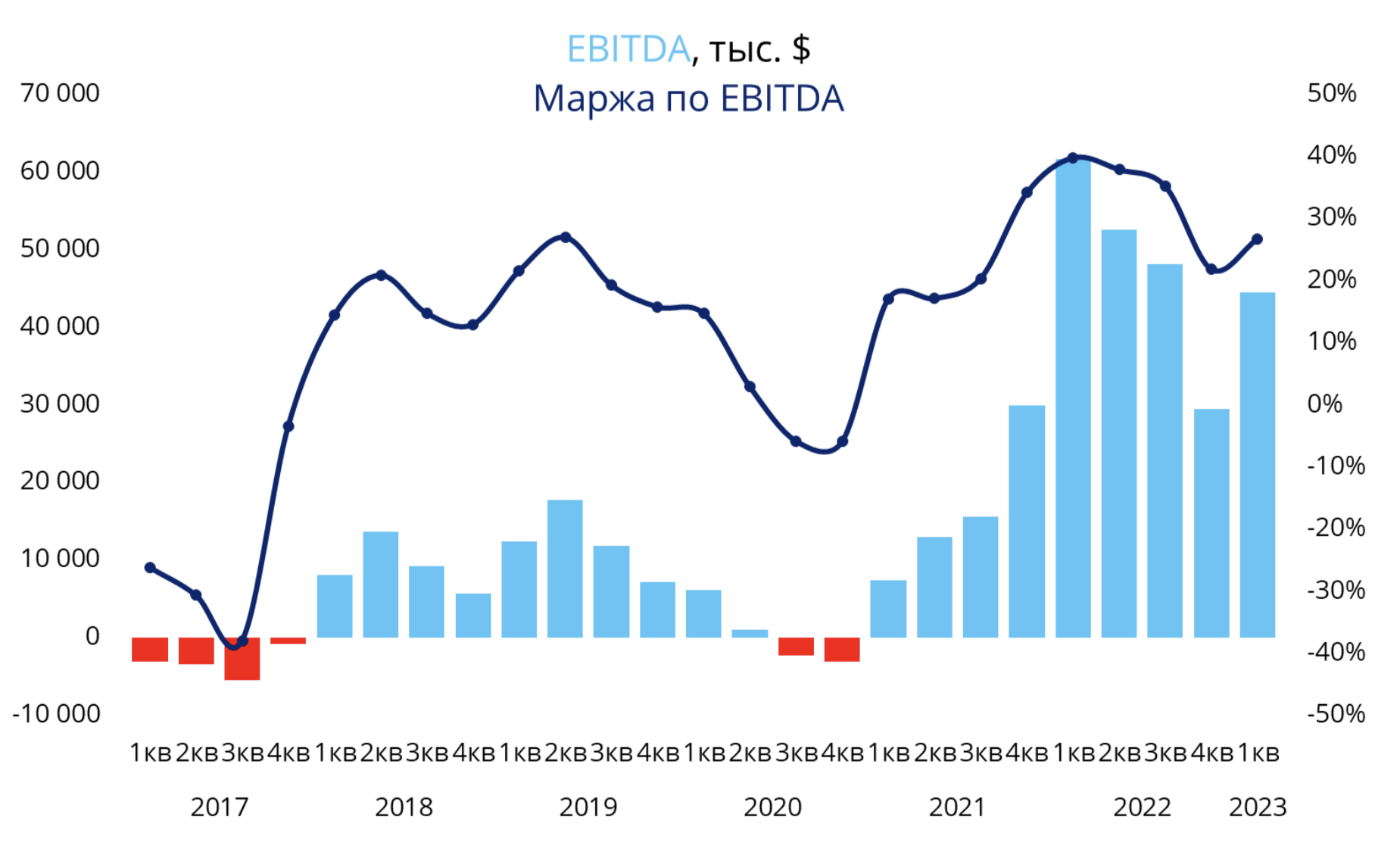

EBITDA восстанавливается после слабого IV квартала 2022 года.

Стоит отметить, что в тот период Ramaco продавала уголь по $182 при себестоимости $105. В случае неисполнения прогнозов компании в худшую сторону, результат может повториться. Нужно держать в уме потенциальную рецессию и потенциальное снижение цен на ресурсы.

Чистая прибыль снизилась еще сильней из-за роста процентов по возросшему долгу.

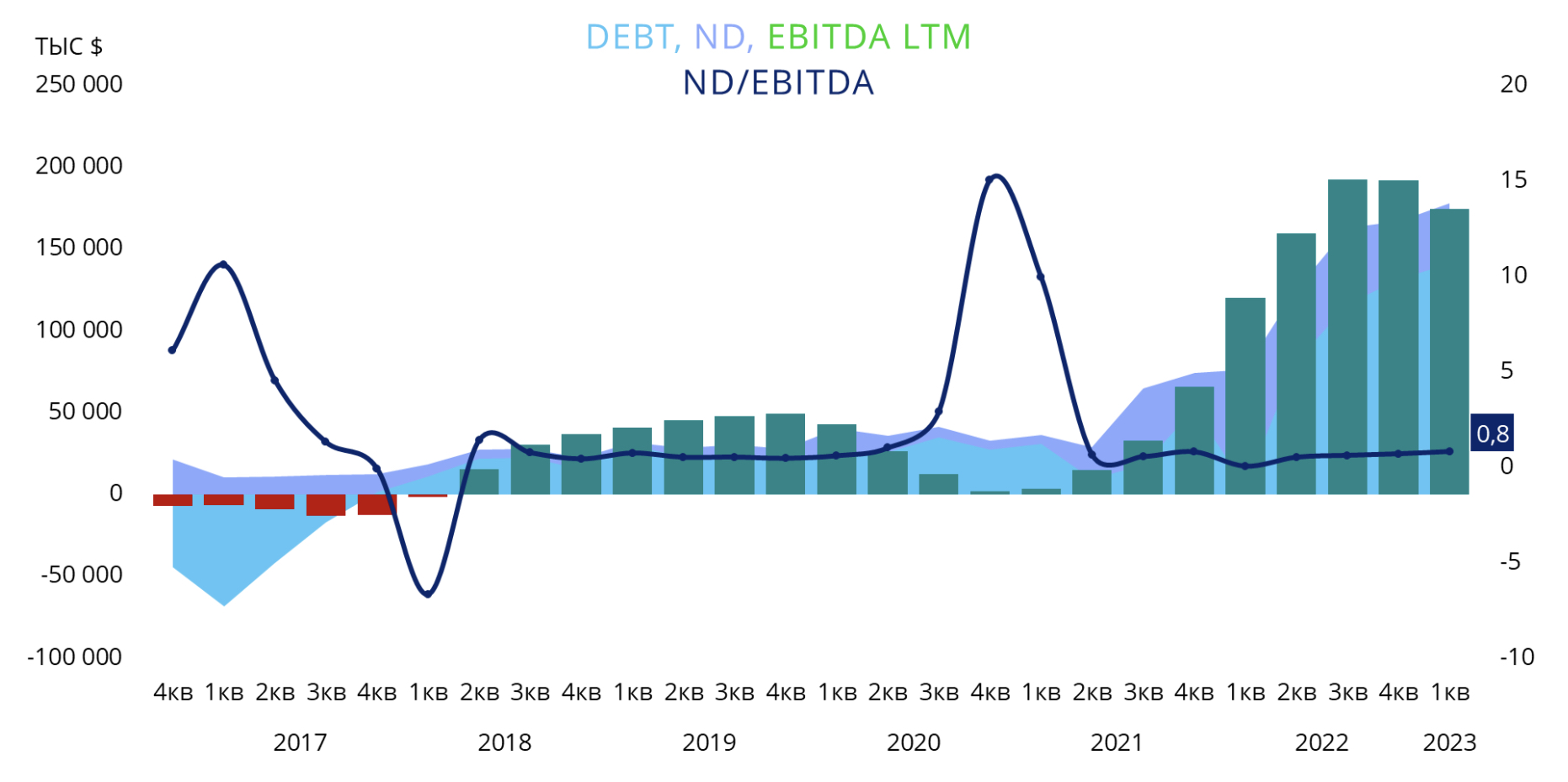

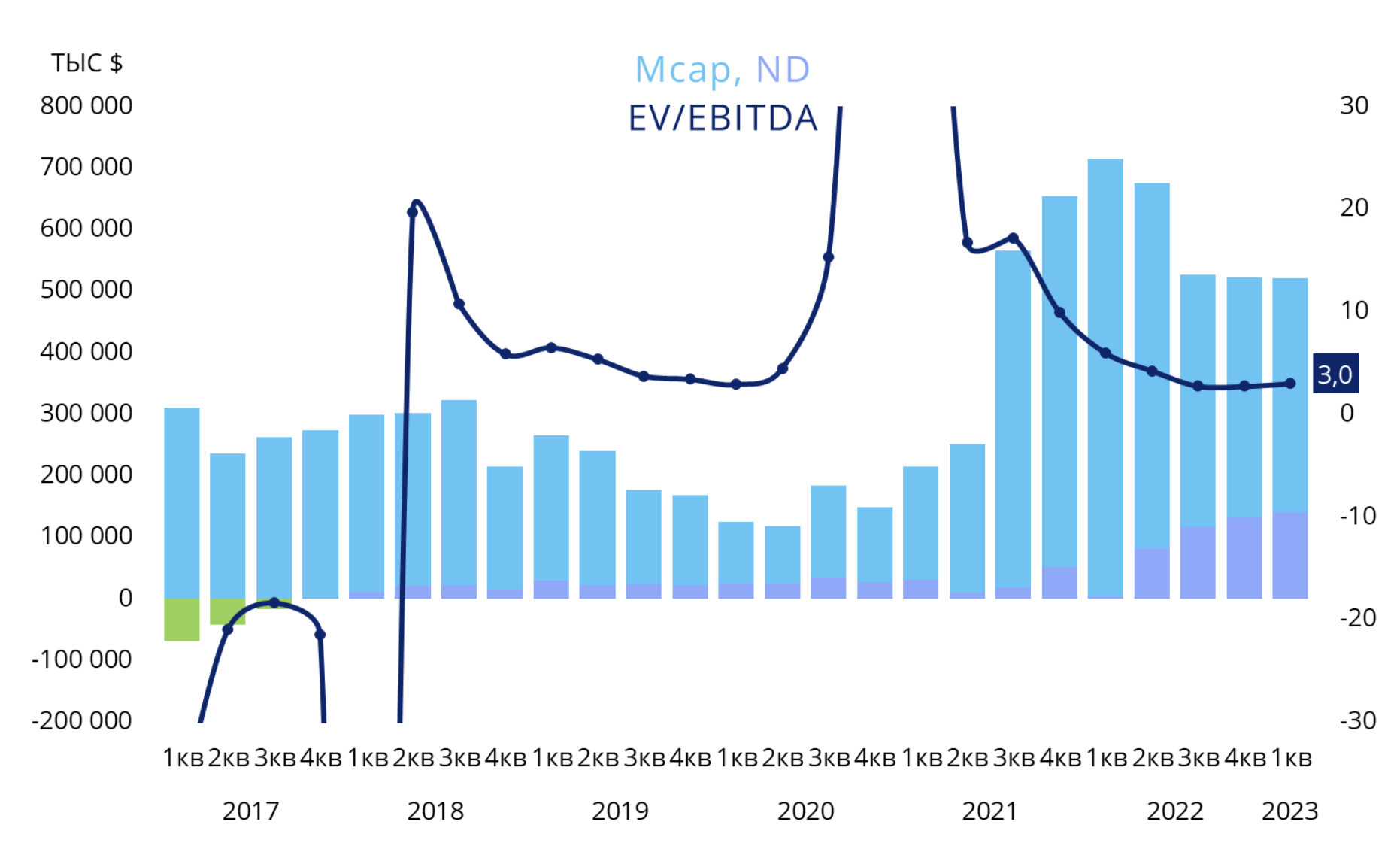

Ramaco — компания роста, который обходится ей увеличением долговой нагрузки. Однако благодаря текущей благоприятной конъюнктуре, соотношение чистого долга к EBITDA на уровне 0,8.

С 2022 года Ramaco перешла к выплате дивидендов в размере $0,11 на акцию в квартал или $5 млн. В 2023 году дивиденд был повышен до $5,5 млрд долларов — $0,13 на акцию. Дивидендная доходность более 6%.

На активное развитие одновременно с выплатой дивидендов денег не хватает. Пока компания пользуется тем, что заработала в начале 2022 года, а также быстро наращивает долговую нагрузку.

Сколько стоит?

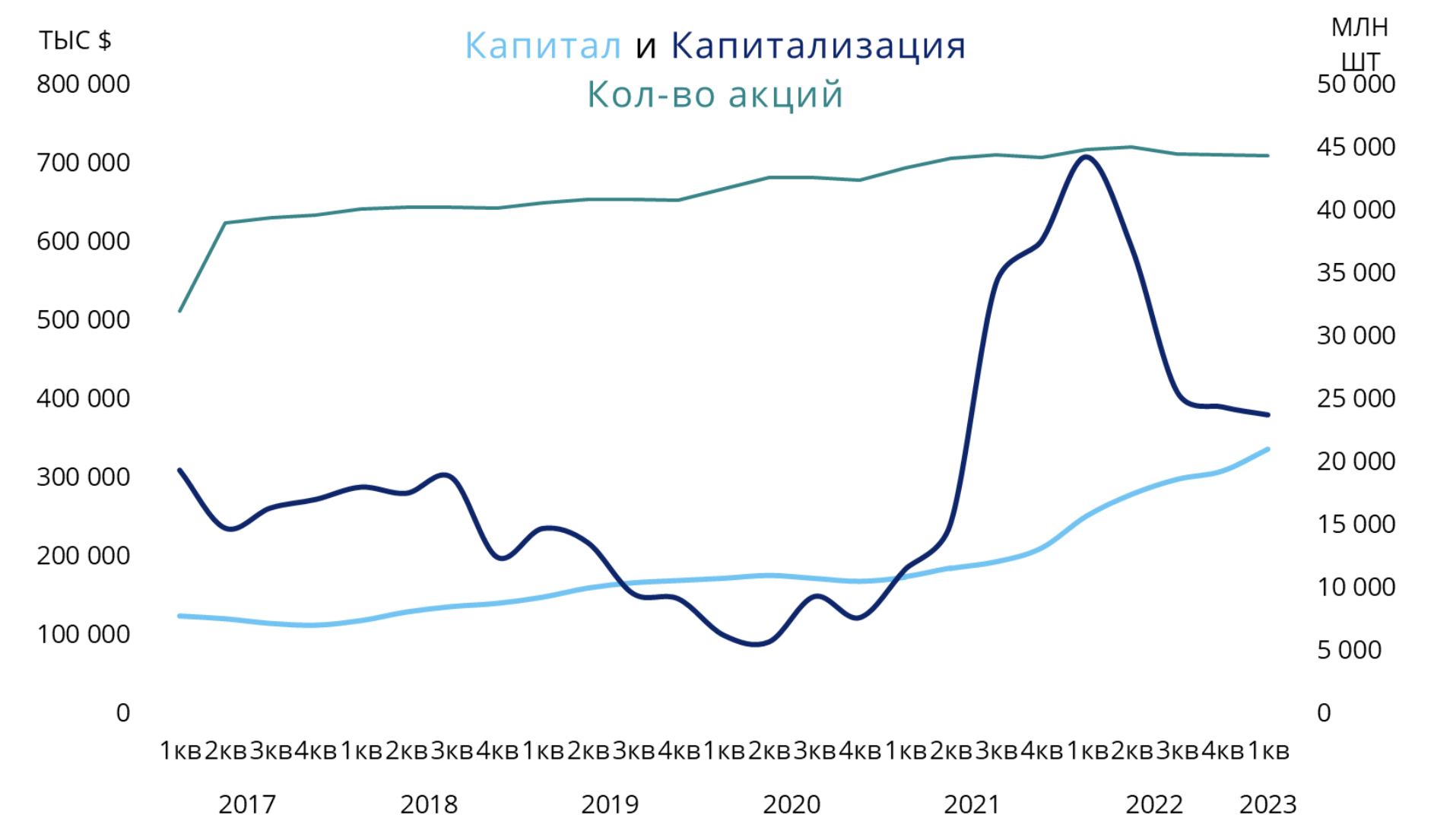

Для оценки используем стандартные метрики. Капитализация почти вернулась к балансовой стоимости, что может вскоре создать интересную точку входа для долгосрочных инвестиций.

Три EV/EBITDA за растущий бизнес кажется не дорого.

Что касается потенциала, то 6,5 млн тонн угля по $150-200 за тонну может дать $1-1,3 млрд выручки. Это более чем в 2 раза больше текущего значения. При средней рентабельности по чистой прибыли на уровне 15%, показатель может составить $150-190 млн в год при текущей капитализации 380 млн. Или P/E ~ 2-3.

В случае успешного роста добычи до 6,5 млн тонн в год, и при переходе на выплату дивидендов от FCF, выплаты могли бы увеличиться более чем в пять раз от текущих значений.

Вывод

Ramaco Resources неплохо прошла кризисный 2020 год и продолжает уверенно двигаться к 6,5 млн тонн добычи. Во многом это удалось благодаря более низкой себестоимости и невысокой долговой нагрузке.

По мнению менеджмента, цены могут держаться на довольно высоком уровне еще несколько лет, что позволит компании завершить задуманные капитальные вложения. А нахождение РЗЭ может стать дополнительным преимуществом перед конкурентами.

Однако есть и минусы. Для достижения целей Ramaco наращивает долг, что делает ее более уязвимой в случае наступления рецессии. Тут нет крепкого баланса (большая доля кэша и отсутствие долга) для спокойного преодоления потенциального кризиса.

Кроме того, инвестирование в компании малой капитализации, такие как Ramaco, сопровождается повышенным уровнем риска и более высокой волатильностью. Это также нужно учитывать при определении доли акций Ramaco в своем портфеле.

На наш взгляд, акции Ramaco Resources имеют апсайд 39,4% с таргетом $12 за акцию на горизонте 3 лет.