Время добавить в портфель угля

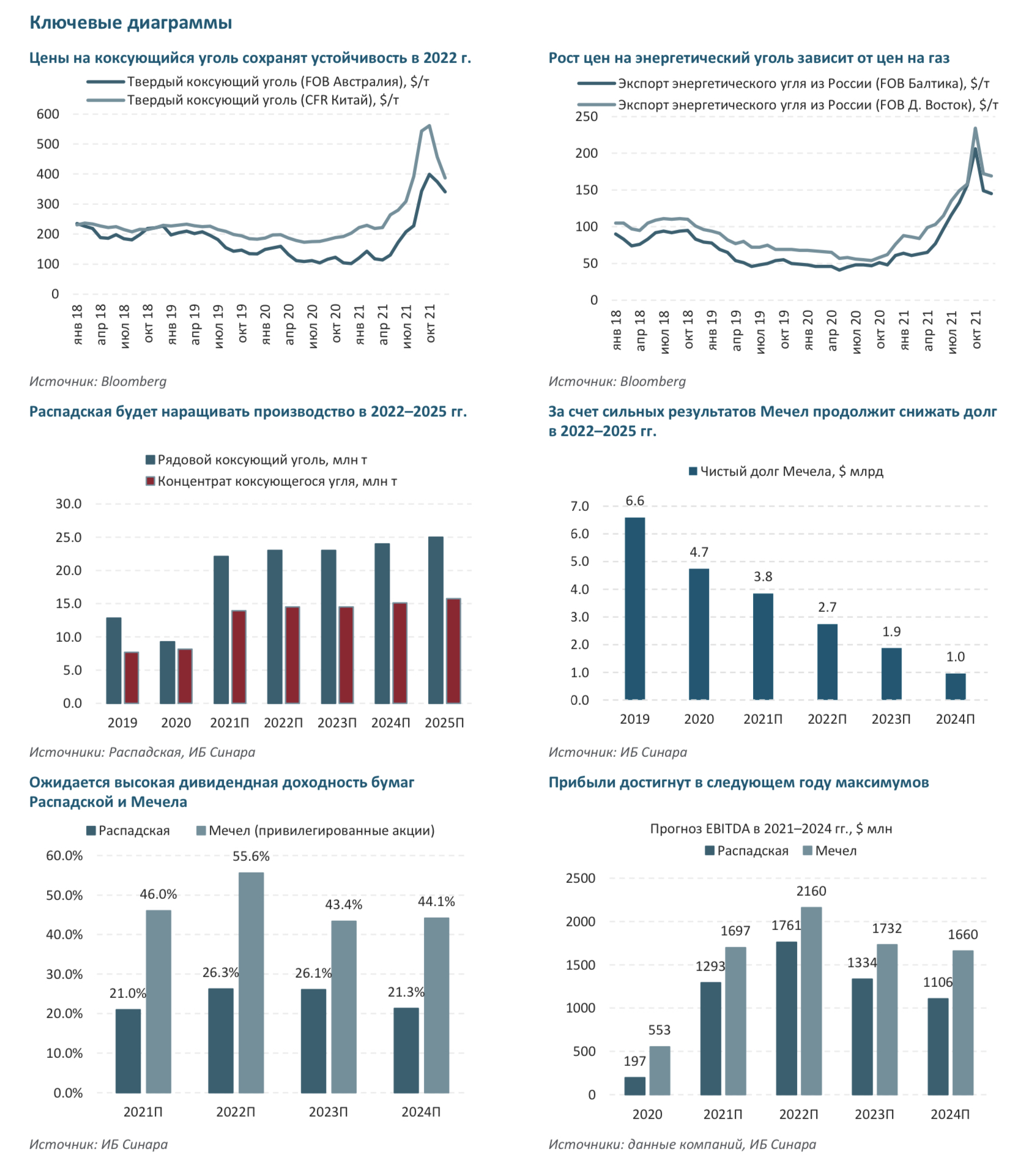

Цены на энергетический и коксующий уголь взлетели в этом году до небес и в сентябре – октябре достигли рекордных отметок за всю историю. Некоторое охлаждение цен наступило, когда Китай предпринял попытки увеличить поставки и ограничить цены на энергоугли на внутреннем рынке. Сейчас спот- цены на твердый коксующий уголь находятся на уровне $341/т (FOB Австралия) — на 221% выше начала года. Даже предполагая некоторую нормализацию угольных цен в 2022г. за счет увеличения предложения и снижения спроса со стороны Китая, мы ожидаем среднегодовую цену на твердый коксующий уголь в $270/т (+23% г/г). Это должно принести рекордные прибыли российским производителям угля.

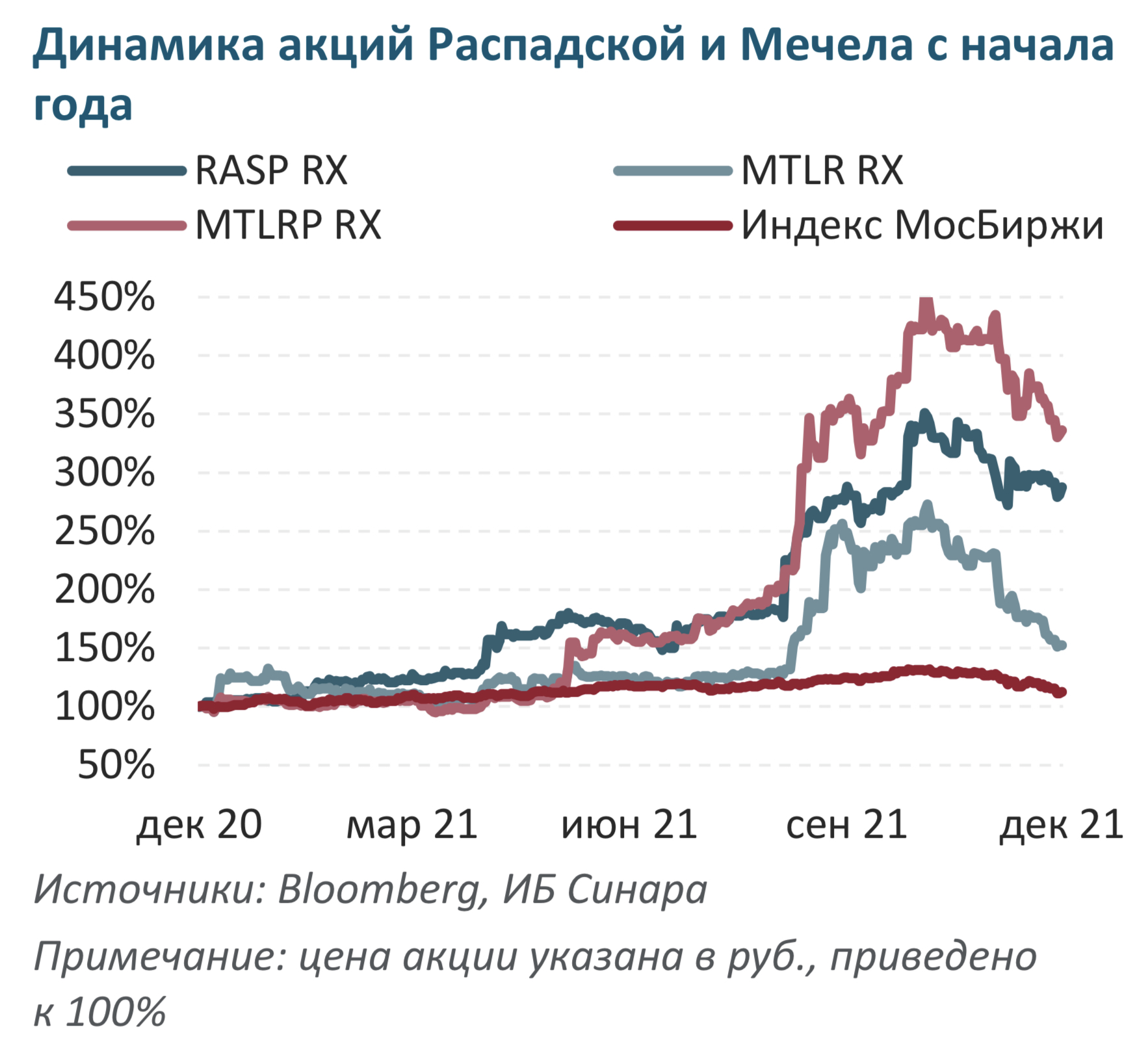

Даже после ралли в бумагах Распадской и Мечела в этом году акции угольных компаний, как мы полагаем, продолжат показывать в 2022 г. динамику лучше рынка, так как высокая дивидендная доходность иблагоприятная ценовая конъюнктура на рынке коксующегося угля еще не нашли отражения в их курсовой стоимости. Мы начинаем анализ акций Распадской и обыкновенных и привилегированных акций Мечела с рейтинга «Покупать». Привилегированные акции Мечела нам представляются оптимальным вариантом для инвестиций в сектор ввиду ожидаемой дивидендной доходности в 46% в 2021 г. и 56% — в 2022 г.

Цены на коксующийся уголь находятся на рекордно высоких уровнях.

Коксующийся уголь стал лидером среди сырьевых биржевых товаров, показав с начала года рост на 220% на фоне рыночного дефицита и все еще действующего запрета на ввоз австралийского угля в КНР. Резкие скачки мировых цен двигали вверх и внутрироссийские, которые в 4К21 составляют в среднем $290/т. Наши прогнозы на 2022 г. предполагают увеличение мирового потребления стали на 2,2% г/г, что должно поддержать спрос на коксующийся уголь, тогда как его предложение с трудом удовлетворяет восстанавливающийся спрос, а значит, останется ограниченным весь год.

Видим благоприятный момент, чтобы вложиться.

В последнее время российский рынок в целом подвергся серьезной распродаже, и с локальных максимумов акции Распадской и Мечела потеряли соответственно 20% и 40% стоимости. Мы не считаем это падение в полной мере обоснованным и видим в нем хорошую возможность для покупки. Акции Распадской сейчас торгуются с весьма низкими коэффициентами EV/EBITDA 2021П и 2022П в 2,9 и 2,1, тогда как Мечел, который по P/E на 2021 и 2022 г. оценивается рынком на уровне 0,8 и 0,6, остается наиболее дешевым активом среди компаний сектора в России и, вполне вероятно, во всем мире.

Инвестиционное заключение

Распадская — крупнейший российский производитель угля коксующихся марок (40% всех поставок в России) с годовым объемом производства 24–25 млн тонн. Компания также может похвастаться минимальным уровнем издержек в России и поставками коксующегося угля самых разных марок отечественным заказчикам (включая ЕВРАЗ), а также на экспорт (преимущественно в Азию). ЕВРАЗ владеет 91% акций Распадской и планирует выделить активы в отдельную компанию. По завершении выделения ЕВРАЗ намеревается удовлетворять собственные потребности в угле за счет его покупки у Распадской.

Выделение планируется завершить в 1К22, в результате чего акционеры ЕВРАЗа получат ~91% акций Распадской на пропорциональной основе в соответствии со своими долями в капитале ЕВРАЗа, при этом крупнейшие акционеры ЕВРАЗа намерены сохранить свое участие в капитале Распадской. Таким образом, после выделения Распадской доля ее акций в свободном обращении вырастет, по нашей оценке, с сегодняшних 6,5% до порядка 25%.

Торги акциями Распадской продолжатся на Московской бирже. В августе этого года совет директоров Распадской в целях повышения инвестиционной привлекательности акций компании принял новую дивидендную политику и планирует объявлять дивиденды каждые полгода в размере не менее 100% свободного денежного потока, пока отношение чистого долга к EBITDA остается на уровне ниже 1,0. Кроме того, были объявлены рекордные дивиденды за 1П21 и 3К21 в размере 51 руб. на акцию.

Мечел — один из крупнейших в России производителей угля и один из мировых лидеров по объему производства концентрата коксующегося угля. Компания контролирует свыше четверти всех российских мощностей по мокрому обогащению угля, занимает второе место в стране по выпуску сортового проката, а также является крупнейшим и наиболее диверсифицированным производителем спецстали и сплавов.

На протяжении многих лет инвесторы по сути игнорировали Мечел ввиду колоссальной долговой нагрузки, накопленной из-за чрезмерно активного участия в сделках слияний и поглощений в 2007–2008 гг. Отношение чистого долга к EBITDA достигло своего пика в 13,7 в 2014 г., но с тех пор Мечел рефинансировал 90% своего долгового портфеля, уменьшив ключевой показатель задолженности на конец 3К21 до 3,2 благодаря выросшим ценам на угольную и стальную продукцию.

Мы предполагаем, что отношение чистого долга к EBITDA до конца этого года снизится до ~2,5 (с 6,9 в 1К21) и далее до ~2,0 в следующем году, что означает существенное улучшение кредитного профиля и потенциальную переоценку компании.

Мы позитивно оцениваем и обыкновенные, и привилегированные акции Мечела, которые сейчас торгуются с исключительно привлекательными коэффициентами на 2022г. (P/E и EV/EBITDA на уровне 0,6 и 2,3 соответственно). В соответствии со своим уставом Мечел выплачивает 20% чистой прибыли по МСФО в виде дивидендов по привилегированным акциям, что предполагает выплату в размере 112 руб./акцию и дивидендную доходность 46% за 2021 г.