Rep-Баттл

Тек. доходность

Могу заработать

Народный рейтинг

Repsol - крупнейшая нефтегазовая компания Испании и одна из крупнейших в Латинской Америке. Купить ее акции можно на XETRA. Финам заметили, что на данный момент оценка Repsol по P/E и EV/EBITDA находится вблизи минимальных за 10 лет значений. Покупают

Закрыта (целевая цена достигнута)

15.96 %

Обновление от 29.10.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Крупнейший испанский нефтяник Repsol отчитался за третий квартал 2021 года. Выручка компании выросла на 118,3% г/г до 13,93 млрд евро, EBITDA – в 2,2 раза до 1,95 млрд евро, а скорректированная чистая прибыль увеличилась в 89 раз раз до 0,62 млрд евро.

Сильные результаты и продолжающийся рост цен на нефть позволили Repsol поднять размер дивидендов в следующем году на 5% до 0,63 евро на акцию. Это соответствует доходности в 5,6%. Также нефтяник решил уменьшить уставной капитал в сумме на 4,9% путём выкупа 35 млн акций и погашения имеющийся казначейских. Кроме того, компания подняла прогноз по EBITDA по итогам года на 600 млн евро по 6,7 млрд евро.

Основными драйверами роста финансовых результатов стало увеличение средний цены реализации нефти на 68% в годовом и на 6,8% в квартальном выражении. В 3,5 раза в годовом выражении выросла EBITDA индустриального сегмента, включающего нефтепереработку и нефтехимию, что связано с выходом маржи нефтепереработки в положительную область, увеличением загруженности НПЗ, а также ростом цен на нефтехимическую продукцию. Негативное влияние на результаты оказало снижение добычи газа на 21% г/г, преимущественно вызванное ремонтными работами и истощением зрелых месторождений.

На наш взгляд, отчётность Repsol выглядит умеренно позитивно. Показатель чистой прибыли смог на 5% превысить ожидания консенсуса, хотя это частично связано с переоценкой казначейских акций. При этом сильные результаты позволили нефтянику повысить размер выплат акционерам, что является ключевым моментом в инвестиционной истории компании.

На данный момент мы рекомендуем покупать акции Repsol с целевой ценой 12,28 евро, что соответствует апсайду в 9,6%.

Исходная идея:

Repsol (REP.DE) достаточно удачно старается балансировать между постепенным переходом к низкоуглеродной энергетике и эффективной эксплуатацией имеющихся нефтегазовых активов. Стратегия компании сочетает рост финансовых результатов за счет оптимизации текущих и реализации новых проектов вместе с постоянным ростом выплат акционерам. При этом на данный момент оценка Repsol в терминах форвардных мультипликаторов P/E и EV/EBITDA находится вблизи минимальных за 10 лет значений, что, на наш взгляд, выглядит необоснованно.

Мы рекомендуем "Покупать" акции Repsol с целевой ценой 12,28 EUR на горизонте 12 мес. Апсайд составляет 17,3%.

Repsol - крупнейшая вертикально интегрированная испанская нефтегазовая компания. Деятельность Repsol охватывает добычу и переработку нефти и газа, нефтехимию, розничную реализацию топлива, трейдинг и активы в сфере возобновляемых источников энергии (ВИЭ).

Во втором квартале 2021 года Repsol, как и все компании сектора, существенно улучшил свои финансовые результаты. Выручка нефтяника выросла на 78,6% г/г, до 11 395 млн EUR, EBITDA - в 7,5 раза, до 1 798 млн EUR. Скорр. чистая прибыль стала положительной и достигла 488 млн EUR. Ключевые драйверы результатов - восстановление цен на нефть и газ, а также маржи нефтепереработки и нефтехимии.

Repsol собирается активно развивать направление низкоуглеродной энергетики. К 2025 году мощность такой генерации планируется довести до 8,3 ГВт (в том числе 6 ГВт в виде ВИЭ) против 3,3 ГВт в конце 2020 года. Менеджмент оценивает, что в 2025 году EBITDA данного направления может составить 331 млн EUR против 40 млн EUR в 2019 году.

Классические сегменты бизнеса планируется развивать преимущественно через оптимизацию. Добычу углеводородов к 2025 году планируется оставить на уровне приблизительно 620 тыс. б/с. При этом за счет оптимизации затрат, увеличения уровня интегрированности, уменьшения числа акций и развития некоторых новых проектов Repsol планирует к 2025 году увеличить расчетные показатели чистой прибыли, свободного и операционного денежного потока на акцию при цене марки Brent $ 50 за баррель в 1,5–3,3 раза относительно уровня 2019 года.

Ключевым риском является снижение цен на нефть или газ, что напрямую влияет на финансовые результаты компании. Из более долгосрочных рисков можно отметить слишком быстрый уход Испании от углеводородов в пользу ВИЭ, что может сделать значительные нефтеперерабатывающие мощности компании невостребованными.

Стратегия компании

Стратегия Repsol является достаточно типичной для современной европейской нефтегазовой компании. Во многом она строится вокруг цели достичь углеродной нейтральности к 2050 году, что согласуется с климатическими целями ЕС. При этом в отличие от некоторых аналогов Repsol не собирается отказываться от своих текущих нефтегазовых активов, а планирует оптимизировать их совместно со строительством мощностей в сфере ВИЭ. Среди основных нефинансовых целей Repsol можно выделить следующие:

- К 2025 году увеличить мощность низкоуглеродной генерации до 8,3 ГВт (в том числе 6 ГВт в виде ВИЭ), а к 2030 году - до 15 ГВт против 3,3 ГВт в 2020 году. На данные цели планируется направить около 30% капитальных затрат в период 2021–2025 гг.

- Сохранение добычи углеводородов на уровне, близком к 620 тыс. б/с, уменьшив при этом количество стран присутствия с более 25 до менее 14.

- Оптимизация операционных затрат в апстриме на 15% к 2025 году.

- Снижение точки безубыточности в терминах свободного денежного потока до цены на нефть марки Brentменее чем $ 40 за баррель.

- Снижение точки безубыточности по EBITDAу нефтепереработки на $ 1,5 за баррель в терминах маржи нефтепереработки. Повышение эффективности планируется производить за счет улучшения интеграции с другими подразделениями и цифровизации бизнеса.

Планы по оптимизации, восстановление маржи нефтепереработки и развитие новых, преимущественно низкоуглеродных, проектов позволят Repsol существенно улучшить свои финансовые результаты. По оценкам менеджмента, предполагая, что цены на нефть будут около $ 50 за баррель, к 2025 году чистая прибыль, свободный и операционный денежный поток на акцию вырастут в 1,5–3,3 раза по сравнению с доковидным 2019 годом. Отметим, что для удобства сравнения в 2019 году указаны расчетные показатели при цене марки Brent $ 50 за баррель, а также то, что на результаты в пересчете на акцию дополнительное положительное влияние будет оказывать байбэк. В базовом сценарии Repsol планирует погасить не менее 200 млн своих акций, включая уже выкупленные, к 2025 году (около 13,1% от всех выпущенных акций).

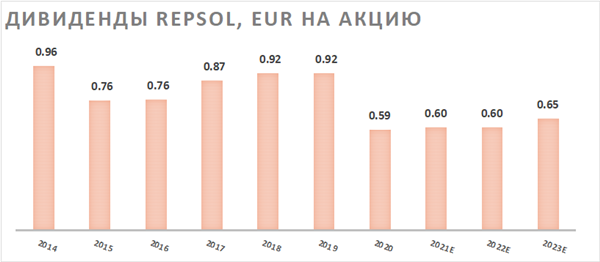

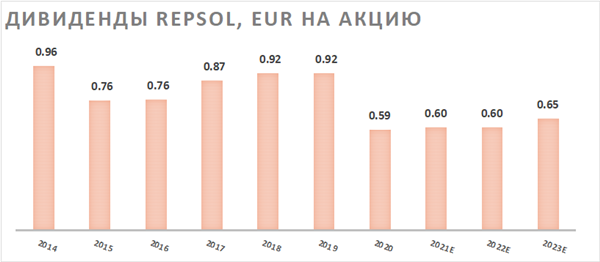

Выплаты акционерам

Repsol, как и большинство западных компаний, придерживается выплаты фиксированных дивидендов. В периоды сильных рыночных потрясений размер дивидендов обычно снижается, как это произошло в 2020 году. В ближайшие 12 мес. дивиденд на акцию, по нашим оценкам, составит 0,6 EUR, что соответствует 5,7% доходности - неплохое значение для европейского нефтяника. Сама компания планирует начать увеличивать размер дивидендов с 2023 года - примерно на 5 центов в год.

Кроме того, Repsol периодически проводит обратный выкуп акций. Менеджмент сообщал, что байбэк может начаться в конце этого года или начале следующего. Учитывая высокие цены на нефть и тот факт, что большинство аналогов уже выкупает свои акции, это выглядит логично. Отметим, что к 2025 году Repsol планирует довести суммарный объем дивидендов и байбэка минимум до 1 EUR на акцию, что соответствует 9,6% доходности. Если цены на нефть стабилизируются выше $ 50 за баррель, данное значение, вероятно, будет больше.

Оценка

Для анализа стоимости обыкновенных акций Repsol мы использовали оценку по мультипликаторам относительно европейских аналогов.

Расчет целевой цены подразумевает таргет 12,28 EUR на 12 мес. Это соответствует рейтингу "Покупать" и апсайду 17,3%.

Отметим, что средневзвешенная целевая цена акций Repsol по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет 12,95 EUR (апсайд 23,7%), рейтинг акции - 4,13 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 - Strong Sell).

В том числе оценка целевой цены акций Repsol аналитиками DZ Bank составляет 12,4 EUR (рекомендация - "Покупать"), Alantra Equities - 12,9 EUR ("Покупать"), CaixaBank BPI - 14,2 EUR ("Покупать").

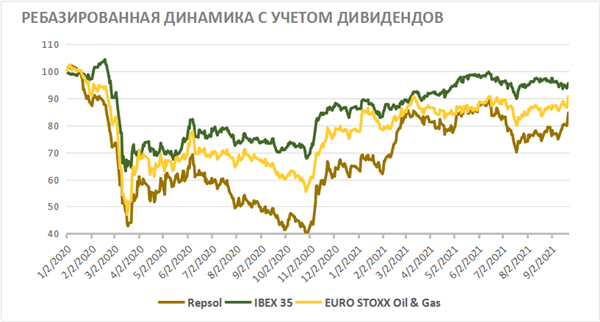

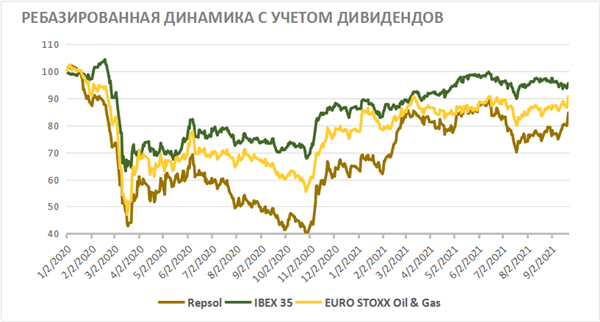

Акции на фондовом рынке

С начала 2020 года акции Repsol отстали от испанского индекса IBEX 35 и показали немного более слабый перформанс, чем европейский индекс нефти и газа. Отставание от широкого, конечно, объясняется тем, что большинство других секторов сильнее выигрывают от постковидного восстановления экономики, чем нефтегаз. При этом небольшое отставание от нефтегазового индекса, на наш взгляд, не имеет фундаментальных причин, и мы ожидаем его нивелирования в ближайшие кварталы.

Отметим, что на данный момент форвардные мультипликаторы EV/EBITDA и P/E у Repsol находятся около 10-летних минимумов. На наш взгляд, у Repsol есть потенциал для нормализации данных мультипликаторов относительно исторических значений путем роста акций.

Техническая картина

На дневном графике акции Repsol недавно начали восходящее движение от нижней границы среднесрочного восходящего клина. Ожидаем постепенного роста ближе к верхней границе фигуры, расположенной у отметки 12 EUR.

Цена открытия

24 сентября 2021

10.59 EUR

+15.96%

Цена закрытия

03 марта 2022

12.28 EUR

Инвесторы говорят

Отзывы наших пользователей