Полиметалл: рост на вес золота

Тек. доходность

Могу заработать

Народный рейтинг

В условиях макроэкономической и геополитической неопределенности бумаги золотодобывающих компаний, являясь защитным активом, позволят сбалансировать динамику портфеля, пишут Велес Капитал. Их выбор - Полиметалл.

Закрыта по тайм-ауту

-56.78 %

Мы отмечаем, что на фоне сохранения мировых цен на золото на комфортном уровне выше 1 800 долл. за унцию акции российских золотодобытчиков продемонстрировали резкое падение. В условиях макроэкономической и геополитической неопределенности бумаги золотодобывающих компаний, являясь защитным активом, позволят сгладить и сбалансировать динамику портфеля.

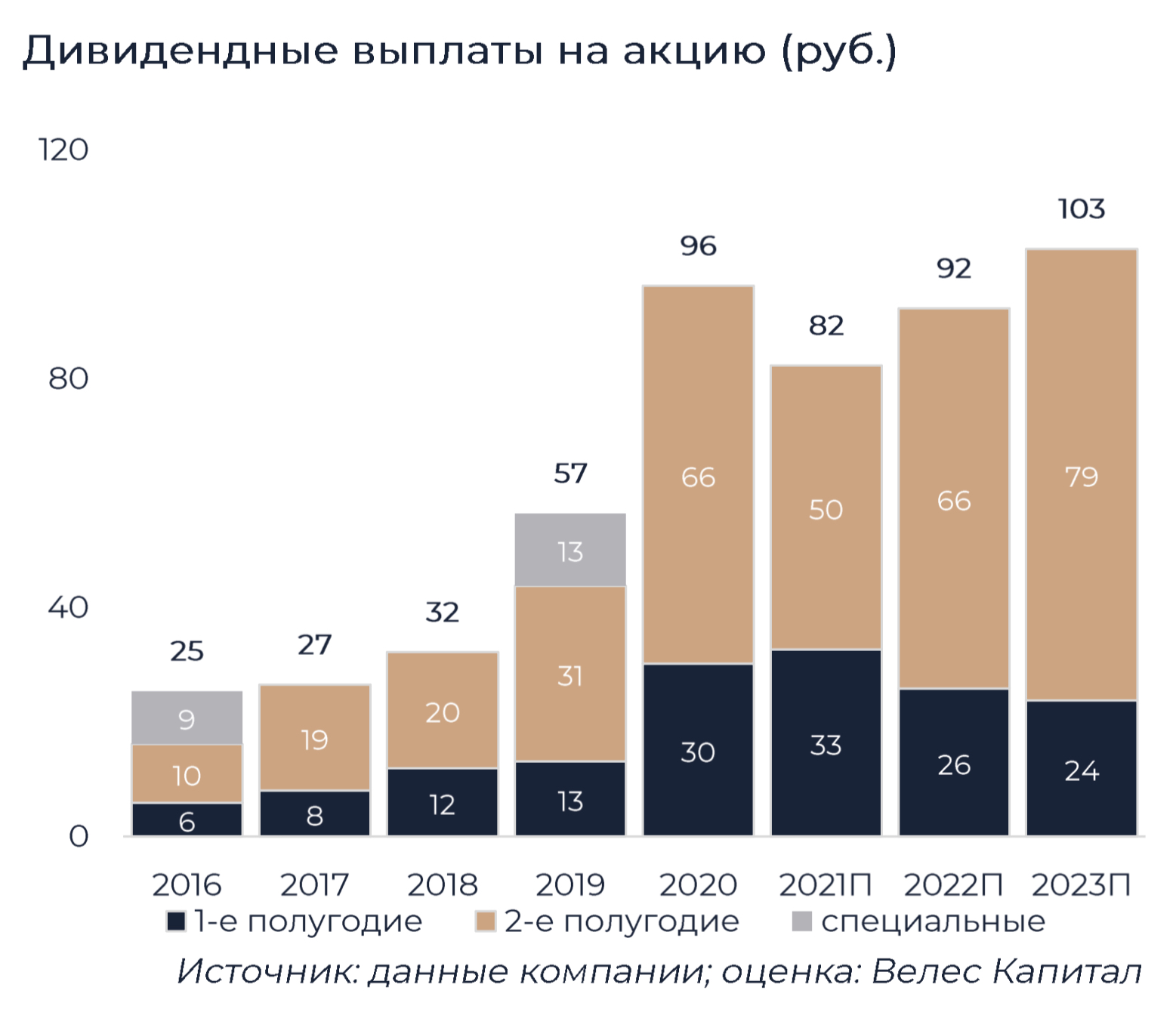

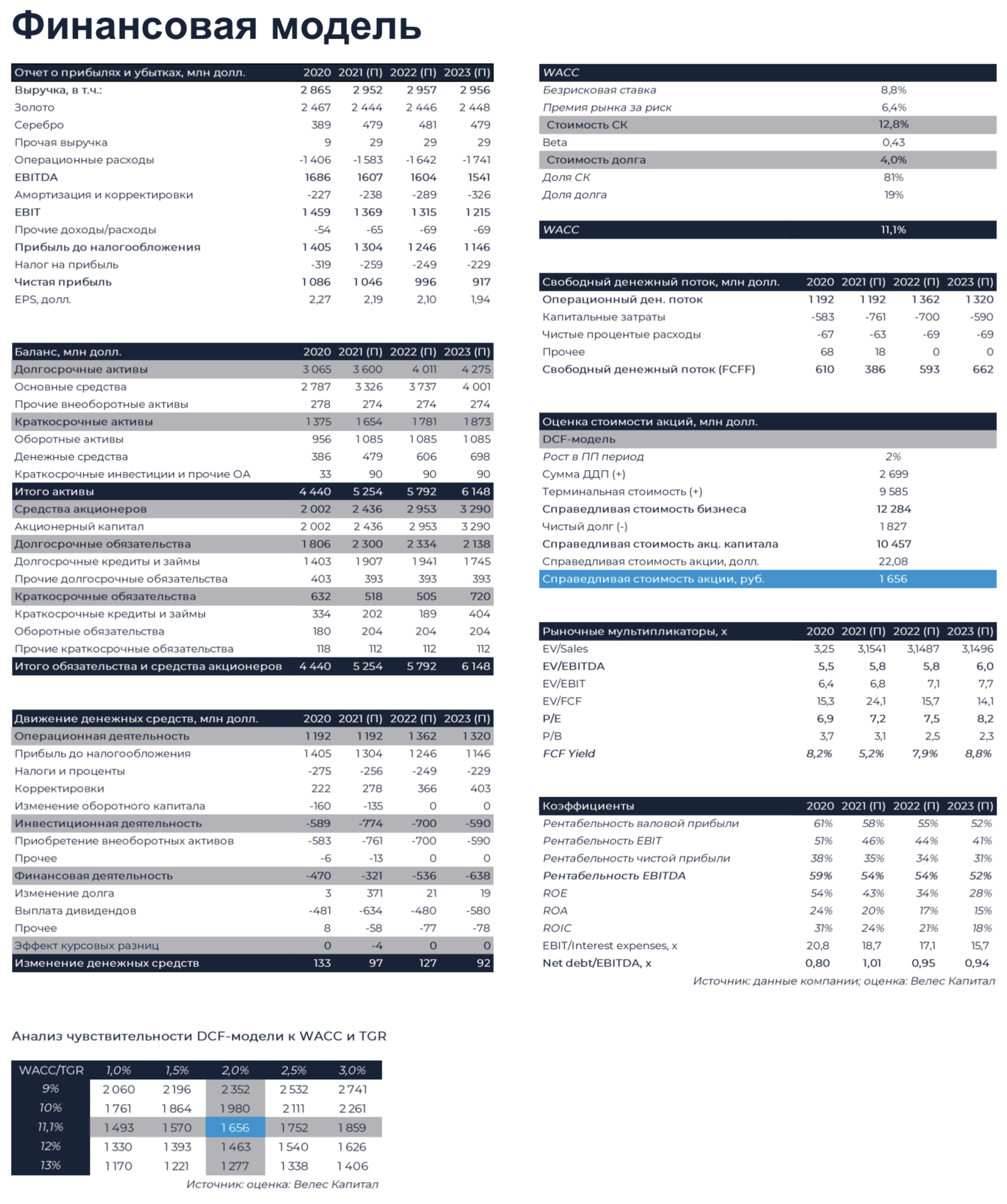

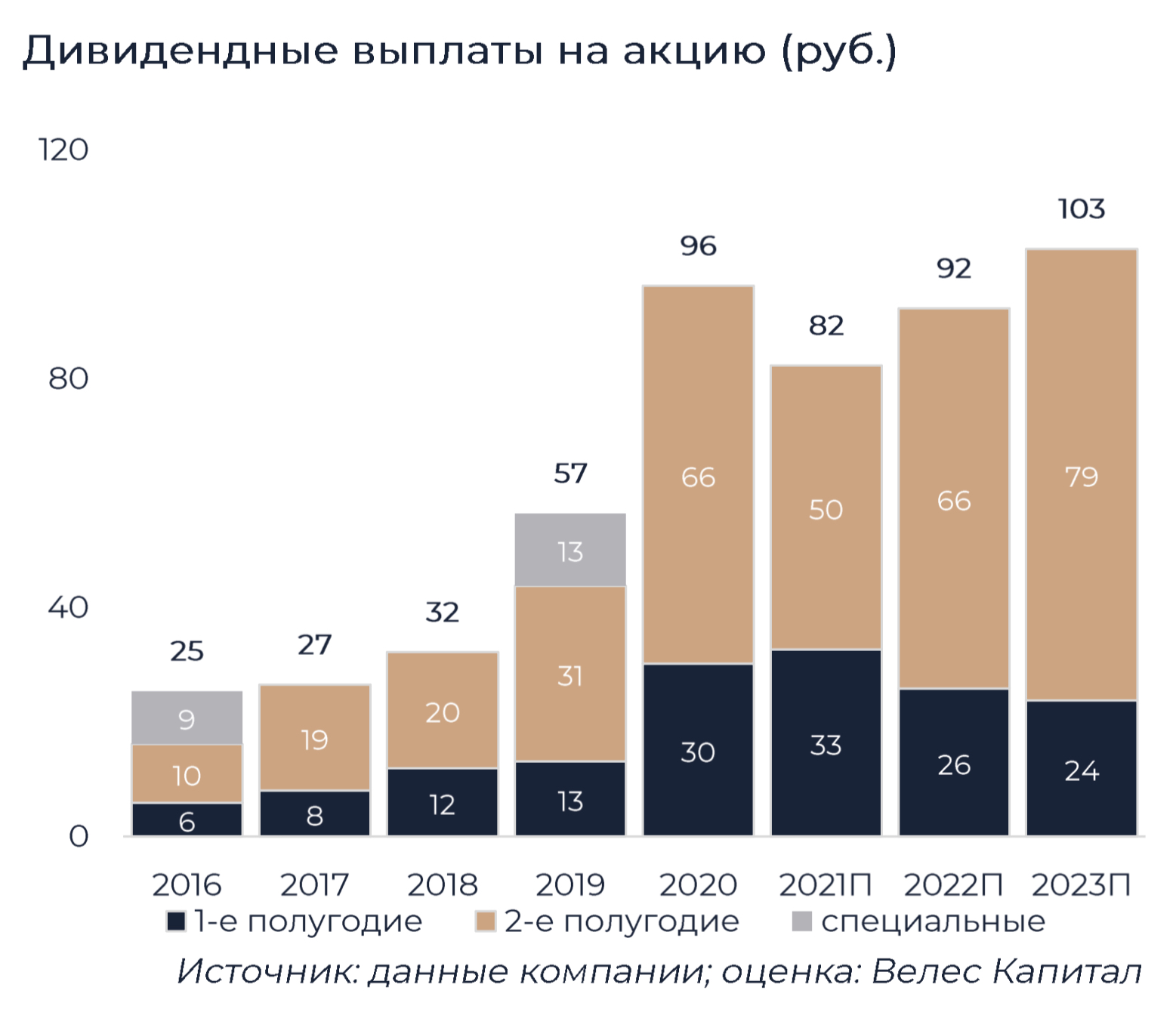

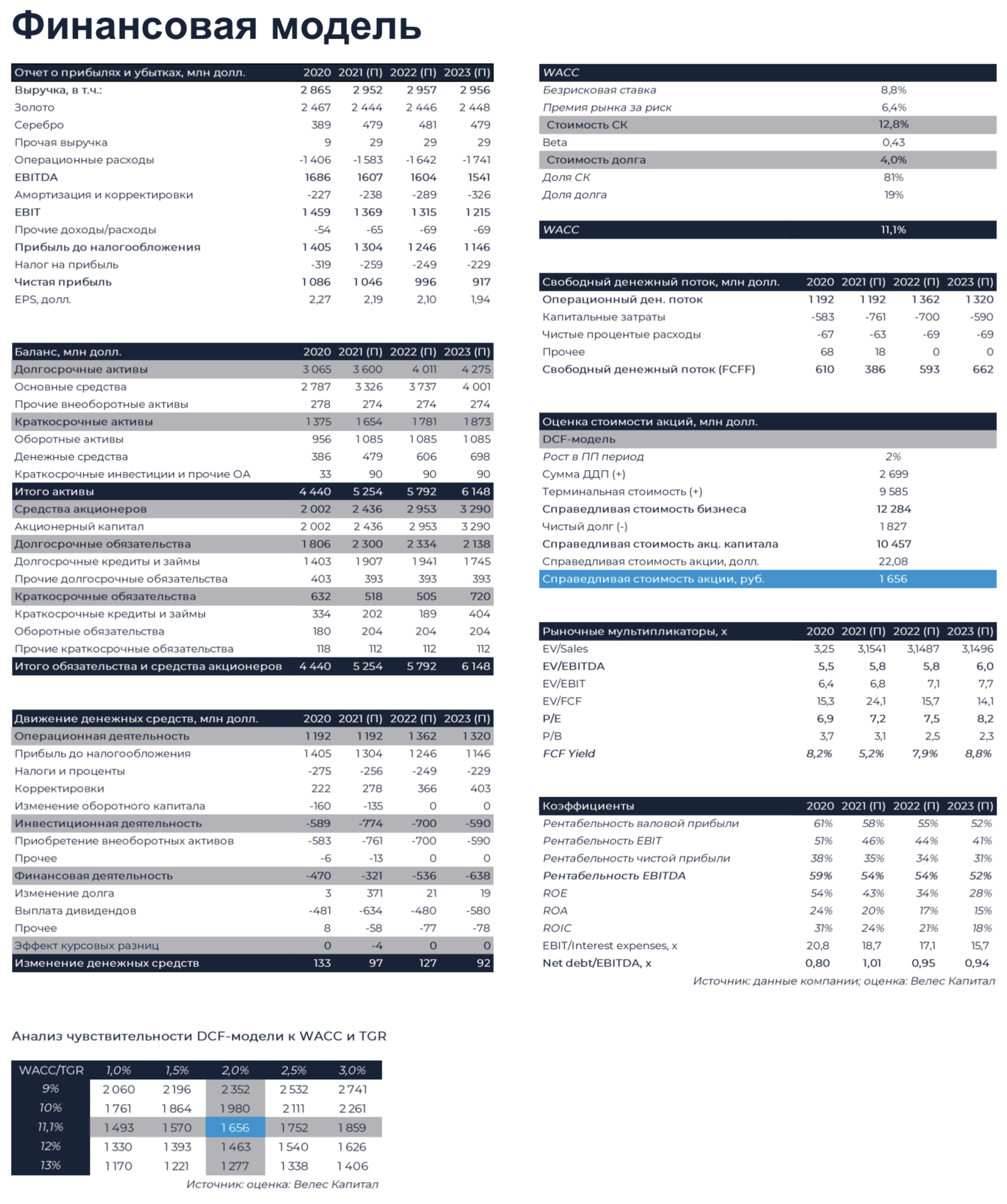

На наш взгляд, текущий момент является благоприятным для покупки акций Полиметалла. В 2022 г. компания нарастит производство золотого эквивалента на 1,4% и продолжит расширять производственные показатели в ближайшие пять лет. Снижающийся CAPEX, пик которого был пройден в 2021 году, также окажет дополнительную поддержку FCFF и дивидендам. Согласно нашим расчетам, совокупные выплаты Полиметалла по итогам текущего года составят 92 руб. на акцию, что обеспечит доходность на уровне почти 8% - значительно выше отечественных и зарубежных аналогов.

Дополнительным драйвером роста котировок выступает потенциальное увеличение веса компании в индексе MSCI Russia в результате окончательного выхода PPF Group из капитала компании. Мы возобновляем покрытие Полиметалла с рекомендацией «Покупать» и целевой ценой 1 656 руб.

Финансовые показатели

Мы закладываем консервативную динамику цен на золото с небольшой коррекцией в 2022-2023 гг. от средних уровней прошлого года, что будет компенсировано умеренным ростом производства золотого эквивалента. В результате выручка Полиметалла в 2022 г. останется стабильна, так же как и EBITDA, а FCFF вырастет на 54%.

Проекты

На данный момент Полиметалл реализует три крупных проекта: строительство перерабатывающего центра Амурский ГМК-2 и разработка месторождений Ведуга (золото) и Прогноз (серебро). Таким образом, Полиметалл планирует обеспечить непрерывный рост производства, который в ближайшие 5 лет должен составить 13 %.

Цена открытия

02 февраля 2022

1116.6 RUB

-56.78%

Цена закрытия

01 февраля 2023

482.6 RUB

Инвесторы говорят

Отзывы наших пользователей