Рост нормы выплат дивидендов значительно улучшает инвестиционный кейс Татнефти

Драйверы

Обновление от 14.08.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня СД "Татнефти" рекомендовал выплатить 38, 2 руб. дивидендов на акцию по итогам первого полугодия 2024 года при консенсусе в 33, 8 руб. Доходность выплаты может составить 6, 2 % на а. о. и 6, 3% на а. п.

Объём дивидендов соответствует примерно 75% прибыли по РСБУ за полугодие. С одной стороны, это больше, чем 50% прибыли, которые компания выплатила по итогам первого полугодия 2023 года. С другой, по итогам 2024 года пэйаут составил около 85% прибыли по РСБУ, что ограничивает позитив от более высоких дивидендов.

На наш взгляд, с учётом потребности бюджета Татарстана в деньгах и нулевого чистого долга у "Татнефти" норма выплат нефтяника по итогам всего года может составить даже больше 75% прибыли по РСБУ. В таком сценарии, ожидаем, что суммарный дивиденд компании по итогам года может составить около 100 руб. на акцию, что соответствует 16, 3% доходности на а. о. и 16, 4% на а. п. - высокое значение для сектора и рынка в целом. При этом отметим, что неопределенность относительно будущего пэйаута остаётся высокой.

На фоне высокой дивидендной доходности сохраняем позитивный взгляд на акции "Татнефти". Наша целевая цена по обыкновенным акциям компании составляет 798, 9 руб. (апсайд - 30%), по привилегированным - 791, 7 руб. (апсайд - 30%).

Обновление от 23.04.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня СД "Татнефти" рекомендовал выплатить 25,2 руб. на акцию в качестве финальных дивидендов за 2023 год. Доходность выплаты может составить 3,5% на оба типа акций.

Размер выплат совпал с нашим базовым сценарием, которого мы ожидали после публикации отчётности за год. При этом размер суммарных годовых выплат (87,9 руб. акцию) соответствует 71% прибыли по МСФО и 86% прибыли по РСБУ. Это значит, что на фоне наличия отрицательного чистого долга и потребности бюджета Татарстана в деньгах компания заплатила больше предусмотренных дивидендной политикой 50% прибыли.

На фоне вероятного сохранения повышенного пэйаута и более высоких рублёвых цен на нефть по итогам 2024 года мы ожидаем роста дивидендов до 110-120 руб. на акцию, что соответствует неплохой доходности в 15,2-16,6%, хотя высокая неопределенность относительно будущей нормы выплат остаётся высокой. Благодаря этому мы сохраняем умеренно позитивный взгляд на акции нефтяника. Целевая цена по обыкновенным акциям составляет 798,9 руб. (апсайд - 10,2%), по привилегированным - 791,7 руб. (апсайд - 9,0%).

Обновление от 07.03.2024: инвестиционная идея ПОДТВЕРЖДЕНА

На следующей неделе "Татнефть" может представить отчётность по МСФО за второе полугодие и весь 2023 год. По нашим оценкам, во втором полугодии компания увеличила выручку на 34% п/п до 838 млрд руб., EBITDA - на 37% п/п до 258 млрд руб. Чистая прибыль компании могла вырасти на 19% п/п до 176,2 млрд руб.

Отметим, что более слабая динамика чистой прибыли может быть связана с отсутствием значительных положительных курсовых разниц, завысивших прибыль в первом полугодии. В то же время позитивная динамика финансовых результатов в целом вызвана ростом рублёвых цен на нефть во втором полугодии. Сдерживающим фактором для "Татнефти" является отсутствие демпферных выплат за сентябрь.

Основной интригой в кейсе "Татнефти" остаётся будущая норма выплат дивидендов. Напомним, что по итогам третьего квартала компания неожиданно выплатила 102% прибыли по РСБУ в виде дивидендов. Если "Татнефть" окончательно перешла на выплату 100% прибыли по РСБУ (а финансовое положение компании позволяет это сделать), то дивиденд за четвёртый квартал может составить 29,1 руб. на акцию (3,9% доходности на ао и 4,0% на ап). В то же время не исключено, что рост нормы выплат по итогам третьего квартала был временным или что по итогам года дивиденд будет рассчитываться исходя из прибыли или FCF по МСФО.

Наша текущая целевая цена по обыкновенным акциям "Татнефти" составляет 798,7 руб. После роста последних недель оставшийся апсайд равен 7,2%. Целевая цена по привилегированным акциям составляет 791,7 руб., апсайд - 7,7%.

Исходная идея:

По итогам третьего квартала «Татнефть» впервые за три года неожиданно вернулась к норме выплат дивидендов примерно 100% прибыли по РСБУ, что в случае сохранения данного пэйаута может сделать «Татнефть» одной из наиболее дивидендных акций на рынке. Дополнительно акции «Татнефти» поддерживает возвращение демпферных выплат в полном объеме, повышенные рублевые цены на нефть и высокая вероятность ослабления рубля в 2024 году. Полагаем, что сочетание данных факторов делает акции «Татнефти» интересными для покупок в текущей ситуации.

Мы повышаем целевую цену по обыкновенным акциям «Татнефти» с 591,6 руб. до 798,9 руб. на горизонте 12 мес. и рейтинг с «Держать» до «Покупать». Потенциал роста составляет 24,5%. Повышение целевой цены связано с неожиданным ростом нормы выплат дивидендов.

Также мы повышаем целевую цену по привилегированным акциям «Татнефти» с 581,0 руб. до 791,7 руб. и рейтинг с «Держать» до «Покупать». Потенциал роста составляет 23,9%.

«Татнефть» — одна из крупнейших нефтяных компаний в России. Основными направлениями деятельности являются нефтегазодобыча, нефтепереработка, нефтегазохимия и сеть АЗС.

Недавно «Татнефть» неожиданно выплатила около 100% прибыли по РСБУ в качестве дивидендов за 3К. Если эта норма выплат сохранится, то, по нашим оценкам, финальные дивиденды за 2023 г. могут составить 30,3 руб. на акцию (4,7% доходности на а. о.), а выплаты за 2024 г. — 141,4 руб., что соответствует впечатляющей доходности 22% на обыкновенную акцию.

Локально акции «Татнефти» поддерживают повышенные цены на нефть. Сокращение дисконта на сорт Urals ниже 10 долл./барр., стабильно слабый рубль и повышенные цены на нефть марки Brentпозволяют рублевым ценам на нефть держаться у отметки 6 400 руб./барр. — крайне комфортное для сектора значение.

По итогам первого полугодия 2023 года «Татнефть» ухудшила основные финансовые показатели относительно повышенной базы прошлого года. Выручка нефтяника снизилась на 21,1% г/г, до 623,9 млрд руб., EBITDA — на 31,9% г/г, до 188,0 млрд руб. Чистая прибыль акционеров увеличилась на 5,7%, до 147,8 млрд руб. При этом во втором полугодии финансовые результаты «Татнефти» перейдут к росту на фоне увеличения рублевой стоимости нефти.

Для расчета целевой цены акций «Татнефти» мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS на 2023 и 2024 гг. относительно международных аналогов. Для учета странового риска и неопределенности относительно будущей нормы выплат дивидендов использован дисконт 25%. Наша оценка предполагает апсайд 24,5% для обыкновенных акций.

Ключевые риски для акций «Татнефти» — возможность повышения налоговой нагрузки на сектор, снижение цен на нефть или укрепление рубля. Также мы не исключаем новые негативные для нефтяников стабилизирующие механизмы для внутреннего топливного рынка и сложности с экспортом, если страны Центральной Европы откажутся от российской нефти.

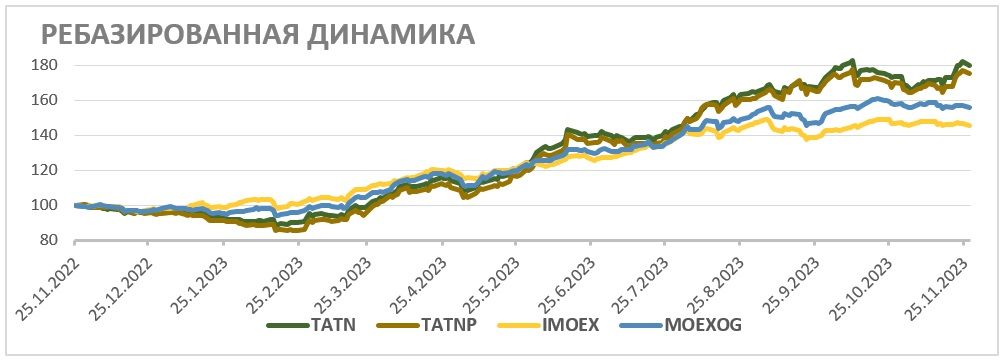

Акции на фондовом рынке

За последний год и обыкновенные, и привилегированные акции «Татнефти» смогли опередить как широкий рынок, так и сектор. Среди поводов для подобной динамики можно выделить существенное снижение дисконта на сорт Urals, так как «Татнефть» сильнее большинства аналогов зависит от данного сорта. Сейчас рублевые цены на Urals остаются на повышенном уровне, что при сохранении нормы выплат 100% прибыли по РСБУ может позволить «Татнефти» стать одной из наиболее дивидендных акций на рынке. На этом фоне полагаем, что акции татарского нефтяника могут и далее выглядеть лучше рынка.

Техническая картина

С технической точки зрения на недельном графике обыкновенные акции «Татнефти» продолжают торговаться выше линии среднесрочного восходящего тренда и пытаются пробить сильное сопротивление у отметки 650 руб. В случае успеха акции могут продолжить рост до сопротивления у отметки 800 руб.

Привилегированные акции нефтяника также пытаются пробить сопротивление около отметки 650 руб., что позволило бы им продолжить торговаться выше линии среднесрочного восходящего тренда.