Рост цен на нефть делает акции Chevron интересными для покупки

Обновление от 14.08.2024: целевая цена ПОНИЖЕНА

В последние недели акции Chevron упали до нижней границы среднесрочного боковика на фоне коррекции в ценах на нефть и противоречивого отчета за второй квартал. В то же время в базовом сценарии мы ожидаем, что рост спроса, геополитика и действия ОПЕК+ позволят ценам на нефть удержаться в диапазоне $ 80–85 за баррель. При текущих ценах Chevron может поддерживать суммарную доходность дивидендов и байбэка на уровне 9,1–10,2% — это высокий уровень для сектора.

Мы понижаем целевую цену акций Chevron со $ 192,6 до $ 167,4 и сохраняем рейтинг «Покупать». Апсайд составляет 16,1%. Снижение целевой цены преимущественно связано с ухудшением прогнозных финансовых показателей компании из-за коррекции в ценах на нефть и снижения маржи нефтепереработки в США.

Основной драйвер роста Chevron— высокие по меркам сектора выплаты акционерам. Chevron является дивидендным аристократом и поднимает размер выплат уже 37 лет. Ожидаемый дивиденд на акцию по итогам 2024 года составляет $ 6, 52, что соответствует доходности 4, 5%. Кроме того, Chevron проводит обратный выкуп акций на $ 12–15 млрд в год (4, 6–5, 7% доходности). В случае восстановления маржинальности нефтепереработки допускаем рост объема байбэка до предыдущего гайденса в $ 17, 5 млрд.

Стратегия Chevron сфокусирована вокруг развития добычи нефти и газа. Планы менеджмента предполагают рост добычи углеводородов в среднем на 3% в год до 2027 года, увеличение FCFна 10% ежегодно без учета влияния колебаний цен на нефть, контроль над капитальными затратами и постепенное снижение выбросов.

Локально акции вместе с сектором оказались под давлением коррекции в ценах на нефть. Макроэкономическая статистика из Китая и США в последние месяцы давила на цены. В то же время ведущие мировые агентства продолжат ожидать роста спроса на нефть на 0, 9–2, 1 млн б/с в текущем году, что вместе с действиями ОПЕК+ и геополитическими рисками, на наш взгляд, будут поддерживать цены в диапазоне $ 80–85 за баррель.

Во втором квартале финансовые результаты Chevron показали разнонаправленную динамику. Выручка компании выросла на 4, 7% г/г, до $ 51, 2 млрд, однако EBITDA уменьшилась на 2, 8% г/г, до $ 11, 2 млрд, а скорректированная чистая прибыль на акцию сократилась на 17, 2% г/г, до $ 3, 08. Более скромная динамика EBITDA вызвана сокращением маржи нефтепереработки, а снижение чистой прибыли частично объясняется разовыми факторами, завысившими показатель в прошлом году.

Для расчета целевой цены акций Chevron мы использовали оценку по мультипликаторам относительно преимущественно американских крупных нефтяников. Chevron выглядит немного дороже сектора по мультипликаторам P/E и EV/EBITDA 2024E и 2025E, но предлагает дивидендную доходность выше среднего. Наша оценка предполагает апсайд 16, 1%.

Среди ключевых рисков для Chevron можно отметить возможность снижения цен на нефть, давление «зеленой» повестки и сложности с закрытием сделки по покупке Hess.

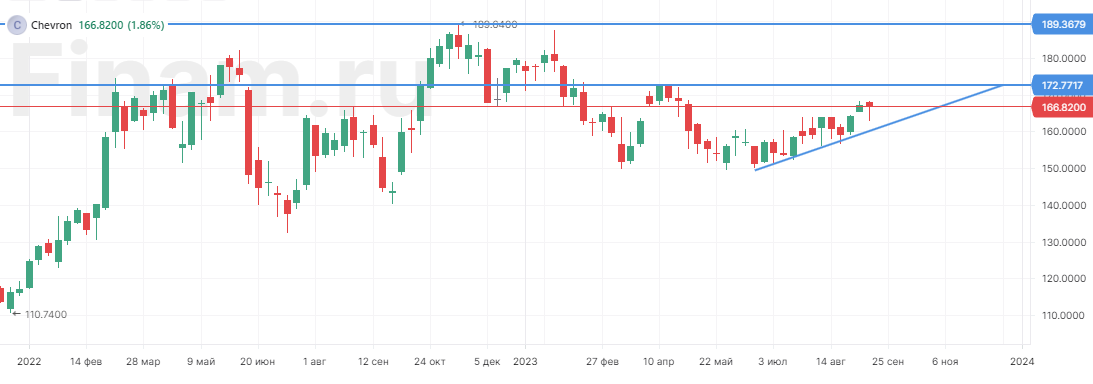

Техническая картина

На недельном графике акции Chevron торгуются у нижней границы среднесрочного боковика. В базовом сценарии ожидаем отскока ближе к верхней границе боковика, к отметке $ 172. В то же время в негативном сценарии продолжения коррекции снижение может продолжиться до поддержки у отметки $ 119.

Обновление от 02.05.2024: инвестиционная идея ПОДТВЕРЖДЕНА

Мы подтверждаем рейтинг «Покупать» по акциям Chevron и сохраняем целевую цену на уровне $ 192,6. Апсайд составляет 16,2%. Отчетность Chevron за первый квартал оказалась близка к ожиданиям рынка, хотя и продемонстрировала временное снижение свободного денежного потока. В то же время менеджмент подтвердил планы по выплатам акционерам, которые предполагают, что суммарная доходность дивидендов и обратного выкупа акций на горизонте 12 месяцев составит 9,7% — привлекательное значение для американского нефтегаза. Кроме того, в ближайшие кварталы может произойти закрытие сделки по покупке Hess, задержки по которой были одной из основных причин для отставания акций Chevron от сектора.

Chevron представила нейтральную отчетность за первый квартал 2024 года. Выручка нефтяника сократилась на 4,1% г/г, до $ 48,7 млрд, EBITDA — на 7,8% г/г, до $ 12,1 млрд, а скорректированная чистая прибыль на акцию уменьшилась на 17,5% г/г, до $ 2,93. Снижение финансовых результатов преимущественно пришлось на сегмент нефтепереработки, чья прибыль сократилась более чем в 2 раза г/г на фоне нормализации маржинальности переработки.

Свободный денежный поток без учета изменений в оборотном капитале сократился на 35% г/г, до $ 3,9 млрд. Частично слабая динамика объясняется увеличением капитальных затрат на 36,7% г/г, до $ 4,1 млрд.

Добыча углеводородов Chevron в первом квартале выросла на 12,3% г/г, до 3 346 млн б. н. э. Основной рост был обеспечен покупкой PDC Energy и развитием активов в Пермском бассейне и Казахстане.

Chevron является дивидендным аристократом и поднимает размер выплат уже 37 лет. Ожидаемая дивидендная доходность на горизонте 12 месяцев составляет 3,9%. Кроме того, Chevron проводит обратный выкуп акций, ожидаемый размер которого на горизонте 12 месяцев составляет $ 17,5 млрд, что соответствует 5,8% доходности. При этом отметим, локально выкуп приостановлен до голосования акционеров Hess по сделке из-за требований SEC.

Осенью Chevron объявила о планах приобрести компанию Hess, которая является одним из крупнейших американских нефтяников, за $ 53 млрд. По расчетам Chevron, сделка позитивно повлияет на показатель свободного денежного потока на акцию, что может позволить компании нарастить выплаты акционерам и, в частности, увеличить объем байбэка до $ 20 млрд в год. Как ожидается, закрытие сделки пройдет в ближайшие кварталы, а основным локальным препятствием является нежелание ExxonMobil и CNOOC допустить вхождение Chevron в проект в Гайане.

Долгосрочная стратегия Chevron сфокусирована вокруг развития добычи нефти и газа. Планы менеджмента предполагают рост добычи углеводородов в среднем на 3% в год до 2027 года, увеличение FCF на 10% ежегодно без учета влияния колебаний цен на нефть, контроль над капитальными затратами и постепенное снижение выбросов.

Для расчета целевой цены акций Chevron мы использовали оценку по мультипликаторам относительно преимущественно американских крупных нефтяников. Наша оценка предполагает апсайд 16,2%.

Среди ключевых рисков для Chevron можно отметить возможность снижения цен на нефть, давление «зеленой» повестки и возможность роста налоговой нагрузки.

Обновление от 27.10.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Сегодня второй по величине американский нефтегазовый мейджор Chevon представил отчётность за третий квартал 2023 года. Выручка компании снизилась на 18,9% г/г до $ 54,9 млрд, EBITDA на 32,7% г/г до $ 12,9 млрд, а скорректированная чистая прибыль на акцию сократилась на 45,1% г/г до $ 3,05.

При этом свободный денежный поток снизился на 59% г/г, но увеличился в 2 раза кв/кв до $ 5 млрд. Позитивная квартальная динамика во многом связана с уменьшением оборотного капитала. Низкая долговая нагрузка и неплохое значение FCF позволяют Chevron продолжать проводить байбэк и выплачивать дивиденды. Суммарный размер дивидендов и обратного выкупа за прошедший квартал составил $ 6,2 млрд, что соответствует 2,1% доходности.

На годовой динамике финансовых результатов Chevron негативно сказывается снижение цен на нефть и газ относительно аномально высокой базы прошлого года. В то же время в квартальном выражении финансовые результаты перешли к умеренному росту вслед за подорожанием чёрного золота. Средние цены реализации ЖУВ на международных рынках снизились на 14,6% г/г, но выросли 11,8% кв/кв до $ 76 за баррель.

На наш взгляд, отчётность Chevron выглядит нейтрально. Основные финансовые результаты оказались немного хуже ожиданий консенсуса. В то же время для кейса Chevron сейчас важнее перспективы закрытия сделки по покупке Hess, а также прогнозный рост объёма дивидендов и байбэка в следующем году. По прогнозу менеджмента, суммарная доходность выплат акционерам после закрытия сделки по покупке Hess может достигнуть практически 10% - привлекательное значение для сектора.

Наш текущий рейтинг по акциям Chevron – «Покупать». Целевая цена находится на уровне $ 192,6, что соответствует апсайду 27,5%.

Исходная идея:

С февраля текущего года акции Chevron торговались в широком боковике, что было связано со слабой динамикой цен на нефть. Сейчас на фоне действий Саудовской Аравии, РФ и ОПЕК+ в целом цены на нефть достигли максимума почти за год и могут закрепиться вблизи данных уровней. Благоприятная рыночная конъюнктура позволяет Chevron производить привлекательные выплаты для акционеров — суммарная доходность дивидендов и байбэка за 2023 год может составить 9,1%, а это неплохое значение для сектора.

Мы повышаем целевую цену акций Chevron со $ 170,6 до $ 192,6 и повышаем их рейтинг с «Держать» до «Покупать». Апсайд составляет 15,4%. Увеличение целевой цены преимущественно связано с ростом цен на нефть, что транслируется в улучшение финансовых результатов компании.

Chevron (NYSE: CVX) — вторая по капитализации американская нефтегазовая компания, уступающая по размерам лишь ExxonMobil. Деятельность Chevron включает в себя добычу и переработку нефти и газа, нефтехимию, производство СПГ, а также развитие ВИЭ.

Основной драйвер роста Chevron — крайне благоприятная ситуация на мировом рынке нефти и нефтепродуктов. На фоне продления сокращения добычи со стороны Саудовской Аравии и сокращения экспорта со стороны РФ до конца года цены на нефть достигли максимумов с ноября 2022 года и имеют хорошие шансы закрепиться у данных уровней.

Chevron является дивидендным аристократом и поднимает размер выплат уже 36 лет. Ожидаемый дивиденд на акцию по итогам 2023 года составляет $ 6,04, что соответствует доходности 3,6%. Кроме того, Chevron проводит обратный выкуп акций на $ 17,5 млрд в год (5,5% доходности). В случае сохранения цен на нефть на повышенном уровне допускаем очередной рост объема байбэка.

Стратегия Chevron сфокусирована вокруг развития добычи нефти и газа. Планы менеджмента предполагают рост добычи углеводородов в среднем на 3% в год до 2027 года, увеличение FCF на 10% ежегодно без учета влияния колебаний цен на нефть, контроль над капитальными затратами и постепенное снижение выбросов.

Во втором квартале финансовые результаты Chevron снизились относительно аномально высокой базы прошлого года. Выручка компании просела на 28,9% г/г, до $ 48,9 млрд, EBITDA — на 42,1% г/г, до $ 11,5 млрд, а скорректированная чистая прибыль на акцию сократилась на 47,1% г/г, до $ 3,08. Ухудшение финансовых результатов в основном связано с локальным минимумом в ценах на нефть и высокой базой 2022 года.

Для расчета целевой цены акций Chevron мы использовали оценку по мультипликаторам относительно преимущественно американских крупных нефтяников. Chevron выглядит немного дороже сектора по мультипликаторам P/E и EV/EBITDA 2023E и 2024E, но предлагает дивидендную доходность выше среднего. Наша оценка предполагает апсайд 15,4%.

Среди ключевых рисков для Chevron можно отметить возможность снижения цен на нефть, давление «зеленой» повестки и возможность роста налоговой нагрузки.

Выплаты акционерам

Chevron является одним из дивидендных аристократов — компания повышает дивиденды уже 36 лет. Учитывая повышенные цены на нефть и связанные с ними сильные финансовые результаты, можно ожидать продолжения увеличения дивидендов. Ожидаемый размер выплат в 2023 году составляет $ 6,04 на акцию, что соответствует 3,6% доходности. В 2024 году ожидаем роста дивидендов до $ 6,32 на акцию (3,8% доходности).

Кроме того, Chevron регулярно проводит обратный выкуп собственных акций. Текущие планы менеджмента предполагают выкуп акций на $ 17,5 млрд в год, что соответствует 5,5% доходности. Суммарная доходность дивидендов и байбэка за 2023 год может составить 9,1%. При этом отметим, что в случае сохранения цен на нефть у отметки $ 90 за баррель мы ожидаем роста объема байбэка до $ 20 млрд в год.

Акции на фондовом рынке

За последний год акции Chevron, как и американский нефтегазовый сектор в целом, находились в боковике, что преимущественно было связано со слабой динамикой мировых цен на нефть. Cейчас Brent на максимумах с осени прошлого года, что вместе с существенным снижением долговой нагрузки теоретически позволяет Chevron нарастить объем выплат акционерам. На наш взгляд, этот фактор может позволить акциям Chevron выглядеть лучше рынка и сектора в ближайшие кварталы.

Техническая картина

На недельном графике акции Chevron торгуются в рамках краткосрочного восходящего тренда. Ближайшее сопротивление расположено у отметки $173, и его пробой мог бы открыть дорогу для роста к историческому максимуму у отметки $190.