РТС - ПОСЛЕ ТРЯСКИ

Фундаментальная идея

С начала года в результате взлета доходностей 2-летних гособлигаций США на 1,25% мы наблюдали разлет волатильности на развитых рынках, который позже распространился даже в большей степени на развивающиеся рынки. А в развивающихся странах с большими двойными дефицитами – бюджета и счета текущих операций, а также высокой зависимостью от глобальных финансовых рынков, прошли объемные распродажи финансовых инструментов и девальвации национальных валют. Дополнительным негативным фактором для рынков стала протекционистская политика Дональда Трампа, развязавшего торговые войны с основными импортерами в штаты.

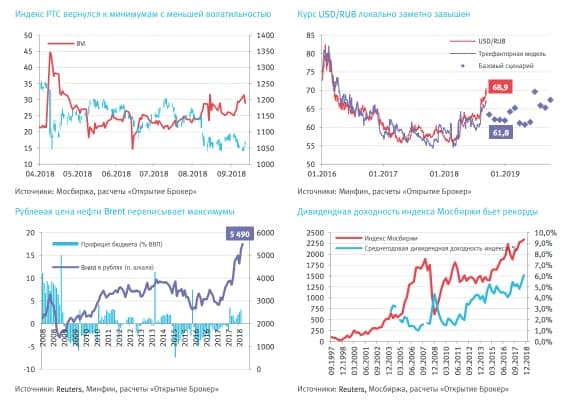

Российский фондовый рынок стартовал в начале года на лучших позициях, игнорируя угрозы введения возможных санкций США против российского госдолга, и показав умеренное президентское ралли. Между тем, американские санкции против Русала стали шоком для российского рынка акций. 9 апреля крупнейшие blue chips на рынке акций падали на 10-20% внутри дня, а дневной оборот в фондовой секции продемонстрировал исторический рекорд. При этом 9 апреля стало разворотной точкой для индекса Мосбиржи. После паники инвесторы подхватили индекс и потащили его вверх. Иная картина складывалась в индексе РТС, который имеет такую же структуру как индекс Мосбиржи, но номинирован в долларах. На фоне роста рисков на развивающихся рынках и роста рисков по России курс рубля к доллару ослаблялся. На рубль одновременно негативно влияли рост рисковых спредов по России и продажи ОФЗ нерезидентами, удержание от продажи валютной выручки крупными нефтегазовыми компаниями и продолжающиеся покупки ЦБ валюты на открытом рынке для Минфина в рамках бюджетного правила.

Между тем, в настоящее время рубль уже стал сильно недооценен относительно своего справедливого уровня. Риски по развивающимся странам и России в последний месяц стабилизировались, Банк России ушел от покупок валюты на открытом рынке, а продажи нерезидентами ОФЗ в июле-августе оказались меньше, чем можно было предположить. При этом крупнейшим российским нефтегазовым компаниям уже прозрачно намекнули, что рубль уже сильно передавлен, и только сдерживание продаж выручки экспортеров удерживает национальную валюту от похода к фундаментально обоснованным уровням 63-64 и далее к 61-62. Также в последние недели мы наблюдаем снижение рисков на развивающихся рынках в целом, а также уменьшение накала торговых войн Дональда Трампа (хотя мы уверены, что Трамп введет дополнительные пошлины на 200 млрд долларов китайского импорта, и это уже заложено в цены).

Что касается российских акций, то сейчас уже многие крупнейшие компании и банки демонстрируют двузначную ожидаемую дивидендную доходность, а доходность индекса Мосбиржи превысила исторический рекорд в 6%. При этом в России наблюдаются сильные профициты счета текущих операций и бюджета, а рублевая цена нефти Brent достигла максимальных 5490 рублей за баррель. Акции российских экспортеров, составляющие около 2/3 всей корзины индекса Мосбиржи, безусловно, заметно выиграют от последнего ослабления курса рубля. А еще сильнее выиграют нефтегазовые компании, формирующие около 45% корзины индекса. Взлету их прибылей может способствовать уверенный рост цен на нефть (продолжения которого мы ждем), ослабление рубля и смягчение условий сделки ОПЕК+.

В результате в настоящее время, на наш взгляд, сложилось большинство условий для среднесрочной покупки индекса РТС. При этом мы будем ставить как на фундаментальную силу российских акций в рублях, так и на возможное укрепление рубля к доллару в ближайшие месяцы. Разворотные дневные обороты по индексу Мосбиржи в апреле, а также более низкие уровни волатильности по индексу РТС на текущих уровнях самого индекса могут быть дополнительным косвенным подтверждающим фактором.

Инвестиционная идея

Покупка декабрьского фьючерса на индекс РТС RTS-12.18 по цене 105 400 пунктов

Цель 1 – 117 000 пунктов;

Цель 2 – 132 000 пунктов