Русагро: инвестируем в инфляцию

Тек. доходность

Могу заработать

Народный рейтинг

Приветствуем на Инвест-идеях дебютанта-тяжеловеса - Газпромбанк. Они тоже начали публиковать аналитические обзоры с целевыми ценами. Включаем их в рейтинг, пожелаем удачи. Первая идея - покупка Русагро. За год акции Русагро выросли на 51% - лучше индекса

Закрыта по тайм-ауту

-4.45 %

Ситуация на рынке

По итогам 2020 года официальная инфляция в России стала самой высокой за последние 4 года и составила 4,9%. С начала года темпы её роста ускорились и достигли в апреле 5,7% в годовом исчислении. 23 апреля Банк России повысил прогноз по инфляции на 2021 год с 3,7 — 4,2% до 4,7 — 5,2%, а инфляционные ожидания населения выросли до рекордных с февраля 2017 года 11,9%.

При этом цены на основные продовольственные товары выросли значительно выше официальной статистики. Динамика экспортных цен еще более удручающая. Если в России цены на сахар выросли на 58%, то за последние 12 месяцев долларовые цены на кукурузу и сахар выросли на 123 и 95%, на зерновые и мясо — на 40 и 41% соответственно.

Явными бенефициарами сложившегося роста цен являются производители продовольственных товаров с долей экспорта в выручке. Публичных агропромышленных компании в России немного, и лидерство среди них удерживает крупнейший в стране вертикально-интегрированный агрохолдинг «Русагро».

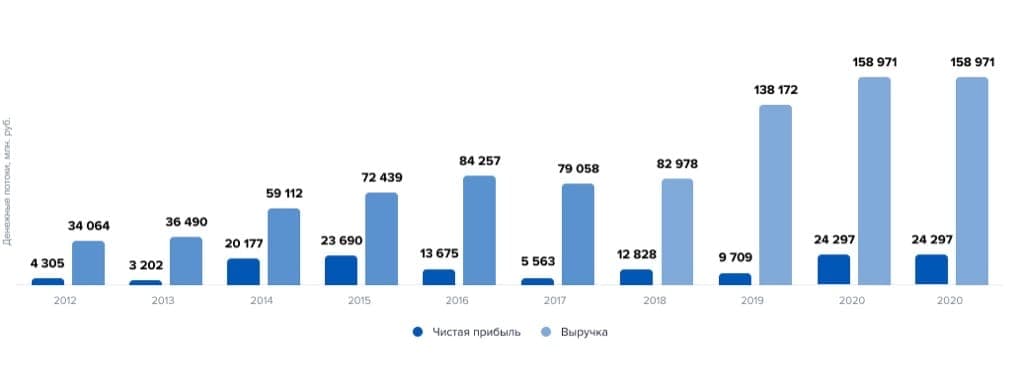

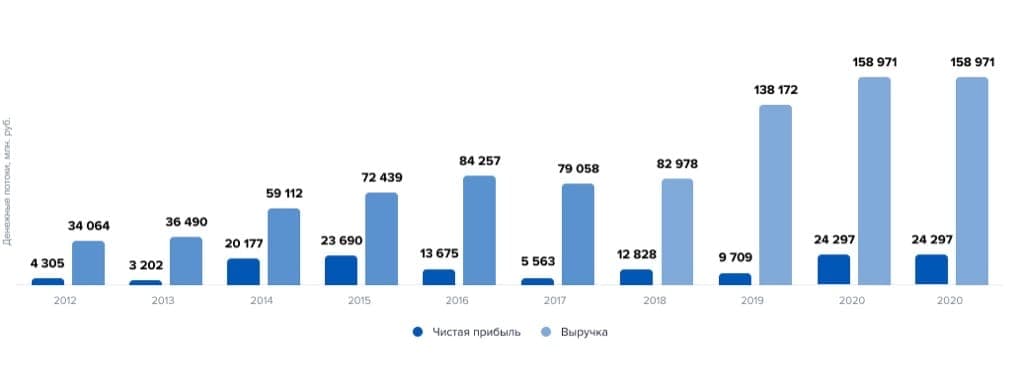

В 2020 году Русагро добилась существенного роста операционных показателей практически по всем сегментам. Общая выручка агрохолдинга увеличилась на 15% — 158,97 млрд руб.; скорректированная EBITDA — на 65%, до 31,98 млрд руб.

Согласно опубликованным операционным показателям, в 1 квартале 2021 года компания продолжила историю экспоненциального роста. Консолидированная выручка агрохолдинга выросла на 51% по отношению к 1 кварталу 2020 года и достигла 50,9 млрд руб. Всего за один квартал компания сгенерировала 1/3 от выручки 2020 года.

Доходы и рентабельность

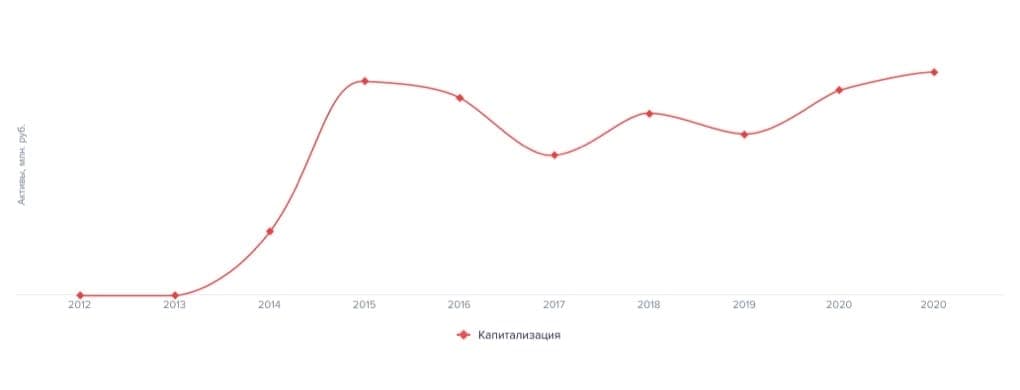

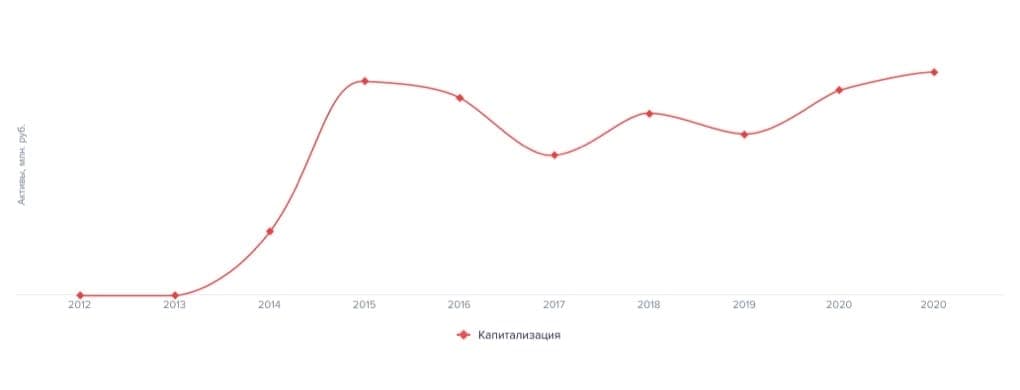

Средний темп роста выручки компании за последние 5 лет составляет 15%, чистой прибыли — 34,3% год к году. Благодаря инфляционному давлению и росту цен на продовольственные товары, темпы роста Русагро значительно ускорились в последний год.

По итогам 2020 года выручка компании составила 158,97 млрд руб. (+15% годовых), при этом скорректированная EBITDA выросла на 65% — 31,98 млрд руб. За счет роста маржинальности и прохождения пика инвестиций, чистая прибыль выросла на 150% — до 24,3 млрд руб.

Финансовую отчетность за 1 квартал 2021 года компания представит 17 мая. Исходя из опубликованных операционных показателей можно предположить, что это будет еще один квартал трехзначных темпов роста.

Дивиденды

Русагро имеет относительно короткую историю выплат, что объяснимо фазой активного роста в последние годы. Существующая дивидендная политика регламентирует направлять на дивиденды не менее 25% чистой прибыли по МСФО. Фактические дивидендные выплаты за 2018, 2019 и 2020 года составили 35%, 47% и 50,01% чистой прибыли.

Русагро прошла пик инвестиционных расходов и в ближайшие годы не планирует их увеличивать. Это позволит компании увеличить размер дивидендных выплат. На конференции по итогам 2020 года генеральный директор сообщил, что менеджмент отдает приоритет дивидендным выплатам и намерен перейти на выплату в размере 50% от чистой прибыли по МСФО.

Если цены на товарную корзину компании в 2021 году останутся неизменными, то можно ожидать роста чистой прибыли компании до ~31 млрд руб. (+27,6%). В таком случае размер дивиденда за 2021 год может составить 115 руб., что ориентирует на форвардную доходность в размере 12,8%.

Оценка эмитента

Компания стоит неоправданно дешево по любым метрикам:

EV/EBITDA — 5,93х

P/E — 5х

Форвардный P/E (основанный на ожидаемой прибыли 2021 года) — 3,94х

Русагро — прямой бенефициар роста цен на продукты питания в России и мире. Корреляция доходов с инфляцией и наличие экспортной составляющей делает бизнес Русагро устойчивым к любым экономическим потрясениям.

Прохождение пика инвестиционных затрат и прогнозируемый рост чистой прибыли способствуют снижению долговой нагрузки и росту дивидендных выплат. Выход на премиальный китайский рынок является дополнительным фактором роста рентабельности и доходов компании.

ГДР Русагро — это защитный актив с оптимальным сочетанием перспектив роста и двузначной дивидендной доходности. На горизонте 12-18 месяцев, целевая цена ГДР Русагро составляет 1 400 рублей.

Цена открытия

14 мая 2021

916.8 RUB

-4.45%

Цена закрытия

13 ноября 2022

875.97 RUB

Инвесторы говорят

Отзывы наших пользователей