Русагро - продуктовая диверсификация

Обновление от 23.05.2023: инвестиционная идея ПОДТВЕРЖДЕНА

«Русагро» в первом квартале 2023 года увеличила чистую прибыль почти в 1,8 раза.

Чистая прибыль ГК «Русагро», одного из ведущих агрохолдингов РФ, в первом квартале этого года составила 5,417 млрд рублей, что в 1,76 раза больше, чем за аналогичный период прошлого года. При этом выручка компании снизилась на 23% — до 47,3 млрд рублей.

Слабые совокупные результаты компании на фоне высокой базы I квартала 2022 года в основном связаны со снижением цен реализации на с/х продукцию из-за падения мировых цен. А также переносом продаж сельскохозяйственной продукции из-за поздних сроков уборки.

В результате сократилась операционная прибыль (маржа по EBITDA снизилась с 26% до 15%). Особенно сложно дела обстоят в сегменте растениеводства, где возник убыток по EBITDA.

Тем не менее, несмотря на снижение объемов и цен реализации в масложировом сегменте (около 50% выручки компании), рентабельность по EBITDA выросла — до 18%.

Это связано с сокращением цен на подсолнечник (эффект «натурального хеджа») и отменой таможенной пошлины на масло наливом с октября 2022 г.

В целом, сохраняем положительный взгляд на бизнес «Русагро», поскольку слабость в текущем квартале в основном связана с временными факторами (циклическими колебаниями цен на сырьевые товары и сдвигом продаж сегмента растениеводства).

В ближайшие месяцы компания также рассчитывает выработать решение о редомициляции, что может прояснить ситуацию с получением дивидендов.

Обновление от 15.11.2022: инвестиционная идея ПОДТВЕРЖДЕНА

«Русагро» опубликовало финансовые результаты за 3 квартал и 9 месяцев 2022 года

Выручка за период составила 182 027 млн рублей, (+16% г/г), скорректированный показатель EBITDA – 35 371 млн рублей (+15% г/г), чистая прибыль – 1 337 млн рублей.

Мы полагаем, что ключевое давление на общую выручку в 3 квартале 2022 г. по сравнению с 2 кварталом 2022 г. (снижение выручки на 16,6%) вызвано сокращением объемов реализации зерновых в сельскохозяйственном сегменте и давлением на цены в подсолнечном масле в масложировом сегменте.

Ценовые тренды на основные сельхоз товары остаются разнонаправленными, и снижение в ценах на пшеницу и подсолнечное масло было компенсировано благоприятным трендом в сахарном бизнесе.

Отдельно стоит отметить давление на показатель EBITDA в 3 квартале 2022 г. Компания заработала 5,2 млрд рублей с маржинальностью 10% против 21% во 2 квартале 2022 г. и 16% в 3 квартале 2021 г. В основном это связано с ростом себестоимости реализованной продукции.

Руководство компании объясняет рост расходов в 3 квартале 2022 г. разовыми факторами и не ожидает дальнейшего увеличения в следующих периодах.

В дополнение к росту операционных расходов, чистая прибыль «Русагро» сократилась на 93% – до 1,1 млрд рублей, в первую очередь за счет «неденежных» статей – разовых убытков от нереализованных курсовых разниц и переоценки биологических активов.

Стоит отметить, что «Русагро» уделяет процессу редомициляции — перерегистрации компании в другой стране с сохранением организационно-правовой формы. Компания прорабатывает свои планы, но окончательного решения пока нет.

11 ноября совет директоров не рассматривал решение о выплате дивидендов».

В целом результаты «Русагро» за 3 квартал 2022 г. оцениваем как нейтральные, а долгосрочные инвестиционные тезисы считаем актуальными.

Сохраняем рекомендацию «Покупать» и целевую цену для бумаг AGRO.

Исходная идея:

«Русагро» - один из крупнейших вертикально интегрированных агропромышленных холдингов в стране. Компания занимает лидирующие позиции в производстве сахара, свиноводстве, масложировом бизнесе и растениеводстве, а также входит в ТОП-5 крупнейших землевладельцев в РФ.

Стратегия компании направлена на расширении мощностей во всех сегментах бизнеса как за счет строительства новых объектов «с нуля», так и точечных сделок M&A. Параллельно «Русагро» активно укрепляет вертикальную интеграцию по всей цепочке создания стоимости, а также планомерно развивает экспортное направление бизнеса.

Спрос на с/х продукцию остается неизменным и не зависит от экономического цикла, что формирует устойчивую базу для выручки компании. При этом вертикальная интеграция бизнеса и передача ресурсов внутри компании является эффективным способом натурального хеджирования от колебаний цен на зерновые, являясь источником конкурентного преимущества для «Русагро».

«Русагро» завершает основной инвестиционный цикл и выходит на этап высокой генерации свободного денежного потока. В сочетании с невысокой долговой нагрузкой компания имеет потенциал для солидных дивидендных выплат в случае успешного решения технических сложностей, связанных с кипрской пропиской головной структурой холдинга.

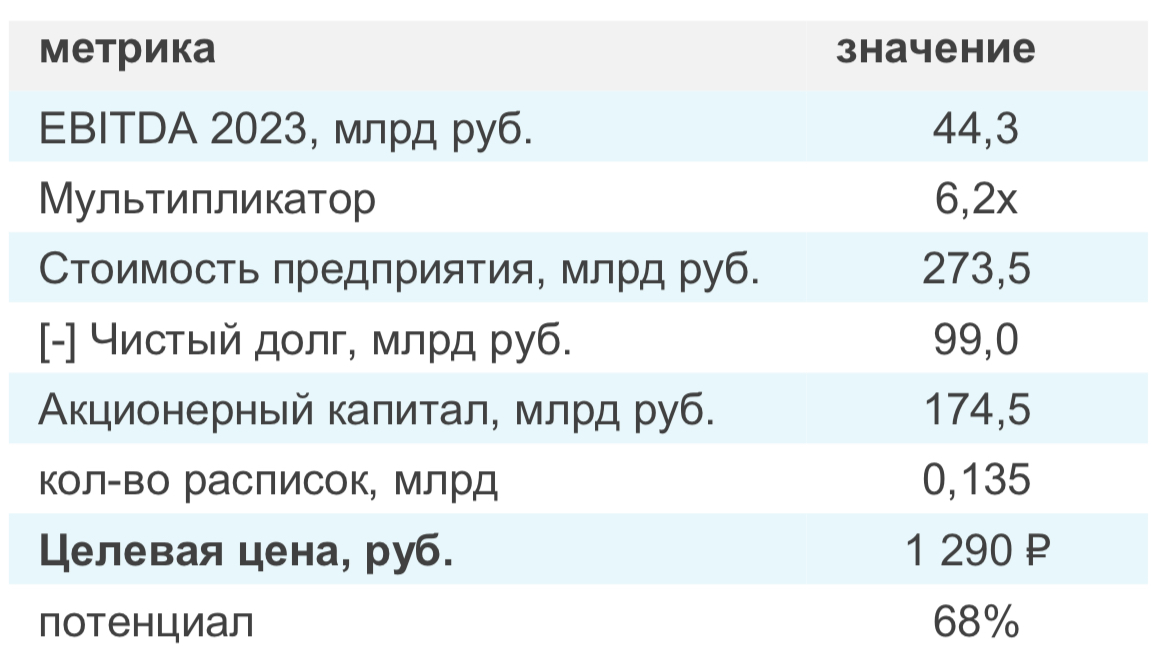

Проведенная нами оценка позволяет говорить о том, что справедливая стоимость одной расписки AGRO составляет 1290 руб. Это подразумевает потенциал роста 68% к текущим рыночным котировкам и соответствует рекомендации ПОКУПАТЬ.

Инвестиционные тезисы

- Низкая чувствительность к экономическому циклу и защита от инфляции. Спрос на продукты питания продиктован естественными потребностями населения, поэтому он остается стабильным и не зависит от фазы экономического цикла. Данный фактор формирует устойчивую натуральную базу для выручки «Русагро». При этом российское сельское хозяйство в целом уже достигло режима самообеспечения в ключевых продовольственных направлениях, тогда как риски перепроизводства и усиления внутренней конкуренции снижаются за счет экспортных операций. И хотя в краткосрочном периоде цены на с/х товары зависят от урожайности, уровня запасов и госрегулирования, в долгосрочном периоде они, как правило, растут вместе с инфляцией. При этом за счет вертикальной интеграции достигается диверсификация и стабилизация операционной маржи на уровне всего бизнеса «Русагро», что способно существенно сгладить любые конъюнктурные спады.

- Завершение инвестпрограммы и рост денежных потоков. За последние 5 лет «Русагро» инвестировала более 78 млрд руб. В поддержание и развитие своих активов и в 2020–2021 годы по факту прошла пик капвложений. Наиболее капиталоемким был мясной сегмент, где завершение основного производственного цикла ожидается в текущем году с последующим выводом на проектную мощность кластера в Приморском крае в середине 2023 г. Таким образом, компания постепенно выходит в режим повышенной генерации свободных денежных потоков, что выгодно для акционеров как с точки зрения дальнейшего сокращения долговой нагрузки с текущих умеренных уровней в 1. 7x ND/EBITDA, так и для создания финансовой подушки для будущих выплат акционерам или для оппортунистических дисконтных сделок M&A покидающих российский рынок бизнесов.

- Восстановление выплат дивидендов. В результате санкций на инфраструктуру финансовых рынков, держатели расписок «Русагро» в настоящий момент фактически не могут осуществлять свои акционерные права, и прежде всего – получать дивиденды. При этом «Русагро» может стать одной из первых отечественных публичных структур, решивших данную проблему. Во-первых, головная холдинговая ROS AGRO PLC зарегистрирована на Кипре, что несколько упрощает переезд по сравнению с другими юрисдикциями. Во-вторых, еще летом акционеры компании делегировали совету директоров право одобрить делистинг расписок с LSE, а также возможность размещения бумаг на другой международной бирже. Очевидно, что возврат к дивидендным выплатам может стать мощным драйвером для переоценки GDR «Русагро».

Оценка стоимости акций

Для оценки справедливой стоимости «Русагро» мы ориентируемся на средний мультипликатор EV/EBITDA по циклу за последние 11 лет (см. Диаграмму 6) и прогнозный показатель EBITDA компании за 2023 год (см. Таблицу 1). В результате целевая цена GDR «Русагро» на горизонте 12 месяцев получается равной 1940 рублей, что подразумевает потенциал роста на уровне 68% к текущим котировкам и соответствует рекомендации «ПОКУПАТЬ».

Риски

- Усугубление перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом, и расписки «Русагро», в частности.

- Снижение цен на сельхозкультуры и неблагоприятные изменения государственной политики в области контроля ценообразования, субсидирования и экспорта могут в перспективе негативно повлиять на финансовые показатели группы.

-

Длительная задержка или приостановка процесса редомициляции и/или смены площадки зарубежного листинга для возврата к полноценным дивидендным выплатам может создать негативное давление на котировки.