РУСАЛ - интересно на долгосрок

Акции РУСАЛа: потенциал роста в 40% в долгосрок

Оцениваем отчёт РУСАЛа за 2021 г.

Результаты за 2 полугодие 2021 (в баксах, в сравнении с первым полугодием 2021 (п/п) и со вторым полугодием 2020 (г/г)):

- Выручка 6,545 млрд (+20,1 п/п, +43,8%г/г);

- EBITDA 1.578 млрд (+20% п/п, +142% г/г);

- Чистая прибыль 1,2 млрд (-40,2% п/п, +36,7% г/г);

- Рентабельность по EBITDA 24,1%;

- FCF 552 млн (+19,4% п/п, +22,7% г/г).

Результаты сильные. Снижение чистой прибыли по сравнению с первым полугодием объясняется высокой базой расчета в первом полугодии после разовой прибыли от участия в байбэке ГМК Норникель.

По итогам года:

- Выручка 11,99 млрд (+40% г/г);

- EBITDA 2,893 млрд (рост в 3,3 раза г/г);

- Чистая прибыль 3,225 млрд (рост в 4,25 раза);

- FCF 1,146 млрд (+5% г/г);

- Чистый долг 4,749 млрд (-14,6 г/г);

- Чистый долг/EBITDA = 1,64.

В целом год был очень хороший для компании. Заметное улучшение финансовых показателей связано с ростом цен на алюминий. Средняя цена реализации алюминия за год выросла на 41% (2553 бакса за тонну). Рост продаж продукции с добавленной стоимостью на 18% с ростом ее доли в общих продажах до 52% с 44% в 2020 году. При этом себестоимость производства тонны алюминия выросла на 9,9% (до 1661$ за тонну). Удалось сильно сократить долг. Показатель чистый долг/EBITDA минимальный с 2007 года.

Текущая ситуация:

Недавно компания обратилась в правительство с просьбой смягчить последствия роста ключевой ставки, поскольку возрастает риск недозагрузки заводов в РФ в связи с возможными остановками поставок сырья с зарубежных активов, а также перебоями поставок оборудования на фоне текущей внешнеполитической ситуации.

Введенный Австралией 20 марта запрет на экспорт глинозема и бокситов в Россию затронет почти 20% потребности в этом сырье РУСАЛа. Также временная остановка производства на Николаевском глиноземном заводе (Украина), который приносил около 20% от общего выпуска глинозема.

Из открытых вопросов еще, будет ли теперь отложено выделении ряда активов с высоким углеродным следом в отдельную структуру, как планировалось. Также пока не до конца понятна новая дивидендная политика ГМК Норникеля, а это существенный денежный поток для компании.

Недавнее намерение правительства РФ изменить регулирование цен на внутреннем рынке, конечно же, может отразиться на рентабельности РУСАЛа. Однако, тут также стоит учитывать, что продажи на рынке РФ составляют порядка 25% общего объема продаж компании. При этом, какие-либо ограничения на импорт цветных металлов из РФ, со стороны Европы (порядка 50% продаж) не вводятся, а цены на алюминий на мировом рынке по причине сокращения мощностей в ЕС, с начала года выросли на 25% + эффект окажет фактор девальвации рубля. Поэтому негативный эффект от регулирования цен на внутреннем рынке с запасом компенсируется.

В число положительных моментов также стоит добавить будущий эффект от запуска первой очереди Тайшетского завода, который состоялся в конце прошлого года. За счет запуска завода планировалось увеличить производство на 14%.

По мультипликаторам бумага выглядит очень дешево. С учетом доли Норникеле, EV/EBITDA = 1,8х; P/E =3,5х.

МНЕНИЕ:

Дивидендов мы не ждем. Пусть лучше сосредоточатся на погашении долга и проблемах с глиноземом.

Может быть текущий год из-за этого провалится, но чуть в более длинной перспективе мы сохраняет цель по РУСАЛу в 100 рублей.

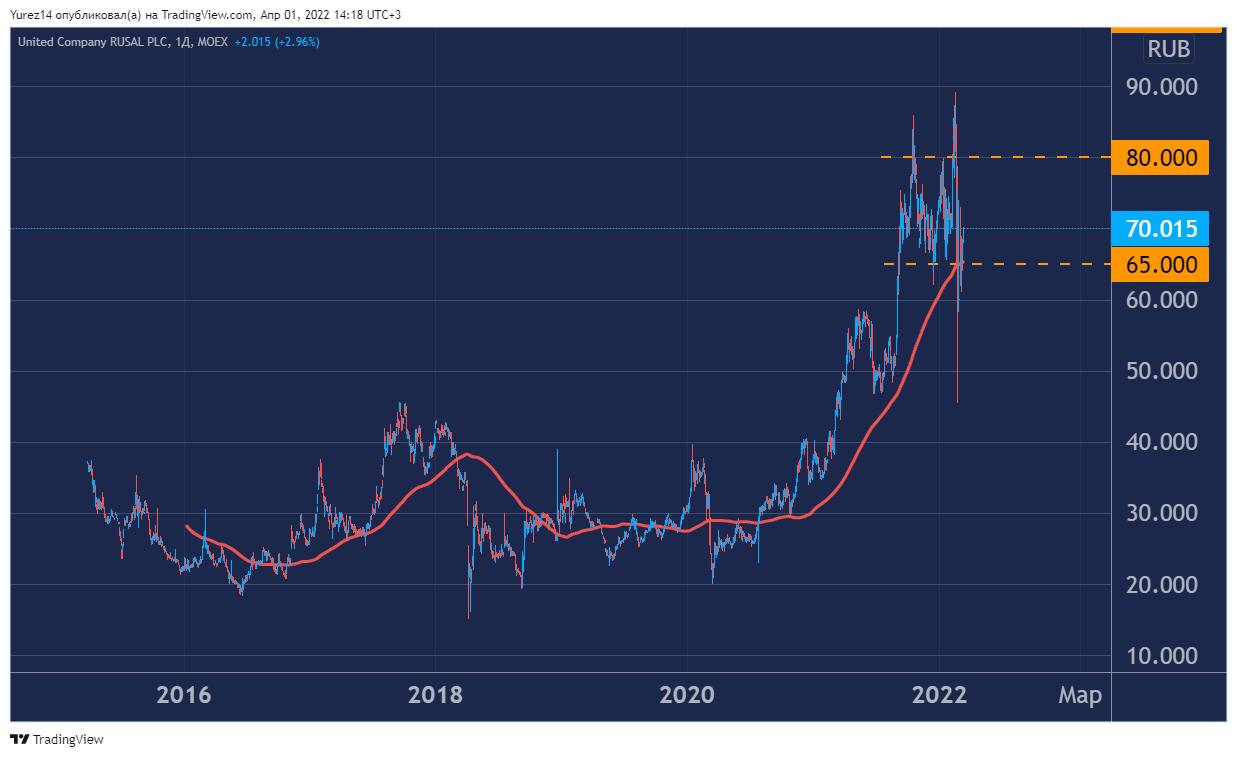

Акция пока остается в широком диапазоне 65-80 рублей.