РУСАЛ - Алюминиевый бизнес даром

Обновление от 20.03.2023: инвестиционная идея ПОДТВЕРЖДЕНА

«Русал» объявил финансовые результаты за 2022 год

Консолидированная выручка «Русала» по МСФО во втором полугодии 2022 г. составила $6,821 млрд (+4,2%). Выручка за 2022 г. выросла на 16,5% — до $13,974 млрд. Скорректированная EBITDA во втором полугодии 2022 г. упала на 86% — до $221 млн. Годовая EBITDA снизилась на 30% — до $2,028 млрд.

Ожидаемо слабое второе полугодие 2022 года для «Русала». Причинами выступили снижение мировых цен на алюминий, укрепление рубля, возросшие логистические расходы, а также растущая инфляция в производственных издержках (энергоносители и сырье).

Во втором полугодии 2022 г. себестоимость тонны в алюминиевом сегменте составила $2325 (+28,6% г/г) при том, что средняя цена реализации алюминия сократилась на 6,3% (г/г) — до $2654 за тонну.

Существенную негативную роль сыграли запрет правительства Австралии на экспорт в Россию глинозема и алюминиевых руд, а также остановка производства глинозема на Николаевском глиноземном заводе.

В результате производство глинозема во втором полугодии 2022 г. упало на 37% (г/г) — до 2,653 млн тонн, а бокситов на 24,5% — до 5,6 млн тонн.

Однако «Русал» смог оперативно перестроить поставки сырья и логистические цепочки, а также диверсифицировать каналы продаж, перенаправив потоки готовой продукции на внутренний и азиатские рынки (рост выручки «Русала» в 2022 г. в Ю. Корее +277%, а в Китае +45% г/г).

В результате продажи алюминия по итогам 2022 г. сократились всего на 0,2% — до 3,896 млн тонн против 3,904 млн тонн в 2021 г.

Хотя леверидж «Русала» по итогам 2022 г. вырос с 1,6x до 3,1x (отношение чистый долг/EBITDA) в связи с возросшими потребностями в рабочем капитале и сокращением EBITDA, ситуация с долговой нагрузкой по-прежнему выглядит управляемой, особенно на фоне исторической цикличности бизнеса компании.

Считаем, что в 2023 г. результаты «Русала» могут быть существенно лучше за счет девальвации рубля и ожидаемого повышения цен на алюминий в связи с поэтапным восстановлением деловой активности в Китае. Сохраняем по бумагам компании рекомендацию «Покупать».

Исходная идея:

«РУСАЛ» — крупнейший в мире производитель алюминия (за пределами Китая), обладающий сильными конкурентными преимуществами из-за сравнительно низкой себестоимости производства и высокой самообеспеченности сырьевыми ресурсами.

- Акции «РУСАЛа» в последнее время находятся под давлением в первую очередь из-за коррекции цен на алюминий во второй половине 2022 года, а также существенного укрепления курса рубля. Впрочем, мы полагаем, что это временные трудности. Тогда как долгосрочные позиции компании остаются достаточно прочными, а прогнозируемый нами разворот динамики курса национальной валюты уже в ближайшей перспективе позитивно отразится на финансовых результатах «РУСАЛа».

- Выход китайской экономики из карантина создаёт хорошие предпосылки для увеличения глобального спроса на промышленные металлы уже в среднесрочной перспективе. В совокупности с закрытием ряда алюминиевых заводов в Европе и США из-за энергетического кризиса, «китайский» фактор может способствовать существенному росту цен на алюминий (которые по-прежнему находятся выше среднециклических уровней) и стать долгосрочным драйвером роста акций «РУСАЛа».

- По нашим расчётам на основе обновлённых макроэкономических данных и результатов компании за I полугодие 2022 г., справедливая стоимость одной акции «РУСАЛа» составляет 52,0 руб., что подразумевает потенциал роста на уровне 32% по отношению к текущим котировкам. В результате мы сохраняем рекомендацию ПОКУПАТЬ по данным бумагам.

Инвестиционные тезисы

- Выход китайской экономики из карантина в 2023 г. может стать драйвером роста цен на промышленные металлы.

В результате нескольких лет жёсткого карантина китайская экономика сильно замедлилась, и темпы роста ВВП вышли на исторические минимумы. Однако теперь КПК, вероятно, пересмотрела свою политику в отношении пандемии, и потому в 2023 г. можно ожидать постепенную нормализацию экономической активности (в противофазу рецессионным трендам в европейской и американской экономике), в том числе в строительном и транспортном секторах (55% спроса на алюминий). Производство алюминия в Китае в 2023 г. может достигнуть 41 млн тонн (ожидаемый мировой объем производства алюминия — около 70 млн тонн в 2021 г.), при условии, если полностью запустятся новые производственные мощности в Гуйчжоу и Внутренней Монголии, и восстановятся заводы в Юньнани (где сосредоточено более 10% китайской алюминиевой промышленности). Однако низкий уровень воды в водохранилищах в провинции Юньнани ограничивает потенциал гидроэнергетики, а власти Внутренней Монголии, где относительно дешёвая угольная электроэнергия, отменили льготные цены на электроэнергию для алюминиевой промышленности, сократив и без того невысокую маржу китайских плавильных заводов (многие заводы убыточны, а государственная поддержка может быть весьма ограниченной, поскольку налоговые поступления в бюджеты упали из-за пандемии).

Данные факторы окажут сдерживающее влияние на производство алюминия в Китае, а поскольку многие европейские и американские заводы из-за роста цен на электроэнергию могут сократить производство (вплоть до 2% от общемирового объёма), мы не исключаем, что на рынке в 2023 г. может сохраниться дефицит алюминия (в 2022 г. был дефицит в размере 0,6 млн тонн). А поскольку процесс перезапуска алюминиевого завода сопряжён с временным лагом в несколько месяцев (до полугода), нельзя исключать нового всплеска цена на алюминий в 2023–2024 гг.

Таким образом, рост цен на алюминий способствует репрайсингу по мультипликатору «РУСАЛа» (что ещё не учтено в текущих котировках компании). К тому же «РУСАЛ» может увеличить экспорт в Китай в поисках альтернативных рынков (а заодно сократит транспортное плечо), если США и Европа будут отказываться от российских металлов.

- Энергетический переход создаёт секулярный спрос на алюминий.

Мировой спрос на алюминий, вероятно, будет расти опережающими темпами в следующие несколько лет, поскольку необходимость сократить выбросы парниковых газов способствует распространению электромобилей и уменьшению веса во всех транспортных средствах. К тому же увеличение расходов на инфраструктуру в США и Китае создают долгосрочный спрос в строительном секторе. Сегодня есть все основания говорить о том, что мировой рынок алюминия входит в новую фазу цикла, в рамках которой рост потребления металла может превзойти увеличение предложения, что, безусловно, поддержит цены.

Помимо низкого объёма инвестиций в отрасль, наблюдаемого многие годы, на росте рынка положительно скажется усиление тренда на декарбонизацию. В частности, рынок столкнётся с увеличением себестоимости первичного производства алюминия, в том числе из-за роста стоимости затрат на электроэнергию (уход от дешёвой генерации к чистым, но, в свою очередь, более дорогим источникам энергии). В данной среде «РУСАЛ», как один из крупнейших и наиболее эффективных по издержкам производителей алюминия, имеет наилучшие долгосрочные позиции.

«РУСАЛ» имеет структурные преимущества в издержках по сравнению с основными конкурентами, поскольку почти полностью обеспечивает себя ключевым сырьём для производства (глинозём и бокситы) и имеет доступ к дешёвой российской гидроэнергетике. К тому же, рост производства алюминия после полного ввода в эксплуатацию нового Тайшетского завода сможет поддерживать прибыльность «РУСАЛа» в будущем.

- Девальвация рубля.

Рубль резко укрепился в середине текущего года на фоне рекордного профицита торгового баланса. Впрочем, по нашим прогнозам, ситуация здесь будет меняться не в пользу российской валюты на фоне сокращения экспортных доходов и восстановления объёмов импорта. Ожидаемая девальвация рубля, очевидно, положительно отразится на финансовых показателях российских экспортёров в целом и «РУСАЛа» в частности.

Оценка стоимости

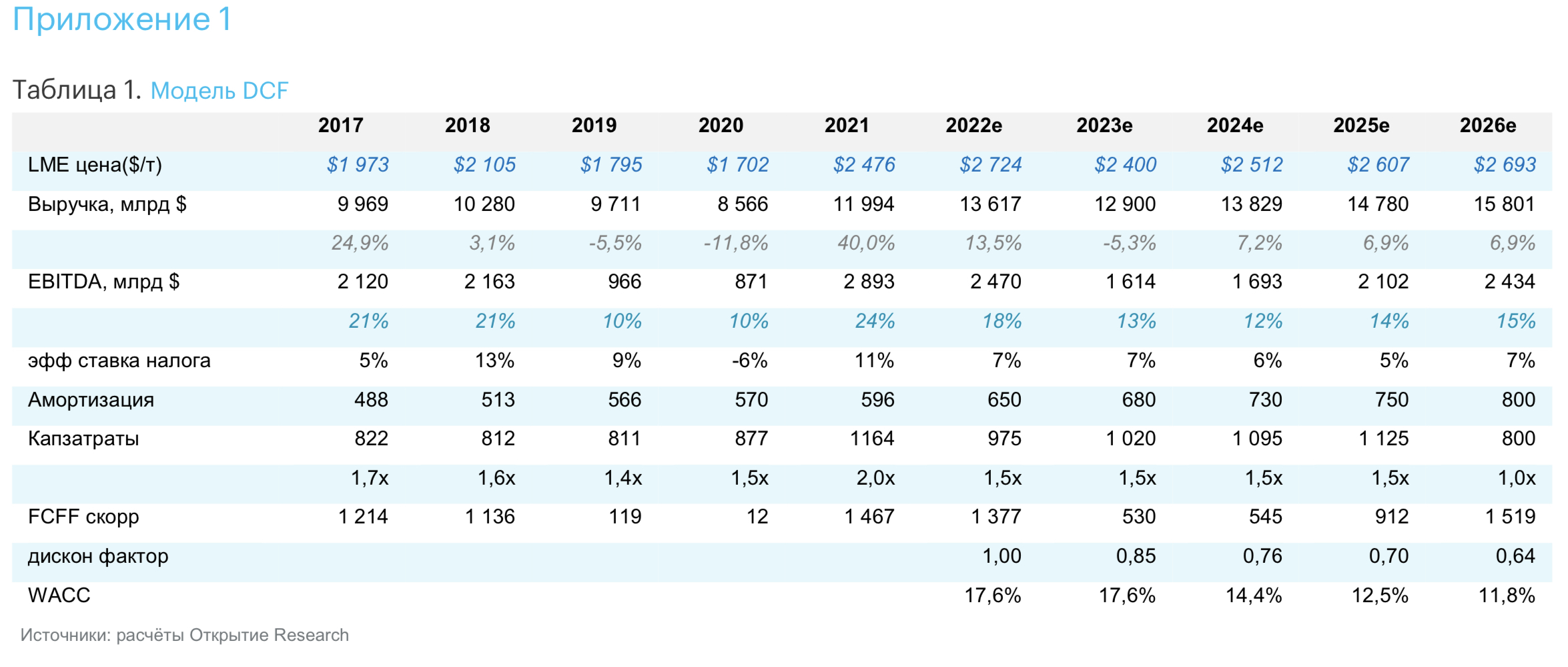

Для определения целевой цены акций «РУСАЛа» мы используем метод дисконтирования денежных потоков (DCF), а также ориентируемся на средний мультипликатор EV/EBITDA среди глобальных производителей алюминия и наш прогнозный показатель EBITDA компании за 2023 г. Мы оцениваем общий вклад данных методов в итоговое значение целевой цены как 50/50. К данной оценке мы добавляем рыночную стоимость 26,4% доли «РУСАЛа» в «Норникеле», скорректированную на дисконт за холдинг.

В результате целевая цена акций «РУСАЛа» на горизонте 12 месяцев получается равной 52 рублям за бумагу (см. Приложение 1), что подразумевает потенциал роста на уровне 30% к текущим котировкам и соответствует рекомендации «ПОКУПАТЬ».

Риски

- Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом, и акции «РУСАЛа» в частности.

- Цены на алюминий в перспективе могут продолжить стагнировать, в результате чего финансовые показатели «РУСАЛа» окажутся хуже наших ожиданий.

- В перспективе также возможно падение цен на палладий (а также платину, никель медь), что приведёт к сокращению EBITDA «Норникеля», и, как следствие, дивидендов, причитающихся на долю «РУСАЛа». Плюс возможен новый виток корпоративного конфликта в ГМК после окончания действующего акционерного соглашения.

- Компания подвержена санкционным рискам, к тому же возможны новые сложности с поставками глинозёма на производственные активы «РУСАЛа».