РУСАЛ - алюминиевый колосс на глиноземных ногах

Обновление от 01.03.2023: инвестиционная идея ПОДТВЕРЖДЕНА

США все-таки ввели 200%-ные пошлины на импорт российского алюминия и изделий из него. Понятно, что такой размер пошлины является по сути запретительным, хотя и оставляет лазейку на случай непредвиденного дефицита металла (в том смысле, что это всего лишь повышенная пошлина, а не запрет на импорт).

Новые пошлины, вступающие в силу с 10 марта 2023 г., на первый взгляд, не очень опасны для «РУСАЛа», основного производителя первичного алюминия в РФ. Доля американского рынка в выручке «РУСАЛа» в 2021 г. составляла всего около 10%, а в 2022 г. она сократилась примерно до 7%-5%. Во всяком случае, акции «РУСАЛа» пока реагируют на информацию довольно сдержанно, умеренным снижением. Да и цены на алюминий умеренно растут, не проявляя признаков опасения дефицита.

Доля российского алюминия в импорте США составляла в прежние годы также около 10%, а в прошлом году, вероятно, меньше. И это только в импорте. С учетом собственного сильного производства алюминия, доля российского алюминия в общем потреблении в США оставалась довольно незначительной. Вводя повышенные пошлины, США не слишком себя наказывают, а скорее удовлетворяют давние просьбы американских производителей алюминия.

Отметим, что импорт в ЕС российского алюминия в 2022 г. заметно вырос, на фоне сокращения собственного производства в условиях подорожавшей электроэнергии. В выручке «РУСАЛа» за первое полугодие 2022 г. экспорт в Европу составил около 40%.

Преимущество «РУСАЛа» заключается в доступе к относительно дешевой энергии ГЭС, что позволяет продвигать продукцию с наименьшим углеродным следом, и при этом выдерживать ценовую конкуренцию.

Но не все так просто. Там все хитрее. Этим же решением президент США ввел 200% пошлины на импорт любой продукции из любой страны, если она произведена с использованием первичного алюминия, выплавленного в России. Вне зависимости от того, сколько использовано такого алюминия (цит.: «любое количество первичного алюминия»). Т.е., пошлины затрагивают и все международные производственные цепочки, в начале которых есть хоть сколько-то первичного алюминия из России, а в конце – любая продукция с содержанием алюминия, ввозимая в США. Эта пошлина вступает в силу с 10 апреля 2023 г. Она может касаться очень широкого перечня продукции, от заготовок из специальных сплавов алюминия, до строительных конструкций или их элементов, а также деталей, готовых агрегатов и механизмов.

Сам текст можно увидеть здесь, а сказанное выше, содержится в пункте 7.

При этом в пункте 9 решение президента США призывает другие страны присоединиться и тоже ввести 200%-ные пошлины на российский алюминий, гарантируя, что в этом случае американская 200%-ная пошлина не будет распространяться на ввозимую из этих стран алюминиевую продукцию.

Получается, что любой производитель алюминиевой продукции с использованием российского первичного алюминия в ЕС, в ЮВА, да даже в Китае, при экспорте своей продукции в США «попадает» на 200% пошлины. Он должен либо платить эти пошлины, либо отказываться от экспорта в США, либо отказываться от использования российского алюминия. При этом, даже если он его не использует, ему придется доказывать это, что создает дополнительные издержки. Производителям проще потребовать от своих правительств также ввести 200%-ные пошлины, чтобы не иметь этой головной боли. Или переориентировать свой экспорт с Америки куда-то еще. Еще вопрос, что он выберет.

Оценить сейчас емкость по российскому алюминию тех глобальных производственных цепочек, которые в конце пути замыкаются на рынке США, довольно проблематично. Как и спрогнозировать действия их участников в новых условиях. Может статься, что потери «РУСАЛа» окажутся выше 10%, а в худшем сценарии к лету могут достигнуть 15%-20%.

Мы сохраняем рейтинг акций «РУСАЛа» на уровне «Покупать» с целевой ценой 47,7 руб., поскольку для пересмотра целевой цены пока нет достаточных оснований. Но будем следить за развитием ситуации и ждать годовой отчетности.

Исходная идея:

Несмотря на консервативный подход к оценке перспектив и рисков компании, мы видим потенциал для роста акций ОК «РУСАЛ». Компании удалось решить проблему обеспечения заводов сырьем, при этом сохранив операционную рентабельность. Возвращение «РУСАЛа» в санкционные списки нам представляется маловероятным, как и введение ограничений против его продукции на ключевых для компании рынках. Одним из основных рисков остается неопределенность относительно дальнейшей судьбы акционерного соглашения «Норникеля».

Мы присваиваем акциям ОК «РУСАЛ» рейтинг «Покупать» с целевой ценой 47, 68 руб. На Мосбирже и с целевой ценой 5, 01 HKD на Гонконгской бирже. Апсайд на горизонте 12 мес. Составляет 33, 5.

ОК «РУСАЛ» — ведущая компания мировой алюминиевой отрасли, третий по величине производитель первичного алюминия в мире и первый за пределами Китая с долей рынка около 6%.

Стратегия «РУСАЛа» нацелена на то, чтобы стать крупнейшим поставщиком алюминия с самым низким углеродным следом, что обеспечивает компании сильные позиции в условиях энергоперехода и декарбонизации мировой экономики.

Результаты 1П 2022 выглядят неплохо. «РУСАЛ» сохранил объемы производства алюминия на уровне 1, 9 млн тонн. Хотя объемы продаж сократились г/г на 11, 9%, до 1, 7 млн тонн, высокие цены реализации обеспечили рост выручки г/г на 31, 3%, до $ 7, 15 млрд. Скорректированная EBITDA увеличилась г/г на 37, 4%, до $ 1, 81 млрд, а нормализованная чистая прибыль (с учетом доходов от «Норникеля») — на 11, 3%, до $ 2, 01 млрд.

«РУСАЛ» возобновил выплату дивидендов, после большого перерыва выплатив промежуточные дивиденды за 1П 2022, по $ 0, 02 на акцию. Однако уверенности относительно стабильности последующих выплат пока нет.

«РУСАЛ» успешно меняет логистику поставок сырья и продукции. Ограничения доступа к глинозему удалось преодолеть за счет роста поставок из Китая. Сократились объемы продаж алюминия в Америку, но в то же время выросли продажи в Европе и в Азии.

Основой устойчивости «РУСАЛа» остаются доступ к дешевой электроэнергии в России и доходы от владения блокирующим пакетом акций «Норникеля».

Ключевыми рисками для «РУСАЛа» мы видим высокую зависимость результатов компании от зарубежных поставок сырья, от относительной динамики цен на сырье и продукцию, а также возможное снижение доходов, получаемых за счет владения долей в «Норникеле», после окончания срока действия акционерного соглашения.

По нашему мнению, акции ОК «РУСАЛ» недооценены на 33, 5% по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2022 и 2023 гг. С учетом странового дисконта.

Акции на фондовом рынке

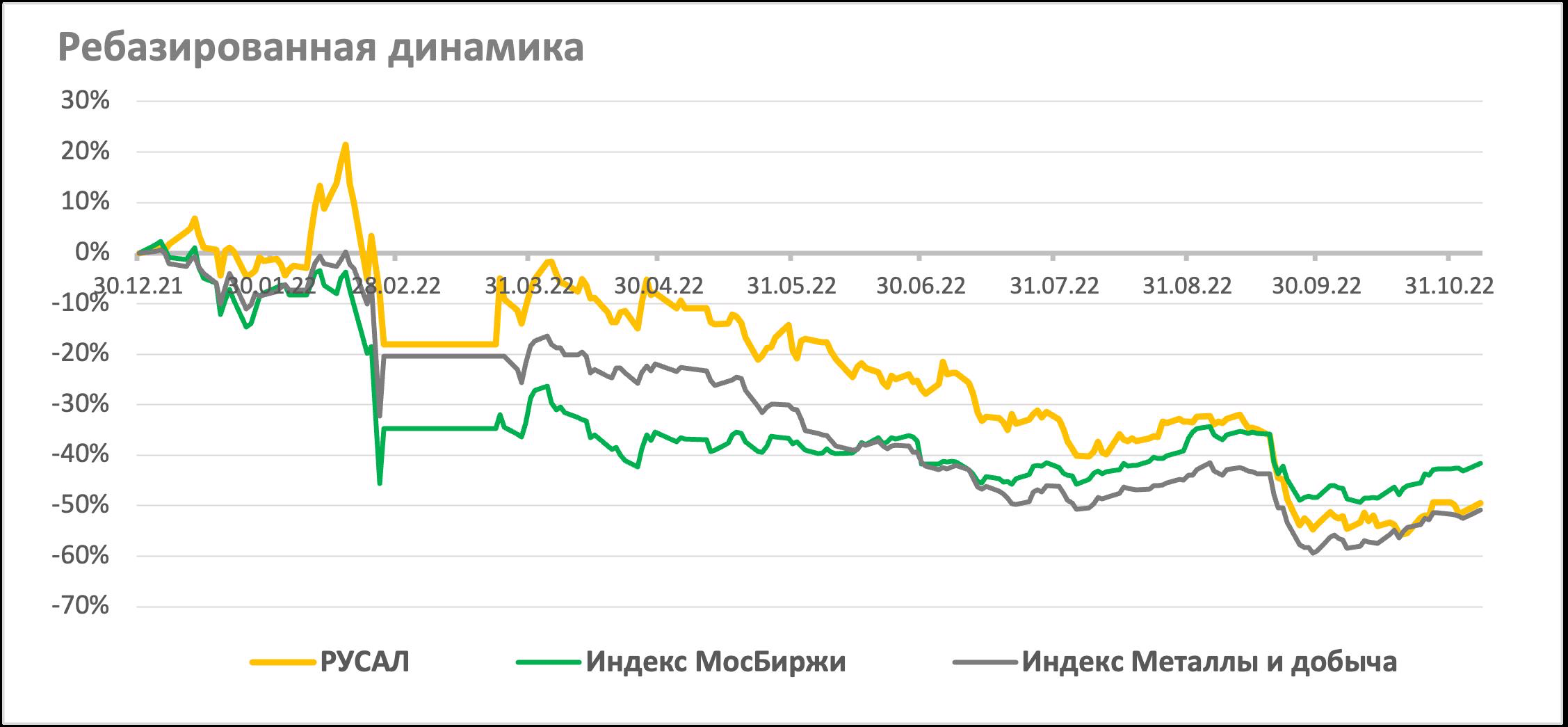

Динамика акций ОК «РУСАЛ» в 2022 г. Близка к динамике отраслевого индекса и отстает от рынка в целом. С начала года стоимость акций «РУСАЛа» снизилась на 49, 5%. За этот период отраслевой индекс МосБиржи «Металлы и добыча» опустился на 50, 8%, в то время как сводный индекс МосБиржи потерял 41, 7% (по состоянию на закрытие рынка 07. 11. 2022 г. ).

Технический анализ

На недельном графике котировки акций «РУСАЛа» на Московской бирже остаются в нисходящем тренде. Поддержка расположена в районе чуть выше 30 руб. Ближайшее сопротивление — в зоне 42, 0–42, 5 руб.

На месячном графике котировок акций «РУСАЛа» на Гонконгской бирже мы видим, что в результате последних событий они вернулись в пределы долгосрочного бокового коридора. Не дойдя до его нижней границы, они демонстрируют признаки разворота, имея в качестве цели локальный уровень сопротивления в районе около 5 HKD.