Самолет - у шортистов деньги отберет

Драйверы

ГК Самолет: снижаем таргет, но сохраняем рекомендацию «покупать»

- Неоднозначные финансовые результаты по итогам первого полугодия 2024-го.

Темпы роста выручки девелопера ускорились (до +69% г/г) на фоне повышенного спроса со стороны населения перед завершением программы льготной ипотеки. Однако чистая прибыль упала почти вдвое в годовом выражении (до 4,7 млрд руб.) в результате активного роста процентных расходов и увеличения затрат на рекламу и коммерческий персонал.

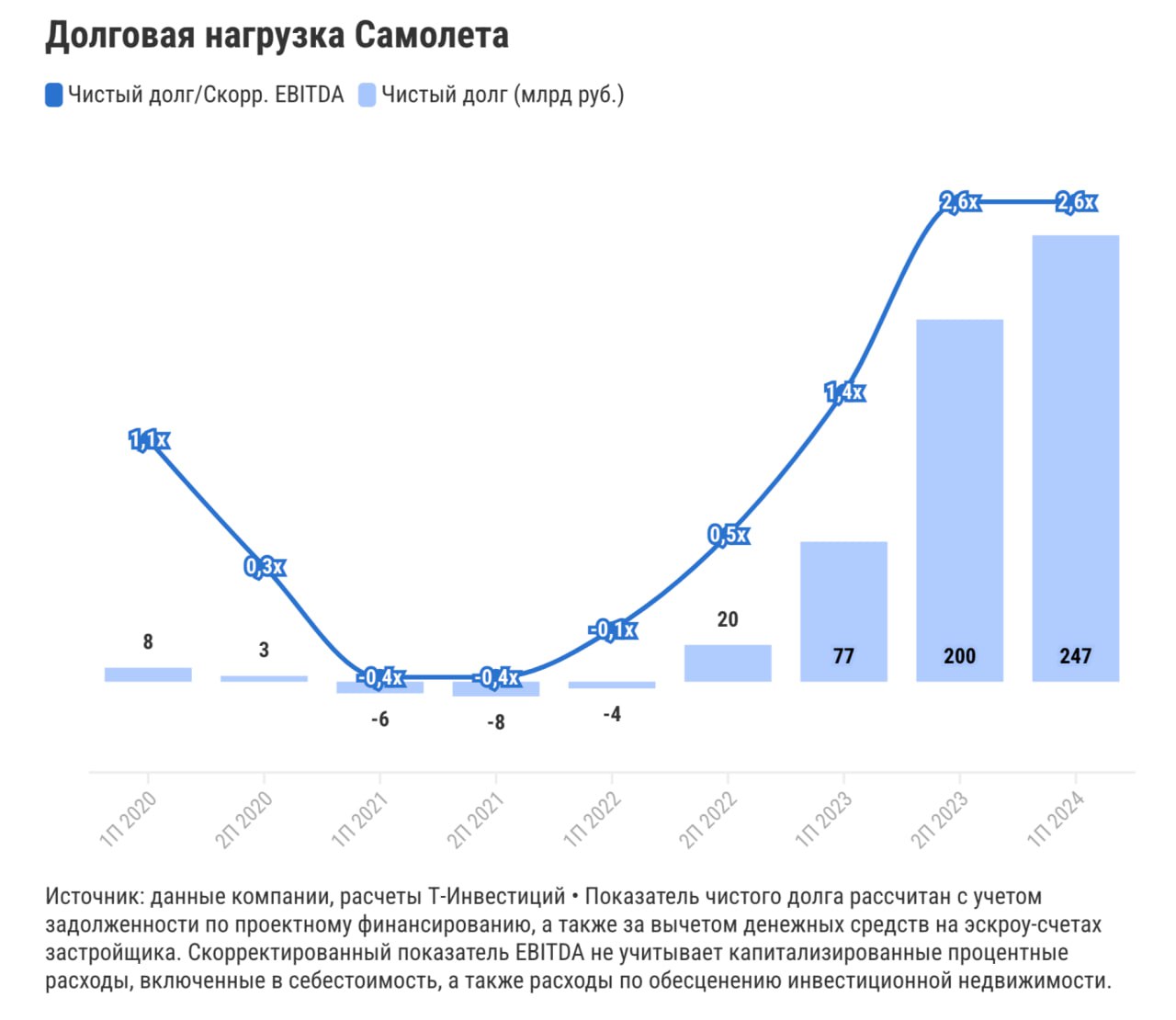

- Долговая нагрузка на повышенном уровне.

Чистый долг/скорректированная EBITDA сохраняется на уровне 2,6х — это выше среднего по строительной отрасли. С начала года компания нарастила кредитный портфель за счет привлечения проектного финансирования для запуска новых проектов, но вместе с этим пропорционально вырос и показатель EBITDA за последние 12 месяцев (+23%).

- Локальный пик продаж пройден.

По нашим оценкам, это произошло еще в четвертом квартале 2023-го. Во втором же полугодии 2024-го компанию ожидает сокращение объемов реализованной недвижимости в годовом выражении на фоне аномально высокой активности на рынке за последний год и сохранения жесткой денежно-кредитной политики Банка России.

- Переход на новую бизнес-модель.

Новая модель ориентирована на повышение маржинальности и эффективности бизнеса, а также на снижение долговой нагрузки. Финансовый директор застройщика указала, что целевым показателем долговой нагрузки для группы в рамках новой модели является значение менее 2х. С этой целью девелопер уже начал продавать некоторые участки из своего земельного банка. Переход на новую бизнес-модель должен позволить Самолету успешно пройти через фазу сжатия спроса на рынке недвижимости.

- Развитие новых бизнес-направлений.

В конце июля сервис квартирных решений Самолет Плюс, мажоритарным акционером которого является ГК Самолет, привлек 825 млн рублей в ходе pre-IPO. По итогам размещения капитализация компании составила 21,2 млрд рублей.

- Рыночная недооценка.

После мощной коррекции акции Самолета торгуются по мультипликаторам EV/EBITDA и P/E за последние 12 месяцев на уровне 4,1x и 5,4x соответственно. Мы находим такие уровни привлекательными, так как они предполагают недооценку бумаг в размере 40% относительно средних исторических мультипликаторов. При этом акции компании торгуются с премией 8% к среднему по индустрии мультипликатору. На наш взгляд, эта премия обусловлена более высокими перспективами роста выручки девелопера с учетом текущего портфеля проектов.

Мы сохраняем идею на покупку акций Самолета, однако снижаем таргет до 3 200 рублей за акцию. Потенциал роста на горизонте года — около 70%.