Сбер - эко система!

Тек. доходность

Могу заработать

Народный рейтинг

Аналитикам ГПБ нравятся акции Сбера. Посчитали, что Сбер торгуется с самым низким форвардным коэффициентом P/E среди международных аналогов, а рентабельность капитала и дивиденды - одни из самых высоких в отрасли. С начала года акции Сбера выросли на 13%

Закрыта по тайм-ауту

-57.01 %

О компании

Сбербанк России, основанный указом императора Николая I в 1841 году — это крупнейший финансовый конгломерат в России, а также в Центральной и Восточной Европе. Обновленное название — Сбер — компания получила в 2020 году.

Сбер предоставляет услуги в розничном и корпоративном банкинге: различные виды кредитования, лизинга и финансирования, документарные операции и депозитные услуги, выпуск кредитных карт и предоставление банковских ячеек, потребительские кредиты и зарплатные проекты, управление активами и брокерские услуги и т.д.

В рамках стратегии Сбера по его трансформации в технологическую компанию, трехзначными темпами растет доля небанковских услуг — e-grocery, такси и каршеринг, телеком, страхование, медицина и другие.

Региональная сеть Сбера состоит из 11 территориальных банков с примерно 14,1 тыс. подразделений по всей России. Международное присутствие представлено дочерними банками в Казахстане, Беларуси, в странах Центральной Европы, включая Германию и Швейцарию, а также в Индии и Китае.

Сбер имеет кредитный рейтинг AAA(RU) от рейтингового агентства «АКРА» и «Эксперт РА»; а также Ваа3 от агентства Moody`s и ВВВ от Fitch. Другими словами, ведущие рейтинговые агентства мира оценивают надежность Сбера на одном уровне с надежностью Российской Федерации.

Структура акционеров

Контрольный пакет обыкновенных акций Сбера находится в собственности Минфина РФ — ему принадлежит 50% +1 акция. По этой причине у банка значительно больше возможностей для развития по сравнению с его частными аналогами, не имеющих поддержки со стороны правительства. Остальные акции распределены между институциональными нерезидентами — 44,37%, российскими компаниями — 1,92% и частными инвесторами — 3,71%.

Сферы деятельности и операционные показатели

С момента мирового финансового кризиса 2008-2009 годов Банк России сокращает количество банков в стране, повышая качество услуг банковского сектора. Причин для этого хватает: за прошедшие годы десятки частных банков отметились размещением средств в высокорисковых или аффилированных с учредителями активах, недостаточностью капитала, невыполнением обязательств перед вкладчиками, а также отмыванием и выводом денег за границу и другими незаконными операциями.

В итоге с 2009 по 2020 год количество банков уменьшилось на 58%, а их клиенты перешли в основном в Сбер и другие банки с государственным участием. До Минфина, Банк России владел 50%+1 пакетом акций Сбера, поэтому за счет протекционистской политики ЦБ РФ, доступа к дешевому фондированию и высокой эффективности управления, Сбер активно развивался на фоне очистки банковской системы в последнее десятилетие.

В итоге с 2009 года активы Сбера выросли с ₽7,1 трлн до ₽37,5 трлн по итогам 1 квартала 2021 года (CAGR 16,33%), капитал увеличился с ₽1,318 трлн до ₽5,254 трлн (CAGR 13,4%), а чистая прибыль возросла более чем в 43 раза, с ₽21,7 млрд в 2009 году до ₽945,3 млрд за последние 12 месяцев (CAGR 40,93%).

Сбер занимает 32,3% рынка корпоративного кредитования и 42,3% розничного кредитования в России. Более 23% депозитных средств юридических лиц и почти половины населения страны хранятся в Сбере.

По состоянию на 31 марта 2021 число активных частных клиентов Сбера преодолело знаковую отметку в 100 млн человек, что составляет почти 70% от общей численности населения страны. Количество корпоративных клиентов превысило 2,8 млн, — это означает, что каждая вторая компания в России имеет счет в Сбере.

Кроме банкинга, Сбер развивает экосистему продуктов и услуг. Единая система входа SberID, которая дает доступ к 128 различным сервисам, используется более чем 13 млн клиентов, а количество подписчиков пакета услуг СберПрайм приблизилось к миллиону клиентов.

Стратегия развития

По состоянию на 31 марта 2021 года, большую часть валового дохода и всю прибыль генерирует банковский, платежный и страховой бизнес Сбера. В развитие нефинансовых сервисов Сбер инвестировал около 148 млрд рублей, доход от которых растет трехзначными темпами и в 1 квартале 2021 году достиг 33,6 млрд рублей (+295% г/г). Сегодня их доля в структуре общего операционного дохода Сбера незначительна и составляет ~5,7%, однако это почти в 3,5 раза больше, чем год назад (1,67%).

Стратегия развития Сбера предусматривает увеличение к 2030 году доли дохода от нефинансовых сервисов до 30% и завершение трансформации в технологическую IT и финтех-компанию. Более того, в качестве промежуточных целей Сбер намерен не позднее 2023 года войти в тройку ведущих игроков на российском рынке электронной коммерции с товарооборотом (GMV) ~₽500 млрд; на 30% увеличить портфель ипотечного кредитования и на 60% — объем активов под управлением и много других целей, включая ROE > 17% и 50%-процентный коэффициент выплаты дивидендов.

Доходы и рентабельность

Несмотря на пандемию у Сбербанка был успешный 2020 год. Операционный доход до резервов увеличился на 8,4% — до ₽2,193 трлн, чистые процентные доходы достигли рекордных ₽1,608 трлн, увеличившись на 13,6% г/г, а чистая прибыль составила ₽760,3 млрд, снизившись на 10% по отношению к 2019 году.

Однако показатель чистой прибыли был занижен за счет создания рекордных резервов под кредитные убытки в размере ₽412 млрд рублей, что на 345% больше, чем в 2019 году (₽92,6 млрд). Если нормализовать резервы под среднестатистические ~ ₽100 млрд, то можно считать, что прибыль Сбера превысила триллион рублей.

Рентабельность собственного капитала составила 16,1%, коэффициент достаточности базового капитала 1 уровня — 13,8%, а совокупный кредитный портфель достиг ₽25 трлн, увеличившись на 15% г/г.

В 1 квартале 2021 года Сбер продолжил рост, увеличив операционный доход до резервов на 16,1% г/г — до ₽589,2 млрд, и отчитавшись о росте чистой прибыли на 153% г/г — до ₽304,5 млрд. При этом банк дополнительно нарастил резервы под кредитные убытки на дополнительные ₽44,2 млрд.

Рентабельность собственного капитала выросла до 24,3%, коэффициент достаточности базового капитала 1 уровня составил 14,3% и значительно превышает целевой уровень, а кредитный портфель достиг ₽25,5 трлн, увеличившись на 2% в течение первого квартала.

Оценка

С учетом сильных результатов за 1 квартал 2021 года, сохраняющегося импульса роста ВВП и базовой процентной ставки, можно ожидать увеличения чистой прибыли Сбера до ₽1 250 млрд. На фоне восстановления занятости и доходов населения, можно ожидать роспуска части резервов в текущем году, что может дополнительно увеличить показатель чистой прибыли.

Исходя из этого прогноза, Сбер торгуется с форвардным Р/Е 5,63х. С учетом активного развития нефинансовых сервисов компании, оценка Сбера находится на очень привлекательном уровне.

Дивиденды

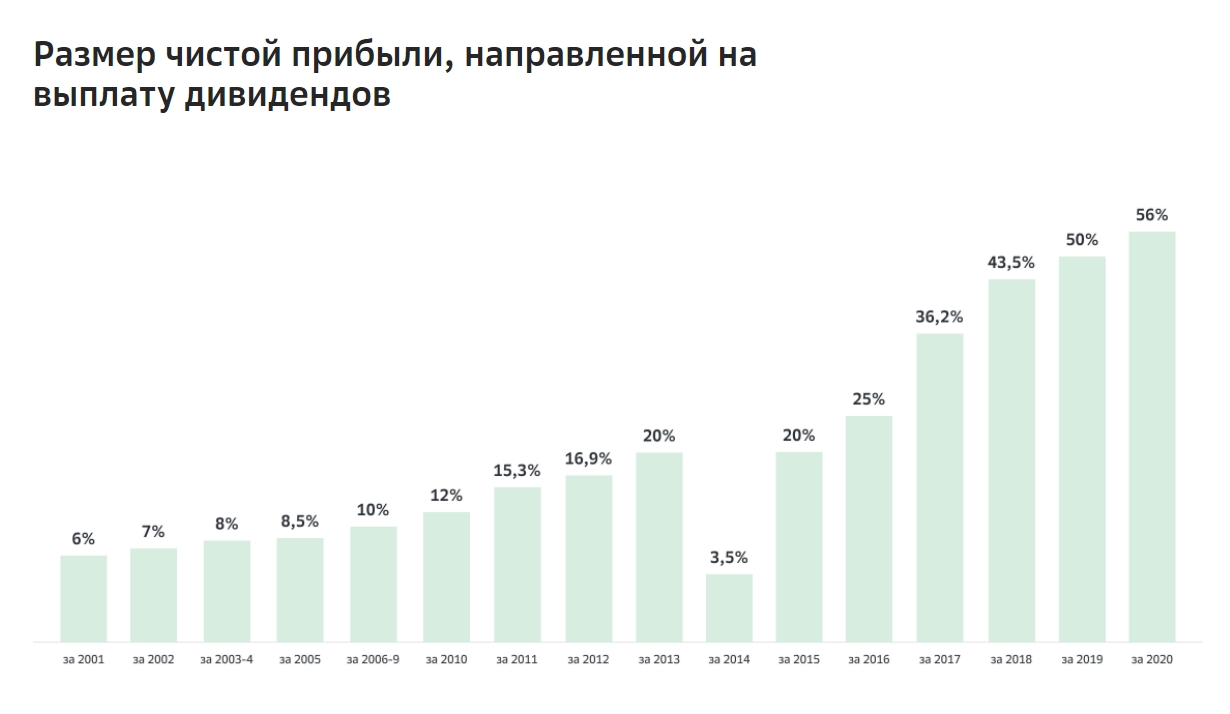

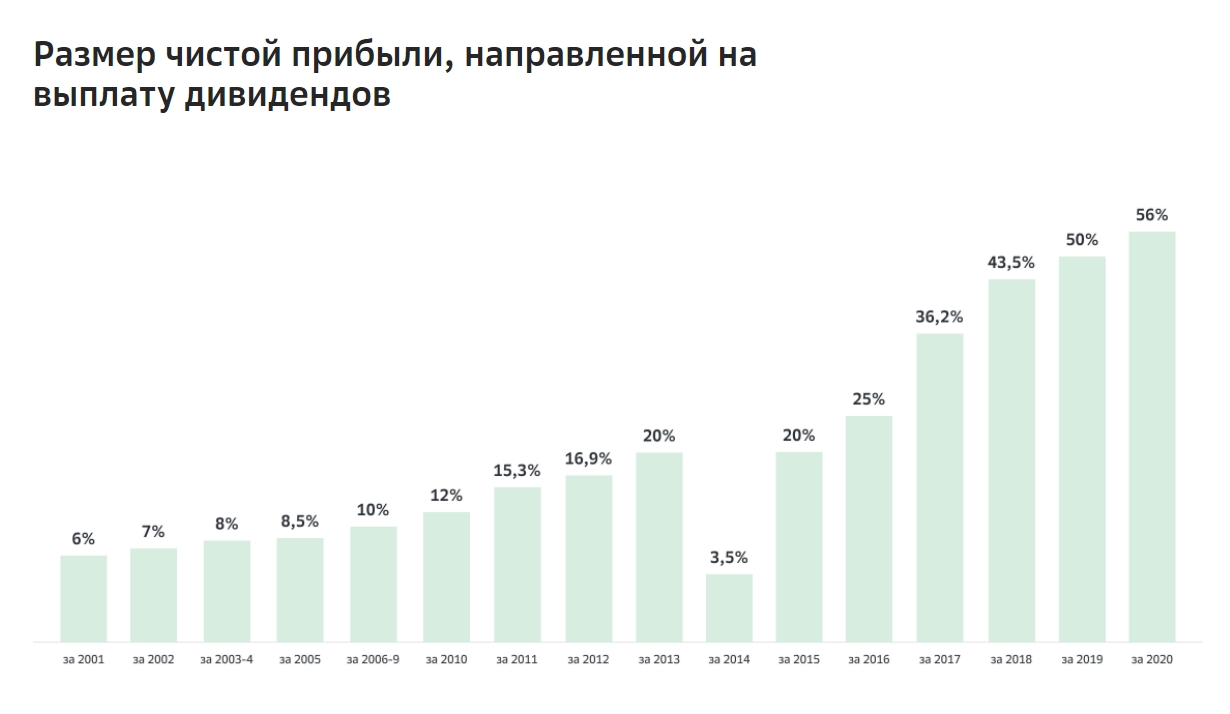

Огромным фактором привлекательности Сбера является его дивидендная политика, предусматривающая выплату дивидендов в размере 50% от чистой прибыли по МСФО.

Недавно банк выплатил рекордные ₽422,4 млрд дивидендов за 2020 год (₽18,7 на акцию). Благодаря сильным результатам в последнем квартале и прогнозу прибыли за 2021 год, а также возможному роспуску части резервов, сформированных под возможные кредитные убытки, дивидендные выплаты могут значительно вырасти по итогам 2021 года.

Риски

В числе наиболее вероятных рисков компании — падение темпов роста экономики, от которых остро зависит вся банковская отрасль. Темпы роста ВВП в России значительно меньше, чем в других развивающихся и развитых странах. Такая слабая тенденция закономерно сказывается на платежеспособности населения. Это может негативно сказаться на операционной деятельности сектора.

Очередное падение цен на экспортируемые сырьевые товары, рост инфляции и новые санкции могут оказать дополнительное давление на банковскую отрасль.

Вывод

Акции Сбера торгуются с самым низким форвардным коэффициентом P/E среди международных аналогов, а рентабельность его капитала и дивидендная доходность акций являются одними из самых высоких в отрасли.

Компания пользуется поддержкой правительства России, это облегчает деятельность и развитие бизнеса. Обладая клиентской базой из почти 70% населения страны, Сбер обладает уникальной возможностью для перекрестных продаж различных продуктов, сервисов и услуг, что в конечном счете приведет к росту прибыли, дивидендов и капитализации группы.

Исходя из прогнозируемой чистой прибыли за 2021 год, целевая цена обыкновенных акций Сбера на горизонте 12 месяцев составляет ₽400, потенциал роста — 31% без учета дивидендов.

Цена открытия

30 июня 2021

305.69 RUB

-57.01%

Цена закрытия

05 июля 2022

131.43 RUB

Инвесторы говорят

Отзывы наших пользователей