Сбер - всем ребятам пример

Тек. доходность

Могу заработать

Народный рейтинг

По динамике за год и за последний месяц акции Сбера растут, но пока чувствуют себя хуже рынка. Аналитиков Финам это не смущает, предлагают покупать. Им нравится и обычка, и преф. Ждут в 2021 дивидендную доходность 6% по обеим акциям.

Закрыта (целевая цена достигнута)

36.55 %

Обновление от 05.10.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Акции "Сбера" в 2021 году движутся примерно на уровне широкого рынка и заметно отстают от других представителей сектора. Так, обыкновенные акции банка с начала года "поправились" на 30%, привилегированные – на 35%. При этом, к примеру, бумаги ВТБ подорожали почти на 40%, Банка "Санкт-Петербург" – на 50%, а стоимость расписок TCS Group, головной компании банка "Тинькофф", и вовсе взлетела почти в три раза.

Учитывая положение "Сбера" в отрасли, такое отставание, на наш взгляд, было не оправданным, и сильная динамика акций банка в последние дни фактически является догоняющим ростом. Драйвером могло стать общее существенное улучшение конъюнктуры на российском фондовом рынке благодаря ралли цен энергоресурсов, и "Сбер", будучи одним из лидеров рынка, выиграл в результате этого. Кроме того, позитивный вклад могли внести ожидания сильных финансовых результатов за сентябрь и 9 месяцев по РСБУ, которые будут опубликованы 7 октября, а также технический фактор: в конце прошлой недели обыкновенные акции "Сбера" вышли наверх из бокового канала, в котором они находились с середины августа, и это придало им дополнительный импульс.

Что касается дальнейших перспектив акций "Сбера", то говорить о достижении 400 руб. по "обычке", по-моему, пока преждевременно. После выхода вверх из горизонтально канала и отработки фигуры данные бумаги выглядят локально перепроданными, и в краткосрочной перспективе вероятна их консолидация или даже коррекция в район 340-345 руб. Тем не менее фундаментально акции банка по-прежнему выглядят недорогими, и в среднесрочной перспективе можно ожидать продолжения их позитивной переоценки.

Преимуществом "Сбера" является самая развитая экосистема в секторе, его бизнес имеет высокую степень цифровизации, что позволяет сохранять лояльность клиентов, создает новые возможности для роста и поддерживает рентабельность. И мы рассчитываем, что благодаря устойчивому финансовому положению и высокой эффективности бизнеса банк больше других выиграет от экономического восстановления страны после кризиса. Надо также отметить прозрачную дивидендную политику "Сбера", предусматривающую дивидендные выплаты в размере 50% прибыли. Дивидендная доходность акций банка является одной из самых высоких среди мировых кредиторов.

Наша оценка справедливой стоимости обыкновенных акций "Сбера" на конец 2021 г. составляет 379,1 руб., привилегированных – 341,2 руб. Рекомендации по акциям обоих типов – "Покупать".

Обновление от 28.07.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

"Сбер" представил достаточно сильный финансовый отчет за 2 квартал 2021 г., подтвердивший наши ожидания, что банк является одним из главных бенефициаров экономического восстановления в России после прошлогоднего спада.

Чистая прибыль "Сбера" в апреле-июне выросла на 95,1% в годовом выражении до 325,3 млрд руб., уверенно превысив консенсус-прогноз на уровне 301 млрд руб. А по итогам 1 полугодия в целом прибыль подскочила в 2,2 раза до 629,8 млрд руб., при этом рентабельность собственного капитала (ROE) составила значительные 25,3%.

Хороший результат был обусловлен позитивной динамикой показателей по всем основным направлениям деятельности, кроме того, стабилизация качества кредитного портфеля позволила банку резко сократить расходы на кредитный риск.

Чистый процентный доход во 2 квартале повысился на 10,3% в годовом выражении до 439,5 млрд руб. благодаря росту объемов кредитования, при умеренном уменьшении чистой процентной маржи (на 40 базисных пунктов до 5,2%). При этом чистый комиссионный доход подскочил на 30,9% до 157,1 млрд руб. благодаря высокой транзакционной активности клиентов.

Помимо этого, значительный рост здесь также был обусловлен низкой базой аналогичного периода прошлого года, когда из-за пандемии коронавируса в стране были введены строгие ограничительные меры.

Хорошие результаты "Сбера" во 2 квартале позволили руководству банка улучшить прогнозы по большинству основных показателей бизнеса на весь 2021 г. Показатель ROE в нынешнем году, как теперь ожидается, составит свыше 22% против прежней оценки в более 20%. А прогноз стоимости риска был понижен до 0,7-0,9% с 1%. Кроме того, "Сбер" рассчитывает в 2021 г. увеличить кредиты населению на 18-20% (прежний прогноз предполагал их рост на 16-18%), корпоративные кредиты – на 6-8% (прежний прогноз – рост на 9-10%). Что касается чистой процентной маржи, то в "Сбере" теперь ожидают ее на уровне 5,2%, тогда как ранее предполагалось снижение на 0,5 п. п. от показателя прошлого года, равного 5,5%. Банк также уточнил прогноз по росту чистых комиссионных доходов до свыше 10% с примерно 10% ранее. Прогноз по росту операционных расходов на этот год был сохранен на уровне 12-15%.

Мы подтверждаем целевую цену по обыкновенным акциям "Сбера" на конец 2021 г. на уровне 379,1 руб. (апсайд 24,8%), по привилегированным – 341,2 руб. (апсайд 19,9%). Рекомендация по обоим типам акций также остается прежней – "Покупать".

Обновление от 08.07.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

"Сбер", ведущий российский кредитор, представил финпоказатели за июнь и 1 полугодие 2021 года по РСБУ. Чистая прибыль банка в прошлом месяце составила 106,8 млрд руб., а по итогам января-июня в целом она подскочила в 1,8 раза в годовом выражении до 594,8 млрд руб., при этом рентабельность капитала достигла 24,7%, активов – 3,5%.

Чистый процентный доход "Сбера" за первые шесть месяцев нынешнего года вырос на 11,7% до 767,4 млрд руб. на фоне увеличения кредитования и объема портфеля ценных бумаг, чистый комиссионный доход – на 19,1% до 271 млрд руб. Операционные расходы поднялись на 9,2% до 314,1 млрд руб., причем значительная часть прироста объясняется низкой базой аналогичного периода 2020 г. Коэффициент эффективности (Cost/Income) составил 28%, практически не изменившись за год. Существенную поддержку прибыли оказало резкое снижение расходов на кредитный риск – до 71,8 млрд руб. в отчетном периоде с 342,2 млрд руб. годом ранее.

Активы "Сбера" в январе-июне выросли на 5,4% до 34,88 трлн руб. Розничный кредитный портфель поднялся на 11,7% до 9,46 трлн руб., в том числе в июне частным лицам было выдано займов на 526 млрд руб. Главным драйвером роста здесь остается ипотека, доля которой в портфеле превысила 59%. Объем корпоративного кредитного портфеля увеличился на 1,3% до 15,67 трлн руб., в том числе в прошлом месяце корпоративным клиентам было выдано 1,3 трлн руб. – это наибольший месячный объем с начала года. Доля просроченной задолженности в общем кредитном портфеле составила 3,2%, увеличившись за месяц на 0,07 п. п.

Результаты "Сбера" за 1 полугодие по РСБУ мы оцениваем как весьма уверенные. Банк показал неплохой рост по основным направлениям деятельности, чему в большой степени поспособствовали хорошие показатели розничного сегмента при достаточно стабильном качестве кредитного портфеля. Дополнительную поддержку прибыли оказало продолжающееся снижение объемов резервирования на возможные потери по кредитам. При этом мы рассчитываем, что финансовый отчет банка за 2 квартал и 1 полугодие по МСФО, который выйдет 29 июля, также окажется сильным.

Наша целевая цена по обыкновенным акциям "Сбера" на конец текущего года составляет 379,1 руб., по привилегированным – 341,2 руб. Рекомендация по обоим типам акций – "Покупать".

Обновление от 24.05.2021: инвестиционная идея подтверждена, целевая цена ПОВЫШЕНА

"Сбер" является крупнейшим банком в России, на него приходится свыше трети всех активов банковской системы страны.

Мы рекомендуем "Покупать" бумаги "Сбера" с целевой ценой на конец 2021 г. 379,1 руб. по обыкновенным акциям и 341,2 руб. - по привилегированным. Потенциал роста составляет 25,3% и 21,8% соответственно. "Сбер" обладает самой развитой экосистемой в секторе, его бизнес имеет высокую степень цифровизации, что позволяет сохранять лояльность клиентов, дает новые возможности роста и поддерживает рентабельность.

- Отчетность "Сбера" за 1 квартал 2021 г. по МСФО оказалась сильной. Банк показал хорошую динамику процентных и комиссионных доходов, резко увеличил чистую прибыль. Благодаря устойчивому финансовому положению и высокой эффективности бизнеса "Сбер" должен стать одним из главных бенефициаров экономического восстановления страны после кризиса.

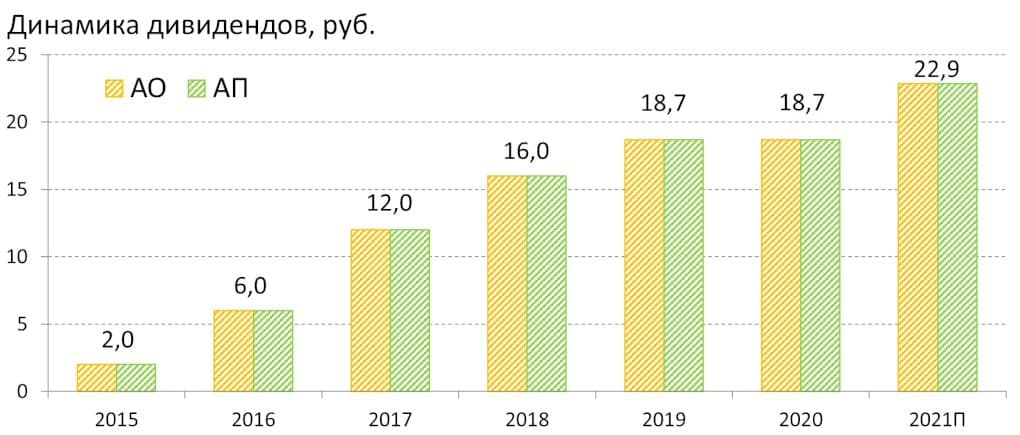

- "Сбер" выплачивает дивиденды в объеме 50% прибыли по МСФО. Наш прогноз по дивиденду 2021П - 22,9 руб. на акцию каждого типа. Дивидендная доходность может составить 7,6% по "обычке" и 8,2% по "префам".

Финансовый отчет "Сбера" за 1 квартал 2021 г. оказался достаточно сильным и подтвердил наш тезис о том, что банк станет одним из главных бенефициаров экономического восстановления в РФ после прошлогоднего спада. Чистая прибыль 2Сбера" в январе - марте взлетела на 152,7% в годовом выражении, до 304,5 млрд руб., уверенно превысив консенсус-прогноз на уровне 255 млрд руб. При этом рентабельность собственного капитала (ROE) по итогам квартала составила значительные 24,3%. Хороший результат обусловлен позитивной динамикой показателей по всем основным направлениям деятельности, кроме того, стабилизация качества кредитного портфеля позволила резко сократить расходы на кредитный риск.

В целом можно отметить, что отчетность "Сбера" за I квартал 2021 г. выглядит весьма уверенно, без каких-то явных слабых мест. Благодаря снижению стоимости фондирования до рекордного минимума "Сберу" удается удерживать на относительно высоком уровне чистую процентную маржу, несмотря на общий достаточно низкий уровень ставок в экономике. Неплохую динамику демонстрирует комиссионный доход. Кроме того, после некоторого роста в IV квартале 2020 г. возобновилось быстрое снижение объемов отчислений в резерв под обесценение кредитного портфеля.

Дивиденды

В 2020 г. "Сбер" принял дивидендную политику на ближайшие 3 года, предполагающую уровень дивидендных выплат в размере 50% от чистой прибыли по МСФО. При этом ключевым условием для такого высокого коэффициента выплат является поддержание достаточности базового капитала на уровне не менее 12,5%.

В апреле акционеры "Сбера" по итогам своего годового собрания утвердили дивиденды за 2020 г. в размере 18,7 руб. на акцию каждого типа (дата закрытия реестра для получения дивидендов прошла 12 мая). Таким образом, всего на дивиденды за прошлый год будет направлено 422,4 млрд руб., или 55,9% чистой прибыли по МСФО.

Согласно нашим расчетам, основанным на прогнозах прибыли "Сбера" за 2021 г. и предположении о коэффициенте дивидендных выплат на уровне 50%, дивиденды банка по итогам нынешнего года могут возрасти до 22,85 руб. на акцию каждого типа. При этом дивидендная доходность может составить 7,6% по обыкновенным акциям и 8,2% по привилегированным. Это одни из самых высоких показателей не только среди российских, но и мировых кредиторов.

Оценка

Мы оценили "Сбер" сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 г. Наша итоговая оценка справедливой стоимости банка определяется как среднее арифметическое оценок по мультипликаторам P/E и P/B. Целевое соотношение стоимости привилегированных акций к обыкновенным принималось равным 0,9, что в целом соответствует спреду между ценами привилегированных и обыкновенных акций за последние несколько лет.

Наша оценка справедливой стоимости "Сбера" на конец текущего года составляет 8 524 млрд руб., или 379,1 руб. на обыкновенную акцию и 341,2 руб. на привилегированную акцию. Потенциал роста для обыкновенных акций составляет 25,3%, для привилегированных - 21,8%. Рекомендация по обоим типам акций - "Покупать".

Техническая картина

С точки зрения технического анализа на дневном графике обыкновенные акции "Сбера" консолидируются вблизи нижней границы локального восходящего канала. Ожидаем формирования отскока к верхней границе фигуры, в район 325 руб.

Привилегированные акции "Сбера" опустились к линии среднесрочного восходящего тренда, где нашли поддержку. Ожидаем формирования отскока с ближайшей целью на отметке 295 руб., с закрытием дивидендного "гэпа" от 11 мая.

Обновление от 26.04.2021: инвестиционная идея и целевая цена ПОДТВЕРЖДЕНЫ

Акционеры Сбера по итогам годового собрания акционеров, как и ожидалось, утвердили дивиденды за 2020 г. в размере 18,7 руб. на акцию каждого типа. Дата закрытия реестра для получения дивидендов – 12 мая. Таким образом, всего на дивиденды будет направлено 422,4 млрд руб., или 55,9% чистой прибыли прошлого года по МСФО. Отметим, что дивидендная доходность акций Сбера составляет 6,4% по "обычке" и 6,7% по "префам" и является одной из самых высоких среди не только российских, но и мировых кредиторов.

Что касается будущих дивидендов, то по итогам 2021 г. они вполне могут стать рекордными. По нашим оценкам, чистая прибыль Сбера в нынешнем году увеличится почти на 15%, до 872 млрд руб. Если предположить, что на дивиденды будет направлено 50% прибыли, как записано в дивидендной политике, дивиденд за этот год может составить 19,3 руб. на акцию каждого типа. При этом мы планируем скорректировать наши прогнозы финпоказателей Сбера после публикации банком отчетности по МСФО за 1-й квартал 2021 г., намеченной на 29 апреля.

В настоящий момент наша целевая цена по обыкновенным акциям Сбера на горизонте 12 месяцев составляет 326,9 руб., по привилегированным – 294,2 руб. Рекомендация по обоим типам акций – "Покупать".

Исходная идея:

Сбер - крупнейший банк в России. На него приходится свыше трети всех активов российской банковской системы.

Мы рекомендуем "Покупать" бумаги Сбера и устанавливаем целевую цену 326,9 руб. по обыкновенным акциям и 294,2 руб. - по привилегированным. Потенциальная доходность с учетом дивидендов - 20,3% и 22,5% соответственно.

Сбер обладает самой развитой экосистемой в секторе, его бизнес имеет высокую степень цифровизации, что позволяет сохранять лояльность клиентов, дает новые возможности роста и поддерживает рентабельность.

Отчетность Сбера за III квартал 2020 г. по МСФО оказалась сильной. Банк показал хорошую динамику процентных и комиссионных доходов, продолжил снижать отчисления в резервы под обесценение кредитного портфеля. При этом мы ожидаем неплохих результатов и за IV квартал.

Благодаря устойчивому финансовому положению и высокой эффективности бизнеса Сбер должен стать одним из главных бенефициаров ожидаемого экономического восстановления страны после кризиса.

Сбер выплачивает дивиденды в объеме 50% прибыли по МСФО. Наш прогноз по дивиденду 2020П - 15,9 руб. на акцию, а дивидендная доходность - 5,6% по "обычке" и 6,3% по "префам".

Недавно Сбер представил амбициозную стратегию развития до 2023 г., реализация которой позволит ему упрочить свое лидирующее положение в отрасли.

Стратегия развития

В конце ноября Сбер провел День инвестора, в ходе которого представил новую трехлетнюю Стратегию развития до 2023 г. Цель стратегии - построение интегрированной экосистемы, при этом основной упор - на развитие нефинансового бизнеса. Предполагается, что в ближайшие три года Сбер потратит на это порядка 4% капитала, или около 200 млрд руб., в то же время среднегодовые темпы роста нефинансовых сервисов за указанный период должны составить свыше 100%. Значительная часть средств планируется направить на развитие электронной коммерции. Цель Сбера - по итогам 2023 г. войти в пятерку ведущих игроков на российском рынке электронной коммерции с GMV около 500 млрд руб. и создать фундамент для последующего лидерства в данной индустрии.

Другие финансовые цели включают рентабельность капитала на уровне более 17%, достаточность базового капитала - более 12,5%, выплату дивидендов в размере 50% от чистой прибыли, дисциплину в управлении расходами и рисками. Кроме того, к концу 2023 г. Сбер ожидает роста корпоративного кредитного портфеля на 15% и увеличения ипотечного портфеля на 30%, в том числе благодаря дальнейшему развитию сервиса "ДомКлик".

Одной из целей новой стратегии является активное развитие продуктов благосостояния. За последние три года активы под управлением Сбера удвоились и достигли до 1,7 трлн руб., а к 2023 г. их планируется нарастить еще более чем в полтора раза - до 2,6 трлн руб. В банке ожидают, что ежегодный рост операционного дохода от бизнеса "Управление благосостоянием" превысит 20%, благодаря опережающему росту таких сегментов, как управление активами, страхование жизни и брокерский бизнес. В планах расширение бизнеса в рисковом страховании (автострахование, ДМС, корпоративное имущественное страхование).

Ключевой технологической инвестицией и фундаментальной составляющей стратегии останется развитие цифровой платформы Platform V, на которой базируются все планы развития финансового и нефинансового бизнеса Сбера. При этом предполагается, что к 2023 г. в 100% бизнес-процессов банка будут использоваться решения на основе искусственного интеллекта. Финансовый эффект от этого, как ожидается, составит 360 млрд руб. за три года.

Мы в целом позитивно оцениваем представленную стратегию. Ее реализация должна будет позволить Сберу повысить цифровизацию и эффективность бизнеса, а также еще больше укрепить свои лидирующие позиции в российском банковском секторе. Что же касается планов по агрессивному развитию нефинансовых сервисов, то здесь ситуация пока не так однозначна, учитывая, что ожидать финансовой отдачи от них пока не приходится. По оценкам самого Сбера, доля доходов от нефинансовых сервисов в чистом операционном доходе банка составит лишь 5% к концу 2023 г. Более того, активная экспансия Сбера в различные сегменты со временем скорее всего будет привлекать все большее внимание со стороны регуляторов. Так, руководство ЦБ РФ ранее уже критиковало банк за большие расходы на покупку и развитие непрофильных активов. Тем не менее на данный момент нефинансовые сервисы неплохо вписываются в экосистему Сбера, способствуя привлечению и удержанию клиентов, и эта их роль будет только возрастать в будущем.

Оценка

Мы оценили Сбер сравнительным методом, основываясь на прогнозных финансовых показателях за 2020 г. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам P/E и P/B. Целевое соотношение стоимости привилегированных акций к обыкновенным принималось равным 0,9, что в целом соответствует спрэдам между ценами привилегированных и обыкновенных акций за последние несколько лет.

Отметим, что при оценке Сбера мы пока не учитываем его нефинансовые сервисы ввиду значительной неопределенности в отношении перспектив их монетизации.

Техническая картина

С точки зрения технического анализа на дневном графике обыкновенные акции Сбера движутся вблизи нижней границы среднесрочного восходящего канала, выше 50-дневной скользящей средней. Ожидаем формирования подъема к верхней границе фигуры, в район 330 руб.

Для привилегированных акций техническая картина схожая. Акции также движутся вблизи нижней границы восходящего канала и также могут сформировать подъем в район отметки 280 руб.

Цена открытия

15 января 2021

284 RUB

+36.55%

Цена закрытия

11 октября 2021

387.8 RUB

Инвесторы говорят

Отзывы наших пользователей