Сбербанк - отчетная отчетность

Драйверы

Обновление от 06.02.2024: целевая цена ПОВЫШЕНА

Обновление от 24.11.2023: инвестиционная идея ПОДТВЕРЖДЕНА

Подтверждаем нашу идею «Лонг Сбер» и ожидаем роста на 10% к концу декабря после повышения на 5% за месяц. 6 декабря банк представит новую стратегию на 2024–2026 гг., что может стать хорошим катализатором для акций в ближайшей перспективе.

Главное

- 10 месяцев 2023 г. по РПБУ — высокие прибыль и рентабельность, но рост кредитования ниже.

- III квартал 2023 г. по МСФО — прибыль достигла рекордных 411 млрд руб. (+8% к/к). Это позволило повысить ориентиры на 2023 г. (МСФО): ROE >24%.

- Новая стратегия и взгляд на дивиденды на 2024–2026 гг. — сильный драйвер.

- Повышение ключевой ставки ЦБ — нейтрально для маржинальности.

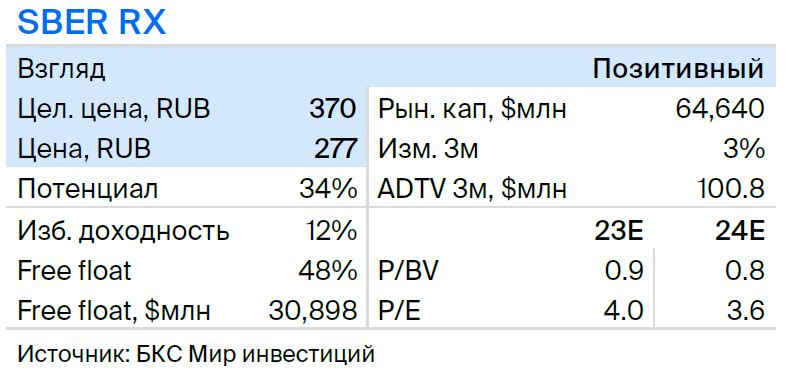

- Оценка: мультипликаторы P/E 2023e 4,1х и P/BV 2023e 0,9x — привлекательно.

- Доходность: 10% до конца декабря.

- Катализаторы: стратегия на 2024–2026 гг., которая выйдет 6 декабря.

- Риски: макроэкономика и геополитическая ситуация.

В деталях

10 месяцев 2023 г. по РПБУ — высокие прибыль и рентабельность, но рост кредитования замедлился. Чистая прибыль за 10 месяцев 2023 г. составила 1,26 трлн руб. (увеличение в 25 раз г/г), рентабельность капитала — 25%. Результаты отражают сохранение сильных трендов и высокую потребительскую активность, но рост кредитования замедлился на фоне повышения процентных ставок и макропруденциальных изменений.

Рост кредитов розничным клиентам замедлился до 2,7% в октябре, до 15,1 трлн руб., после увеличения на 3,8% в августе и 3,6% — в сентябре. В корпоративном сегменте отмечается такая же тенденция: рост в октябре составил 0,9% м/м (+1,7% без учета валютной переоценки), до 22,9 трлн руб., против повышения на 2,3% в августе и 2,8% — в сентябре.

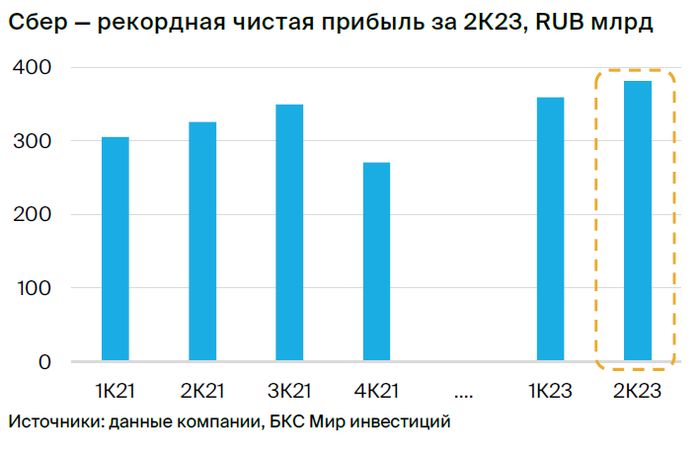

Рекордная прибыль в III квартале 2023 г. по МСФО позволила повысить ориентиры на 2023 г. (МСФО): ROE >24%. Чистая прибыль в III квартале 2023 г. достигла 411 млрд руб. (+8% к/к) — рекордный результат. По итогам 9 месяцев 2023 г. чистая прибыль по МСФО составила 1,14 трлн руб. с рентабельностью 26%.

На фоне сильных результатов менеджмент Сбера улучшил ожидания на 2023 г. по рентабельности капитала до уровня выше 24% (ранее >22%). Ожидания по банковской марже повышены с более чем 5,5% до более 5,8%, а прогноз стоимости риска улучшен до 100 б.п. (100–130 б.п. ранее).

Остальные ожидания на 2023 г. не изменились: комиссии могут вырасти более чем на 12%, показатель операционной эффективности — расходы/доходы — составит около 30%. Вместе с тем ожидания по достаточности базового капитала были понижены до уровня выше 13% (ранее — выше 14%).

Оценка: привлекательные уровни. Сбер — сильная, качественная история с дивидендным потенциалом. По нашим текущим ожиданиям, компания торгуется с мультипликаторами 2023e P/E 4,1х и P/BV 0,9х. Наша фундаментальная рекомендация на ближайшие 12 месяцев — «Покупать».

Обновление от 26.09.2023: целевая цена ПОВЫШЕНА

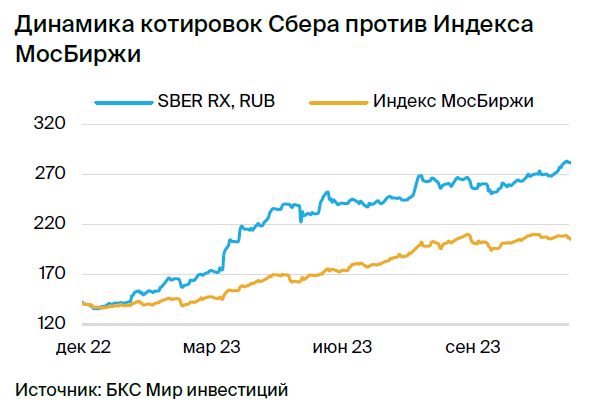

Подтверждаем нашу идею «Лонг Сбер» с ожидаемым ростом на 15% к концу октября. Мы считаем, что недавнее снижение котировок не связано с фундаментальными факторами и может служить хорошей точкой входа. Основные катализаторы прежние: финансовые результаты и новая стратегия на 2024–2026 гг.

В деталях

II квартал 2023 г. по МСФО — рекордная прибыль 381 млрд руб. Сбер по итогам II квартала 2023 г. заработал рекордную прибыль по МСФО в размере 381,4 млрд руб., что выше наших ожиданий и консенсуса на 2% и 3% соответственно. Рентабельность капитала высокая — 25,4%.

Результаты также отразили увеличение чистого процентного дохода на фоне роста кредитного портфеля, восстановление маржинальности банковского бизнеса с хорошим уровнем чистой процентной маржи 5,8%, а также повышение комиссий на 9% к/к, до 187 млрд руб. Стоимость риска оказалась на умеренном уровне — 1,2%, в рамках ожиданий менеджмента 100–130 б.п. Фактором поддержки также стала продажа в июне 100% акций дочерней компании в Австрии, ранее Sberbank Europe AG.

Ориентиры на 2023 г. улучшены, ROE >22% подтверждена. Менеджмент Сбера подтвердил рентабельность капитала (ROE) выше 22% и повысил прогнозы банковской маржи с около 5,5% до более 5,5%. Остальные ожидания на 2023 г. не изменились: рост комиссий более чем на 12%, стоимость риска 100–130 б.п., операционная эффективность (отношение расходов к доходам) — около 30%, достаточность базового капитала выше 14%. Сильные ориентиры на 2023 г. позволяют ожидать хороших дивидендов, которые, по нашим оценкам, могут составить 33 руб. на акцию.

Повышение ставки ЦБ РФ — нейтрально для маржинальности. После повышения ставки регулятора вырастет стоимость фондирования, банку нужно будет переносить рост ставок на кредиты. Эти действия могут сдерживать дальнейший спрос на кредиты Сбера и, возможно, повлияют на выдачи займов во II полугодии 2023 г. В прочем, в корпоративном сегменте есть доля кредитов с плавающей ставкой, что дает возможность поддержать маржинальность.

Оценка: привлекательные уровни. Сбер — сильная, качественная история с дивидендным потенциалом. По нашим текущим оценкам, акции компании торгуются с мультипликаторами 2023e P/E 4,3х и P/BV 0,9х. Наша фундаментальная рекомендация на ближайшие 12 месяцев — «Покупать».

Обновление от 01.08.2023: целевая цена УСТАНОВЛЕНА

Мы открываем идею «Лонг Сбер» в ожидании роста на 15% к сентябрю. Полагаем, что релиз финансовых результатов за II квартал 2023 г. по МСФО позволит менеджменту повысить ожидания на 2023 г. и улучшит дивидендные перспективы.

Главное

II квартал 2023 г. по МСФО — ждем рекордную прибыль 373 млрд руб. (+4% к/к) с высокой ROE 25%. На фоне уже раскрытых результатов по РПБУ с рекордной прибылью в 377 млрд руб.

Ожидания менеджмента на 2023 г. могут быть улучшены — позитивно для дивидендов.

Сильный драйвер — новая стратегия и взгляд на дивиденды в 2024–2026 гг. (декабрь 2023 г.).

Подъем ставки ЦБ — нейтрально для маржи, возможен эффект на рост кредитов.

Оценка: P/E 2023e 4,0х и P/BV 2023e 0,8x — привлекательный уровень.

Доходность: 15% к сентябрю 2023 г.

Катализаторы: финансовые результаты за II квартал 2023 г. по МСФО в четверг, 3 августа.

Риски: макроэкономика и геополитическая ситуация.

Исходная идея:

Сбер — сильные результаты, позитивно

Чистая прибыль за полгода составила RUB 727.8 млрд (ROE 24.7%) с высокой прибылью в июне — RUB 138.8 млрд (ROE за месяц 28.9%). Мы оцениваем финансовый эффект продажи «дочки» в Австрии в 15% прибыли в июне. Сильные результаты подтверждают наш позитивный взгляд («ПОКУПАТЬ»).

Сбербанк опубликовал сокращенные результаты по РСБУ за июнь 2023 и 6М23

-

Результаты отражают сохранение сильных трендов с сильной динамикой в розничном кредитовании.

-

Поддержку оказала продажа 100% акций дочерней компании в Австрии (ранее Sberbank Europe AG).

-

Чистый процентный доход составил RUB 1064.4 млрд за 6М23 и RUB 182.2 млрд в июне из-за эффекта низкой базы в 2022 г.

-

Комиссии также показывают сильную динамику за счет изменения условий на рынке платежных карт и роста объемов эквайринга.

-

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, составили RUB 344.9 млрд за 6М23 и RUB 116.3 млрд в июне.

-

Качество активов несколько улучшилось — доля просроченной задолженности снизилась с 2.3% до 2.2%.

-

Операционные расходы показывают рост c низкой базы 2022 г.

-

Показатель эффективности (Расходы/Доходы) по итогам 6М23 находится на комфортном уровне – 22.2% за счет роста доходов.