Сбербанк. Время взять свое

Обновление от 27.01.2023: инвестиционная идея ПОДТВЕРЖДЕНА

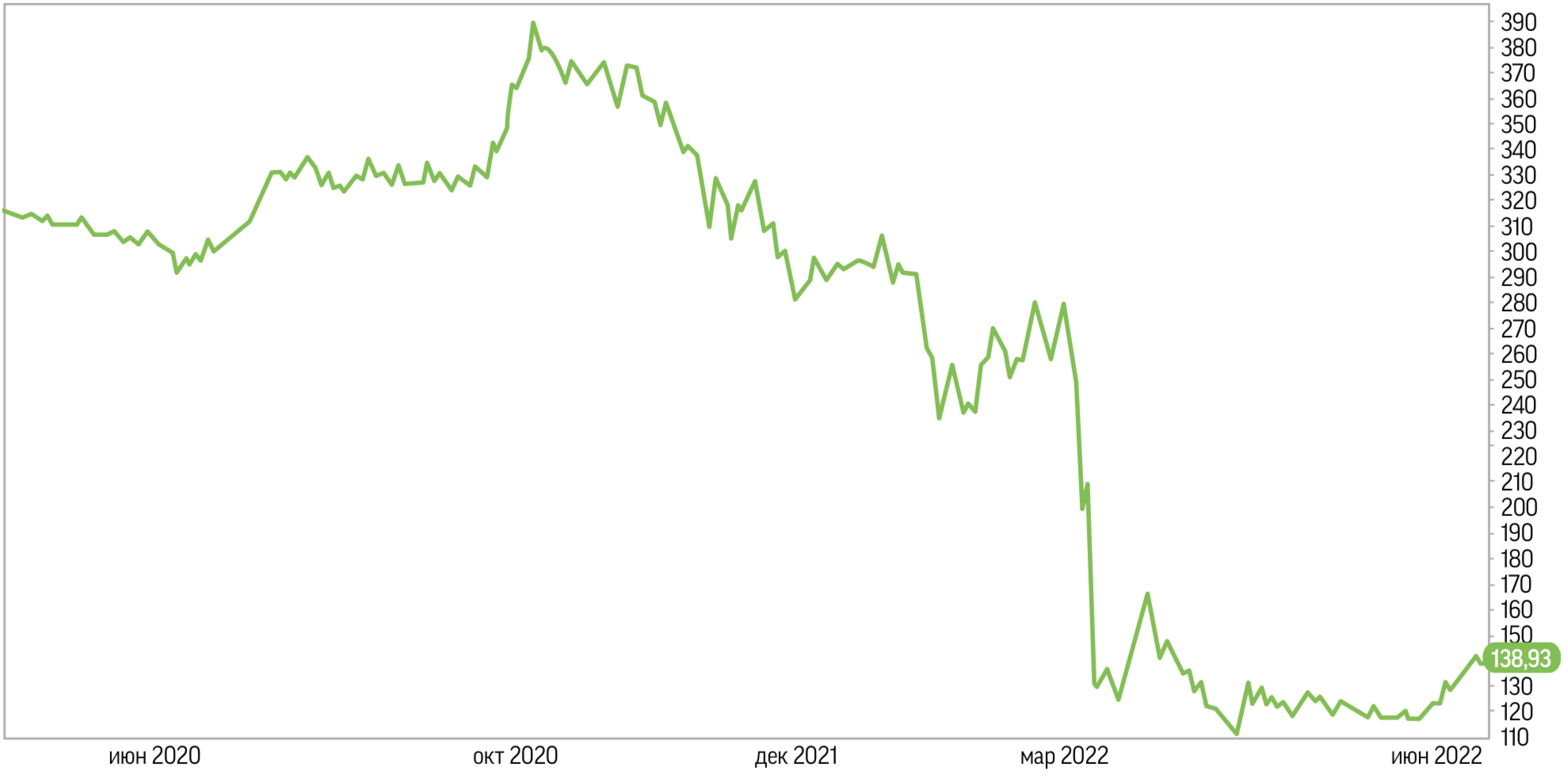

Динамика котировок. Капитализация эмитента составляет около 3,45 трлн руб. ($50 млрд), по этому показателю на российском рынке Сбер уступает сейчас только Газпрому и Роснефти. С минимума прошлого года, когда котировки обыкновенных акций падали ниже 90 руб., бумаги отросли уже на 70%, то есть сейчас они стоят на 35% дешевле, чем год назад. Торговые обороты, как правило, составляют, 60–100 млн акций в день.

Результаты за декабрь. Чистый процентный и комиссионный доход Сбера в последнем месяце прошлого года вырос до 176,5 млрд (+10,9% м/м, +19,5% г/г) и 67 млрд руб. (+18% м/м, +16,7% г/г). Операционные расходы составили 80,6 млрд руб. (+25% м/м, -12% г/г). Чистая прибыль увеличилась до 125 млрд руб. (+0,6% м/м, +40% г/г).

Финансовые показатели за 2022 год. В рассматриваемый период эмитент заработал 1700,8 млрд (+5,2% г/г) и 614,8 млрд руб. (+6,2% г/г) чистого процентного и комиссионного дохода соответственно. Операционные расходы до вычета резервов удалось снизить до 670,4 млрд руб. (-5% г/г) благодаря программе повышения эффективности. Чистая прибыль составила 300,2 млрд руб. (-75% г/г).

Позитивные драйверы. Компания сосредоточена на росте кредитования и комиссионных доходов, а также на развитии экосистемы. В 2022 году число клиентов банка увеличилось на 3 млн, было выдано корпоративных и розничных кредитов на 15 трлн и 4,8 трлн руб. соответственно. Эмитент сумел выйти в прибыль уже во втором полугодии. Благодаря программе льготной ипотеки объем выданных жилищных займов превысил 1 трлн руб. в прошлом году. Дополнительными триггерами роста способны стать возможные послабления в отношении раскрытия информации и дивидендных выплат.

Негативные факторы. В целом риски банка можно охарактеризовать как низ- кие. К ним можно отнести некоторые возможности для заемщиков. Так, государство предлагает расширить основания для кредитных каникул. Также не исключено установление запрета на выдачу кредитов, чем, вероятнее всего, воспользуется лишь малое число клиентов. Отмена некоторых льгот для банков не пошатнет устойчивости Сбера, поскольку он ими не пользовался. Запрет на распределение дивиденда не окажет значительного давления на котировки из-за относительно низкой дивдоходности возможных выплат.

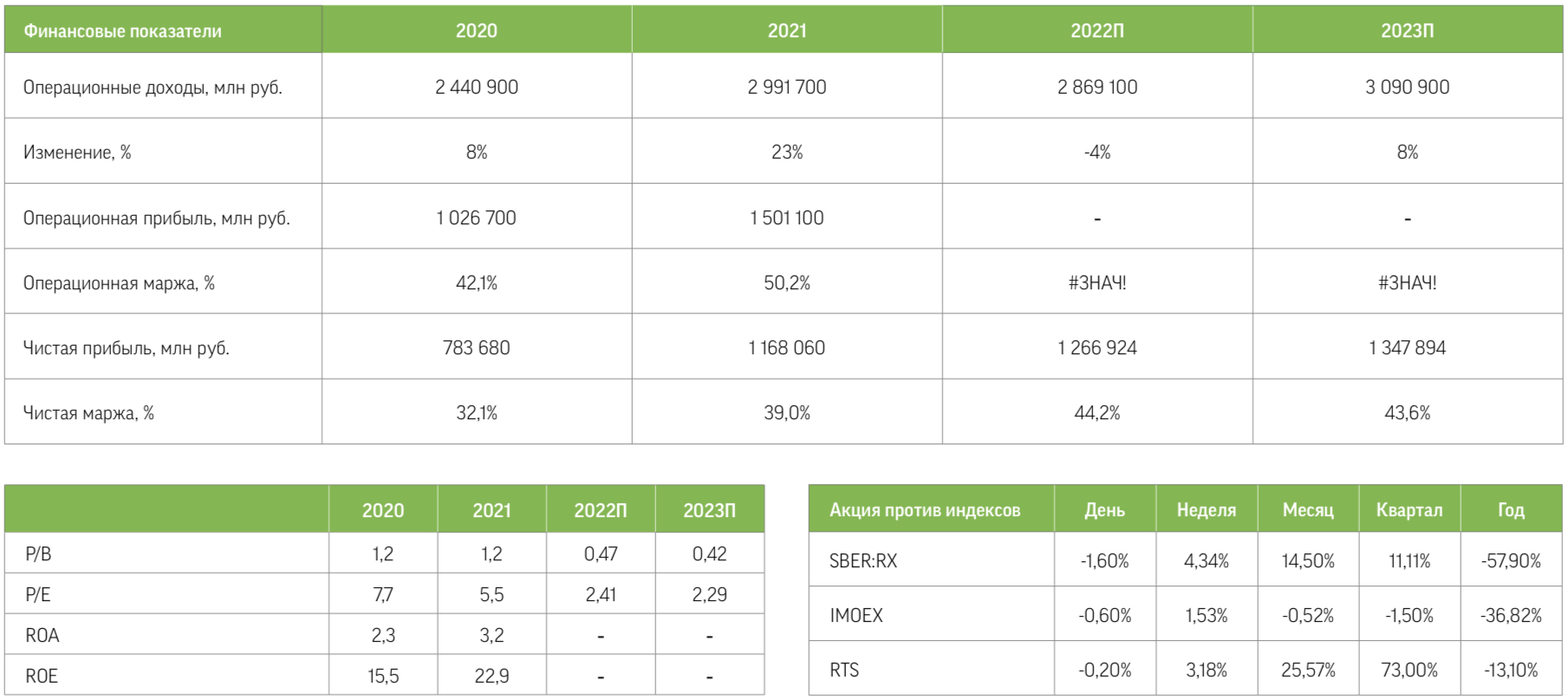

Наши оценки. Мы полагаем, что акции Сбербанка могут возглавить новую волну роста на фондовом рынке. С технической точки зрения бумаги уже движутся в восходящем тренде, близких уровней сопротивления и признаков окончания тренда не прослеживается. С фундаментальной точки зрения высокий потенциал роста создают низкие мультипликаторы: Р/В и Р/Е на основе данных за 2022 год составляют около 0,5х и 2,7х соответственно.

Исходная идея:

Коррекция примерно на 2/3 стоимости с октября 2021-го. Капитализация эмитента на сегодня составляет около 3 трлн руб. ($56 млрд), по этому показателю он уступает только Газпрому. В конце февраля котировки обыкновенных акций Сбера впервые с 2016 года падали ниже 90 руб. Однако эти бумаги остаются ведущими на российском фондовом рынке, а объем торгов ими в штуках по-прежнему держится на докризисном уровне.

Особенности раскрытия финансовых показателей в этом году. Компания пока отказалась от обнародования отчетов в прежнем формате. Однако нельзя исключать, что отдельные метрики управленческой отчетности Сбера будут публиковаться. Но в целом стоит отметить, что фундаментальные факторы в значительной мере утратили свое влияние на динамику котировок Сбера. Это связано главным образом с тем, что с рынка ушла значительная часть инвесторов, которые ориентировались в первую очередь на финансовые отчеты и прогнозы.

В ожидании оживления в секторе ипотечного кредитования. По мнению первого зампреда правления Сбербанка Кирилла Царева, объем ипотечных кредитов в текущем году может сократиться на 20–30%. Уже после появления этого прогноза вышла статистика, согласно которой с января по май было выдано более 300 тыс. жилищных кредитов на сумму свыше 1 трлн руб. Это больше, чем годом ранее. Оживление рынка будет зависеть от динамики цен на недвижимость и ставок. Цены на жилье в ряде регионов, в том числе в Москве, снижаются, а ставка по льготной ипотеке у Сбербанка опустилась до 6,7%.

Заканчивается время дорогих депозитов. Ключевая ставка снижена до 9,5%. В случае замедления инфляции ЦБ готов продолжить смягчение денежно-кредитной политики. На этом фоне банки перестают привлекать дорогие депозиты, но в то же время оживает рынок потребительского и промышленного кредитования. Новости об увеличении объемов кредитования будут способствовать росту котировок акций банков, в частности Сбера.

Дополнительный позитивный драйвер — комиссионный доход и экосистема. Традиционный банковский бизнес по итогам первого полугодия может не сгенерировать больших доходов из-за вероятного сокращения процентной маржи и падения спроса на кредиты. При этом комиссионные доходы, напротив, увеличатся. Сбер установил комиссию на переводы на карты других банков. Ожидается, что по итогам года совокупные доходы банка составят 2,9 трлн руб., а прибыль окажется на уровне 1,26 трлн руб.

Возможности для реализации потенциала роста акций. Технические индикаторы указывают на окончание боковика и формирование восходящего тренда с ближайшей целью 170–180 руб., что на 20–30% выше текущих уровней котировок. Фундаментальные оценки предполагают значительно больший потенциал роста на среднесрочном горизонте. Мультипликатор Р/В сейчас находится на отметке 0,55, а Р/Е равен 2,45, что как минимум вдвое ниже целевых уровней.