Северсталь: рынок не ждет, но дивиденды возможны

Драйверы

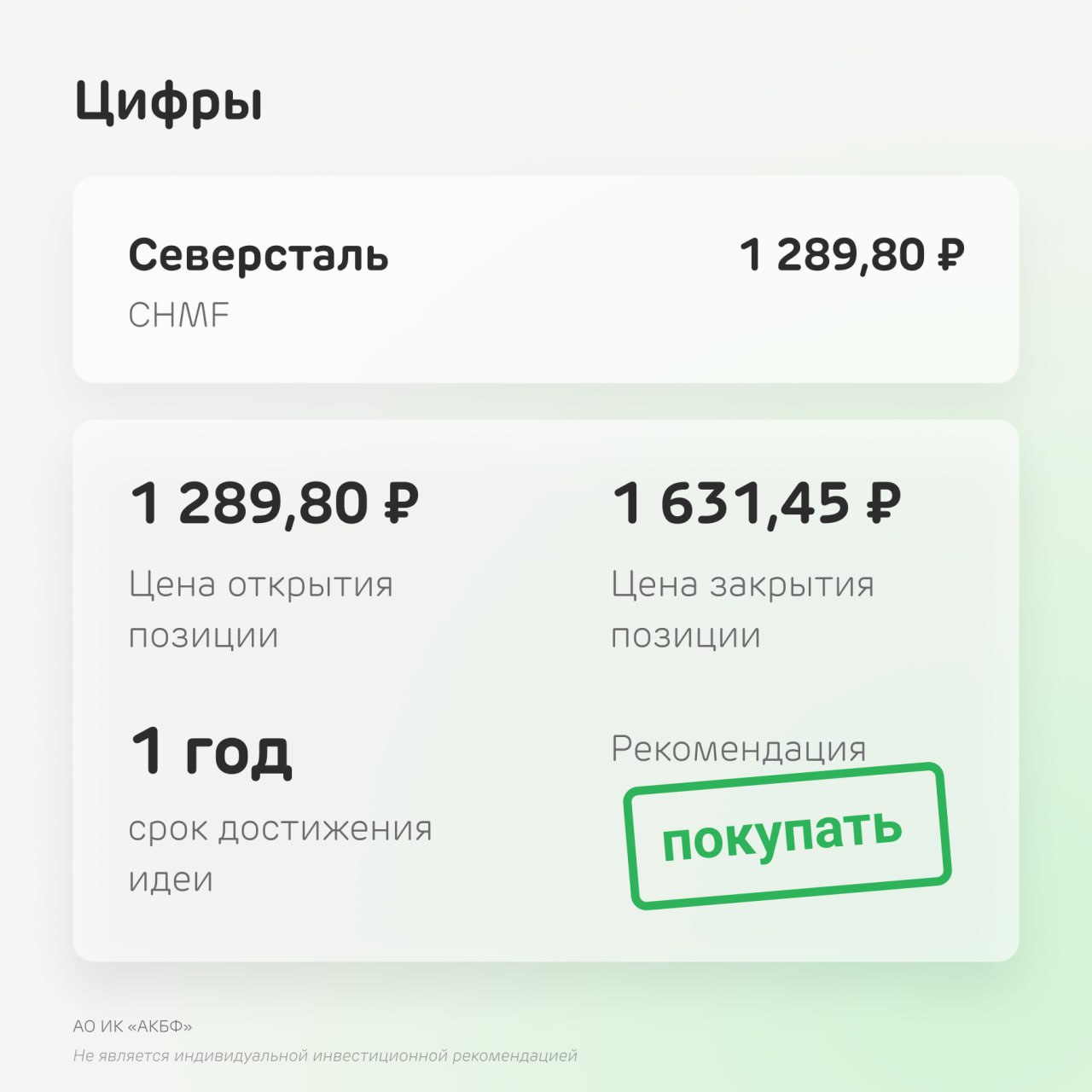

Обновление от 14.03.2024: целевая цена ПОВЫШЕНА

Акции Северстали с начала недели прибавили в цене порядка 1%, индекс Мосбиржи демонстрирует близкие к нулевым изменения.

Северсталь не исключает возможности направить на дивидендные выплаты больше 100% свободного денежного потока, однако базовым сценарием считает выплату 100% FCF, сообщил инвесторам во вторник начальник отдела по работе с инвесторами компании Никита Климантов. Информация носит благоприятный характер для оценок справедливой стоимости Северстали, но ее среднесрочный эффект нивелируется за счет ряда других факторов.

В среду было объявлено, что, в рамках анонсированных в прошлом октябре планов, Северсталь начала строительство комплекса по производству железорудных окатышей на территории Череповецкого металлургического комбината (ЧерМК). Комбинат является ключевым активом компании с производственной мощностью около 11,6 млн тонн стали в год. Стоимость объекта оценивается в 97 млрд руб., а его ввод в эксплуатацию ожидается в 2026 году. После запуска комплекса, 90% в составе доменной шихты ЧерМК будут составлять железорудные окатыши, 10% – другие железосодержащие компоненты, отмечал ранее глава компании Александр Шевелев, в результате комплекс по производству железорудных окатышей позволит сократить расход твердого топлива на 25% и повысить производительность доменных печей на 9%. В 2024 году, согласно февральским оценкам менеджмента, капитальные инвестиции Северстали составят 119 млрд руб., что оказалось несколько ниже наших базовых оценок. Однако, начало строительства комплекса по производству железорудных окатышей, полагаем, способно скорректировать данные оценки вверх.

В то же время, с учетом оценочного позитивного долгосрочного эффекта от реализации данного проекта на показатели рентабельности активов компании, мы повысили на 2%, до 15,3% средний прогнозный показатель чистого денежного потока к выручке Северстали в перспективе 2024 – 2030 гг. Учитывая, что в период спада экономической активности, но на фоне снижения ставок и инфляции в 2013 – 2023 гг. этот показатель равнялся порядка 14%, принимаем данную оценку в качестве базово – оптимистичной.

Банк России в феврале повысил прогноз среднегодовой ключевой ставки на 2024 и 2025 гг. на 1 процентный пункт до 13,5–15,5% годовых и 8,0–10,0% годовых соответственно.

В итоге, с учетом вновь несколько ухудшившихся отраслевых макроэкономических ожиданий, принимая во внимание прогнозируемое начало смягчения кредитной политики Банка России не ранее III - IV кв.кв. 2024 г., расчетное значение чистой прибыли компании за 2024 г. вновь снижено, до 179 млрд руб против 193 млрд руб. ранее. Расчетное значение дивидендных выплат Северстали на 2024 г. составляет после пересмотра 184,37 руб./ао. Рыночный прогноз дивидендных выплат равен, по нашим оценкам, порядка 240 руб./ао.

В итоге, после корректировки средне- и долгосрочных прогнозов, мы повысили оценку справедливой стоимости Северстали с 1914,62 руб./ао до 2010,81 руб./ао. Оценка предполагает 17%-ный потенциал роста и рекомендацию «покупать». На фоне снижения рисков, связанных с потенциальным размером штрафов ФАС и несмотря на ухудшения геополитического информационного фона для российского рынка, дисконт-поправка на риски вложений в бумаги Северстали остается на отметке 15%, относительно низкой для бумаг в нашем покрытии.

Обновление от 08.02.2024: целевая цена ПОВЫШЕНА

Акции Северстали продолжают консолидацию, оформившуюся к середине января после цикла активного роста, с начала недели они подешевели на 1% при близкому к нулевому изменению широкого рынка.

Северсталь в 2023 г. увеличила EBITDA на 22%, до 262,2 млрд руб., выручка в прошлом году выросла на 7%, до 728,3 млрд руб. благодаря увеличению продаж продукции с высокой добавленной стоимостью. Свободный денежный поток компании составил в 2023 году 119,97 млрд руб. Производство стали в 2023 г. Северсталь увеличила на 5%, до 11,3 млн тонн.

В основном данные производства, продаж и прибыли оказались несколько ниже наших оценок.

Арбитражный суд Москвы признал законным решение, предписание и штраф в размере 8,7 млрд руб. Федеральной антимонопольной службы (ФАС) РФ в отношении компании Северсталь по «делу металлургов», говорится в сообщении службы. В Северстали заявили, при этом, что не согласны с решением суда, компания планирует его оспаривать в вышестоящей инстанции.

В итоге, с учетом несколько ухудшившихся отраслевых макроэкономических ожиданий, принимая во внимание прогнозируемое начало смягчения кредитной политики Банка России не ранее III кв. 2024 г., расчетное значение чистой прибыли компании за 2024 г. снижено до 195 млрд руб против 203 млрд руб. ранее.

В то же время, в 2024 году капитальные инвестиции составят, по прогнозам компании, 119 млрд руб., что несколько ниже наших оценок. Мы несколько улучшили среднесрочные прогнозы динамики денежных потоков компании. С учетом значительно превысивших наши консервативные и рыночные оценки дивидендных выплат Северстали по итогам 2023 г., мы ожидаем роста данного показателя в следующем году со 191,51 до 191,65 руб./ао (рыночный прогноз по нашим оценкам равен порядка 240 руб./ао).

Принимая во внимание также благоприятный для оценок компании пересмотр расчетных значений ее справедливой стоимости на основании сравнения финансовых мультипликаторов российских и иностранных отраслевых аналогов, мы повысили оценку справедливой стоимости Северстали с 1749,01 руб./ао до 1914,62 руб./ао. Оценка предполагает 20%-ный потенциал роста и рекомендацию «покупать». На фоне снижения рисков, связанных с потенциальным размером штрафов ФАС, дисконт-поправка на риски вложений в бумаги Северстали остается на отметке 15%, относительно низкой для бумаг в нашем покрытии.

Обновление от 11.01.2024: целевая цена ПОВЫШЕНА

Акции Северстали в ходе торгов на Московской бирже в четверг подорожали более чем на 5% под влиянием информации о предстоящем рассмотрении советом директоров компании вопроса о выплате дивидендов на ближайшем заседании.

Мы по-прежнему закладываем в расчеты справедливой стоимости компании выплату по итогам 2023 г. дивидендов в размере 69,3 руб на бумагу. Полагаем, впрочем, данный прогноз консервативным. Производственная статистика компании, вышедшая в последние месяцы, позволила нам вновь повысить оценки чистой прибыли Северстали по итогам прошлого года с 169 млрд руб до 199 млрд руб. Текущая оценка чистой прибыли эмитента в 2024 г. составляет 203 млрд руб.

Северсталь планирует нарастить долю на рынке РФ по итогам года до 18%, сообщил в декабре гендиректор компании Александр Шевелев. Глава компании напомнил при этом, что на данный момент около 90% выпускаемой продукции поступает на внутренний рынок. По итогам 2022 г. доля "Северстали" на российском рынке равнялась 16,6%. Согласно комментариям господина Шевелева, ориентир по объемам производства в 2023 году находится на отметке в 11,3 млн тонн против 10,7 млн тонн в 2022 г. Таким образом, прогноз компании по производству остается в диапазоне озвученного ранее ориентира в 11-11,5 млн тонн. Производство стали за 9 месяцев 2023 года "Северсталь" увеличила на 5% - до 8,35 млн тонн. Продажи металлопродукции составили 8,16 млн тонн, оставшись без изменений год к году.

На рынке, по нашим данным, до самого последнего времени не ожидали дивидендных выплат компании за текущий год.

Оценка справедливой стоимости обыкновенных акций Северстали повышена до 1749,02 руб. с 1631,44 руб за бумагу, предполагает 15%-ный потенциал роста и рекомендацию «покупать». Оценка учитывает 15%-ный дисконт – поправку на риски.

Исходная идея:

О компании

Северсталь вторая после НЛМК по объему производства горнодобывающая и металлургическая компания в РФ. На долю компании оценочно приходится порядка 17% объема российского производства стали. Обеспеченность железной рудой компании составляет порядка 130%, коксующимся углем и электричеством - порядка 80%, что делает акции компании потенциальным инструментом хеджирования инфляционных рисков. Компания преодолела кризисный санкционный шок. Ситуация вокруг юридического конфликта с ФАС, полагаем, отражена в оценке дисконта, применяемого при расчете справедливой стоимости эмитента.

Доля экспорта Северстали сократилась до 20%, но её продукция - одна из самых низких по себестоимости в мире. В перспективе до 2025 г. ожидаем восстановления доли экспорта Северстали в продажах на уровне 2021 г., равном порядка 50%.

Преимущества

Наблюдается тенденция повышения шансов смягчения политики ведущих ЦБ зрелых экономик. На этом фоне, с учетом последних решений ОПЕК, принимая во внимание консервативные прогнозы динамики предложения Союза золотопромышленников РФ, мы повысили целевой индикативный для металлургии в целом уровень цен на золото по итогам І пг. 2024 г. до $2190 за унц. Корректировка позволяет улучшить средне- и долгосрочные оценки справедливой стоимости акций золотодобывающих и металлургических компаний в нашем покрытии.

Согласно отчетности по МСФО за | пг. 2023 г. чистая прибыль компании снизилась на 11%, до 105,273 млрд рублей, выручка - на 10% г./г., до 339,429 млрд руб. Раскрытие финансовых результатов компании подтвердило восстановление высокой рентабельности при отрицательном чистом долге и значительном объеме денежных средств на балансе.

Риски

Генеральный директор компании Александр Шевелев в июне заявил, что «дивидендная передышка, вероятно, не будет длиться вечно». У Северстали по итогам і полугодия отрицательный чистый долг и минимальные за 10 лет капзатраты. Закладываем в оценки справедливой стоимости компании выплату по итогам 2023 г. дивидендов в размере 69,31 руб на бумагу, на рынке, по нашим данным, пока не ожидают выплат дивидендов Северсталью за текущий год. Основные сегменты потребления стали - строительный сектор (порядка 45%), трубопрокатное производство и энергетика (порядка 30%), машиностроение (порядка 25%).

В данной связи, повышение ключевой ставки и наличие, по мнению руководства ЦБ, признаков перегрева на рынке недвижимости - ключевой фактор риска для отрасли. Это обстоятельство, впрочем, полагаем, отражено в текущих средне- и долгосрочных прогнозах динамики производства и выручки Северстали.