Нержавеющая Северсталь (#2)

Тек. доходность

Могу заработать

Народный рейтинг

Фридом Финанс снова покупают Северсталь. Прошлая их идея была закрыта по 1072 руб., с тех пор акции выросли. Фридом говорят, что компания существенно переоценена к аналогам с точки зрения сравнительного анализа, но им все равно очень хочется купить

Закрыта (целевая цена достигнута)

26.69 %

Производственные показатели

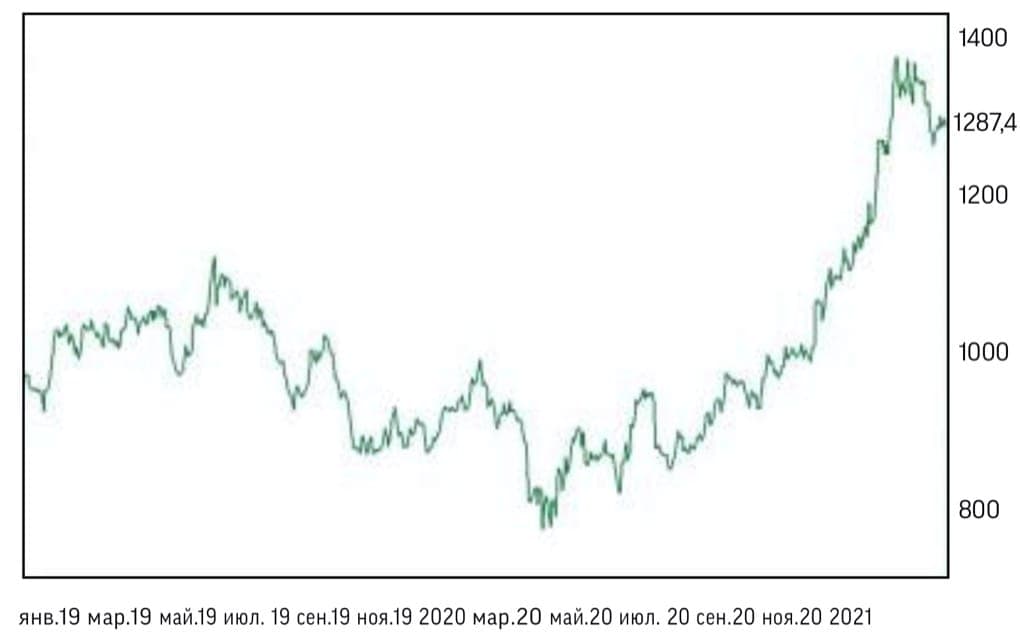

За четвертый квартал 2020 года Северсталь нарастила производство чугуна и стали на 2% г/г — до 2,4 млн и 2,77 млн тонн соответственно. При этом продажи стальной продукции сокра- тились на 8% кв/кв и 18% г/г, до 2,45 млн тонн. Доля продукции с высокой добавленной стоимостью повысилась с 49% за июль-сентябрь до 53% по итогам последних трех месяцев 2020-го. На базе этой статистики мы оцениваем чистую прибыль компании за 2020 год в 74,6 млрд руб. при консолидированном результате 76 млрд руб. Между тем немного снизившийся за последний месяц рыночный консенсус закладывает прибыль Северстали на уровне 99 млрд руб. Мы, в свою очередь, по-прежнему полагаем, что улучшение рыночной конъюнктуры скажется на финансовых результатах компании несколько позже.

Наши ожидания

С учетом эффекта стимулирующих экономику мер и активного восстановления цен на сталь вкупе с ослаблением рубля в ушедшем году мы прогнозируем рост выручки и чистой прибыли Северстали за 2021-й на 16% и 10% от максимумов 2018-го — до 627 млрд и 139 млрд руб. соответственно. Менеджмент возобновляет реализацию стратегии развития, анонсированной в 2018 году. В соответствии с ней в году текущем CAPEX Северстали будут равняться $1,35 млрд. Прибыль мы ожидаем на несколько процентов ниже средних рыночных прогнозов. Дивиденд за 2020 год мы прогнозируем в размере 100 руб. на акцию, а по итогам 2021 года выплаты должны увеличиться до 200 руб. При этом компания существенно переоценена к аналогам с точки зрения сравнительного анализа финансовых мультипликаторов.

С учетом произошедших в последние годы изменений на рынке, а также оценок на основе показателей, отражающих динамику товарной и денежной массы, в среднесрочном периоде ожидаем ускорения роста цен на продукцию Северстали в рамках динамики цен на сырьевых площадках. Стальной сегмент в последние годы с определенным опережением отражал позитивную переоценку стоимости активов товарного сегмента под влиянием мер монетарного стимулирования и в рамках долгосрочных трендов баланса спроса-предложения на ключевых товарных рынках. Это фактор, возможно, окажет сдерживающее влияние на динамику цен в отрасли в перспективе 2022–2026 годов.

Наши оценки

В долгосрочных моделях на 2022–2026 годы мы консервативно закладываем средний темп роста выручки компании на уровне 15% г/г против 44%, 5% и 6% соответственно в 2002–2008-м, 2008– 2012-м и 2013–2020-м. Оценочный показатель FCF к выручке в рамках этих расчетов составляет 14% против среднего 5% и 16% за 2002–2008-й и 2013–2020-й соответственно.

Предполагаем также, что объем производства в 2022–2026-м продолжит повышаться в среднем на 2%, как это было в период посткризисного восстановления 2015–2018 годов. На основе указанных средне- и долгосрочных прогнозов и расчетов оцениваем справедливую стоимость акции Северстали на конец 2021 года в 1619,38 руб.

Цена открытия

11 февраля 2021

1278.2 RUB

+26.69%

Цена закрытия

13 апреля 2021

1619.38 RUB

Инвесторы говорят

Отзывы наших пользователей