Сургутнефтегаз АП - Возвращение дивидендного короля

«Сургутнефтегаз» входит в четверку крупнейших компаний РФ по добыче жидких углеводородов. Спецификой его бизнеса является наличие огромной «подушки» ликвидности, находящейся на балансе в форме долларовых депозитов. И даже не смотря на начавшийся процесс девалютизации «кубышки», на начало 2023 года, по нашим оценкам, в ней могло находиться порядка $45 млрд.

Валютные депозиты традиционно позволяют «Сургутнефтегазу» зарабатывать дополнительные доходы в периоды девальвации рубля за счет положительной переоценки долларовых активов. Данный момент принципиален для держателей привилегированных акций, поскольку согласно уставу общества на «префа» ежегодно выплачивается в форме дивидендов 7,1% чистой прибыли компании по РСБУ без каких-либо корректировок.

По нашим расчетам, если курс USDRUB на конец 2023 года останется на текущих уровнях, дивиденд на одну привилегированную акцию станет рекордным и составит 9,3 руб. Более того, даже в случае конвертации всей «кубышки» в рубли, в долгосрочной перспективе компания способна стабильно платить не менее 6 руб. на «преф» за счет процентных доходов по рублевым депозитам.

Используя метод дисконтирования дивидендов, целевая цена одной привилегированной акции «Сургутнефтегаза» на горизонте 12 месяцев по нашим расчетам составляет 55 руб. Это подразумевает потенциал роста к текущим котировкам на уровне 29,2% и соответствует рекомендации «ПОКУПАТЬ».

О компании

«Сургутнефтегаз» входит в четверку крупнейших компаний РФ по добыче жидких углеводородов. На его долю приходится порядка 11% добычи и более 6% первичной переработки нефти в РФ. В 2022 г. «Сургутнефтегаз» добыл 59,6 млн т нефти и конденсата (1,20 мбс) и примерно треть этого объема переработал на своем НПЗ в Киришах (Ленинградская область).

Акционерный капитал компании состоит из 35,7 млрд обыкновенных и 7,7 млрд привилегированных акций. Точную структуру собственников «Сургутнефтегаз» никогда не раскрывал. Согласно различным данным, просачивавшимся в публичную плоскость, структурам аффилированным с менеджментом прямо или косвенно принадлежит порядка 85% голосующих бумаг. Оставшиеся 15% «обычки» и почти все «префа» находятся в свободном обращении на Московской бирже.

Специфика бизнеса и дивидендная политика

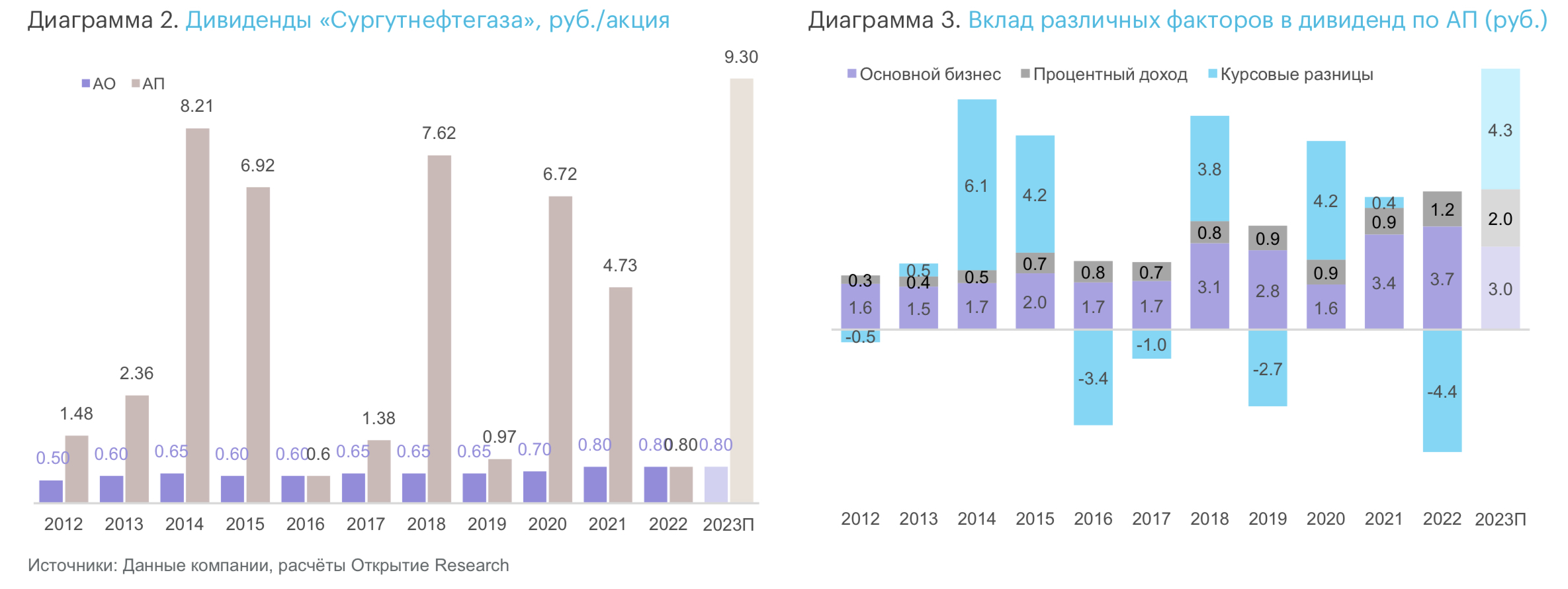

Спецификой бизнеса «Сургутнефтегаза» уже много лет является наличие огромной «подушки» ликвидности (так называемая «кубышка»), находящейся на балансе в форме долгосрочных и краткосрочных финансовых вложений, номинированных преимущественно в долларах. На конец 2022 года она составляла почти 4,3 трлн в рублевом эквиваленте. При этом согласно правилам бухгалтерского учета упомянутые валютные депозиты переоцениваются на каждую отчетную дату по официальному курсу USDRUB, что традиционно оказывает существенное влияние на P&L компании. В результате в периоды девальвации рубля «Сургутнефтегаз» получает значительную дополнительную прибыль за счет упомянутого «бумажного» эффекта (см. диаграмму 3). Данный момент принципиален в первую очередь для держателей привилегированных акций компании, поскольку согласно уставу общества на «префа» ежегодно выплачивается в форме дивидендов 7,1% чистой прибыли компании по РСБУ без каких- либо корректировок. При этом дивиденд на привилегированную акцию в любом случае не может быть меньше, чем дивиденд на акцию обыкновенную. В то же время выплаты на «обычку» не регламентируются дивидендной политикой и остаются стабильно низким (хотя время от времени компания немного их увеличивает). При этом «Сургутнефтегаз» платит акционерам даже в случае наличия чистого убытка, как это было по итогам 2016 года (см. диаграмму 2).

Конвертация «кубышки» и форвардные выплаты

В сложившихся реалиях, очевидно, припарковать огромную валютную «кубышку» на долларовых счетах внутри РФ уже не представляется возможным, поскольку банкам просто некуда разместить такой объем «недружественной» валюты. Возможно, часть депозитов «Сургутнефтегаз» в перспективе конвертирует в юань, однако в базовом сценарии мы предполагаем, что вклады компании будут постепенно переводиться в рубли по мере истечения их сроков. По всей видимости, данный процесс начался еще в 2022 году, однако, по нашим оценкам, на начало текущего года на счетах компании все еще могло находиться порядка $45 млрд, тогда как остальные средства «кубышки» уже были представлены рублевыми депозитами. В 2023 году, по прикидкам, долларовые вклады «Сургутнефтегаза» сократятся еще как минимум на $15 млрд, однако с учетом сегодняшних курсовых реалий валютная позиция все равно приведет к появлению существенной положительной валютной переоценке на P&L. В таком случае, если курс USDRUB на конец 2023 года хотя бы останется на текущих уровнях, дивиденд на одну привилегированную акцию по нашим расчетам станет рекордным и составит 9,3 руб. (см. диаграмму 2 и 3) Более того, даже в случае конвертации всей «кубышки» в рубли, в долгосрочной перспективе компания способна стабильно платить не менее 6 руб. на «преф» за счет процентных доходов по рублевым депозитам. Отметим также, что компания еще не выплатила дивиденд за 2022 год. Поэтому покупка привилегированных акций «Сургутнефтегаза» до 18 июля включительно позволит получить дополнительно 0,8 руб. на одну акцию, тогда как закрытие дивидендного гэпа, на наш взгляд, может произойти очень быстро.

Оценка стоимости

Для определения целевой цены привилегированных акций «Сургутнефтегаза» мы используем метод дисконтирования дивидендов, поскольку именно дивидендные выплаты всегда были главным драйвером в данной истории. Для оценки предполагаем, что уже с 2024 года «кубышка» компании станет полностью рублевой и будет приносить «Сургутнефтегазу» только процентный доход. При этом в долгосрочной перспективе рост выплат прогнозируем на уровне 5%, расчетная ставка дисконтирования, по нашим оценкам, составляет 16%.

В рамках данных предположений целевая цена одной привилегированной акции «Сургутнефтегаза» на горизонте 12 месяцев составляет 55 руб. Это подразумевает потенциал роста к текущим котировкам на уровне 29,2% и соответствует рекомендации «ПОКУПАТЬ».

Риски

- Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом и «префа» «Сургутнефтегаза» в частности.

- Укрепление российской валюты во втором полугодии может привести к сокращению доходов от курсовых разниц и, как следствие, существенно уменьшить дивиденд на «преф» за 2023 год.

- Изъятия «кубышки» или ее части в той или иной форме в пользу доходов бюджета в обозримой перспективе может полностью сломать данный инвестиционный кейс.