Татнефть: ставка на нефтепереработку

О компании

Татнефть — это вертикально-интегрированная группа компаний, основные направления деятельности которой — добыча и переработка нефти и газа. По оценке консалтинговой компании Miller and Lents, объем доказанных и выявленных запасов углеводородов компании на начало 2021 года составляет 1,3 млрд тонн нефтяного эквивалента. При существующем объеме добычи этих запасов хватит на 49 лет.

Ключевые месторождения и основные производственные объекты Группы расположены на территории республики Татарстан в Российской Федерации. Кроме этого, Татнефть занимается разведкой и добычей в Ненецком АО, Республике Калмыкия, Ульяновской, Оренбургской и Самарской областях, а также участвует в разработке месторождения в Ливии.

По объему добычи нефти Татнефть занимает 6-е место в России. Из 26,2 млн тонн нефти, добытой за последний год, компания направила на собственные перерабатывающие мощности около 48% — 12,5 млн тонн. Увеличение объема нефтепереработки до 100% является главным катализатором развития бизнеса и приоритетом Группы.

Крупнейшие нефтеперерабатывающие мощности Татнефти представлены шинным производством «КАМА» и нефтеперерабатывающим комплексом «Танеко», на котором глубина переработки нефти сопоставима с показателями самых современных НПЗ. В непосредственной географической близости к этим мощностям компания развивает нефтегазохимический комплекс и высокотехнологичное производство композиционных материалов.

Кроме этого компания владеет собственной розничной сетью из 834 АЗС на территории России, Беларуси, Узбекистана и Украины, генерирующими мощностями на юго-востоке Татарстана и долей 50,4% в банковской Группе «Зенит».

Правительство Республики Татарстан контролирует около 36% голосующих акций Татнефти и является держателем «золотой акции», предоставляющей право назначать своих представителей в Совет директоров и ревизионную комиссию компании, а также налагать вето на важные решения.

Структура выручки и география сбыта

Примерно 43 и 44% выручки Татнефти формируется за счет продажи нефти и нефтепродуктов. Еще 12,6% генерируют нефтехимия и шинный бизнес, а также доходы от вспомогательных и инжиниринговых услуг. Доходы от банковской деятельности составляют менее 2%.

Основной регион сбыта продукции — внутренний рынок. Здесь реализуется примерно 60% добываемой Группой нефти и производимых нефтепродуктов. Оставшаяся продукция уходит на экспорт, в структуре которого преобладают Германия, Швейцария, Нидерланды, Великобритания и Польша.

Ситуация в отрасли

Пандемия вызвала глубокую рецессию в мировой экономике. Локдауны и карантинные меры привели к снижению объемов торговли и сокращению туристического потока, а также вызвали резкий спад энергопотребления и спроса на энергоносители.

Однако глобальная экономика продемонстрировала активное восстановление за счет масштабной денежно-фискальной поддержки экономики в ряде стран и политики легких денег крупнейших Центральных банков мира. С учетом сдержанной политики ОПЕК+ в вопросе увеличения добычи нефти некоторые страны столкнулись с нехваткой нефтегазового сырья.

Жаркий весенне-летний период и пиковое потребление электроэнергии для кондиционирования помещений, сохраняющиеся логистические проблемы (нехватка танкеров, недостаточная пропускная способность в портах), а также предстоящая зима только усугубляют дефицит энергоносителей. В итоге с января 2021 года стоимость нефти марки Brent выросла на 61% и достигла $83 за баррель.

Экспоненциальный взлет цен на природный газ, каменный уголь и электроэнергию в Азии и Европе является сильным фактором роста цен на нефть, потому что вынуждает коммунальные предприятия и домовладения использовать нефть и нефтепродукты для выработки энергии.

Цены на нефть продолжат рост, и в случае отсутствия повторных локдаунов текущей зимой могут достигнуть $100 за баррель. Это обусловлено итогами сентябрьского заседания ОПЕК+, на котором не было принято решение об увеличении добычи нефти сверх ранее утвержденного плана, который предусматривал рост добычи на 400 тысяч баррелей в сутки ежемесячно.

Стратегия развития

Утвержденная в 2018 году Стратегия развития компании предусматривает почти 50%-ный рост добычи к текущему уровню: увеличение добычи жидких углеводородов до 38,4 млн тонн к 2030 году при 100%-ном восполнении запасов.

Стратегией развития также предусмотрено повышение маржинальности — главным образом за счет роботизации нефтяных скважин, развития продаж сопутствующих товаров и услуг на сети АЗС и увеличения шинного бизнеса, а также за счет увеличения объемов нефтепереработки и развития газонефтехимического направления, что позволит нарастить объем выпуска продуктов с высокой добавленной стоимостью.

В 2018 году компания декларировала цель увеличить объем нефтепереработки до 15,3 млн тонн (текущий уровень — 12,5 млн тонн). Однако в 2021 году глава Совета директоров Татнефти — действующий президент Республики Татарстан Рустам Минниханов — заявил, что компания может полностью отказаться от продажи сырой нефти и перейти на ее переработку. Фактически это предполагает двукратное увеличение нефтеперерабатывающих и газонефтехимических мощностей.

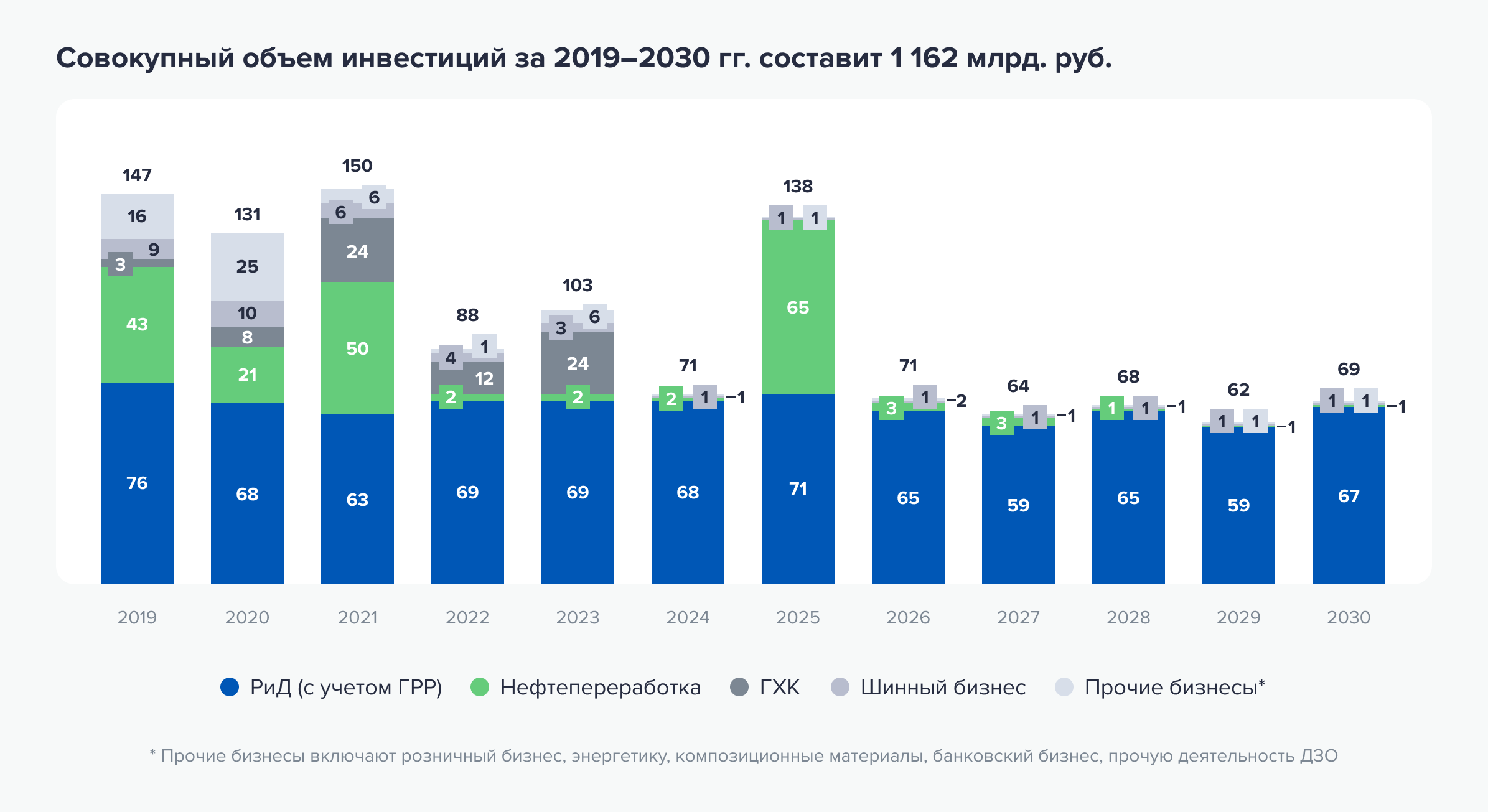

Изменение существующей Стратегии развития с указанием этапов перехода, их сроков и стоимости должно быть представлено на утверждение Совету директоров в четвертом квартале 2021 года. Ранее утвержденный план предусматривал совокупный объем инвестиций за период с 2019 по 2030 год в объеме 1,16 трлн рублей, значительная часть которых уже была профинансирована в последние 2,5 года.

Амбициозная трансформация бизнеса может отразиться увеличением инвестиций на период развития новых производственных мощностей. Однако в перспективе это значительно повысит рентабельность и прибыль Группы, а также снизит зависимость ее доходов от волатильных биржевых цен на нефть, в том числе с учетом усиления экологической и климатической повестки.

Кроме этого устойчивое финансовое состояние и низкая долговая нагрузка позволяют компании привлекать ликвидность для реализации инвестиционных проектов без ущерба для акционеров.

Финансовая часть и экономический прогноз

По итогам 2020 года Татнефть в рамках соглашения ОПЕК+ сократила добычу нефти примерно до 506 тыс. баррелей в сутки (–12,9% г/г). Это привело к 17,7%-ному снижению добычи попутного нефтяного газа.

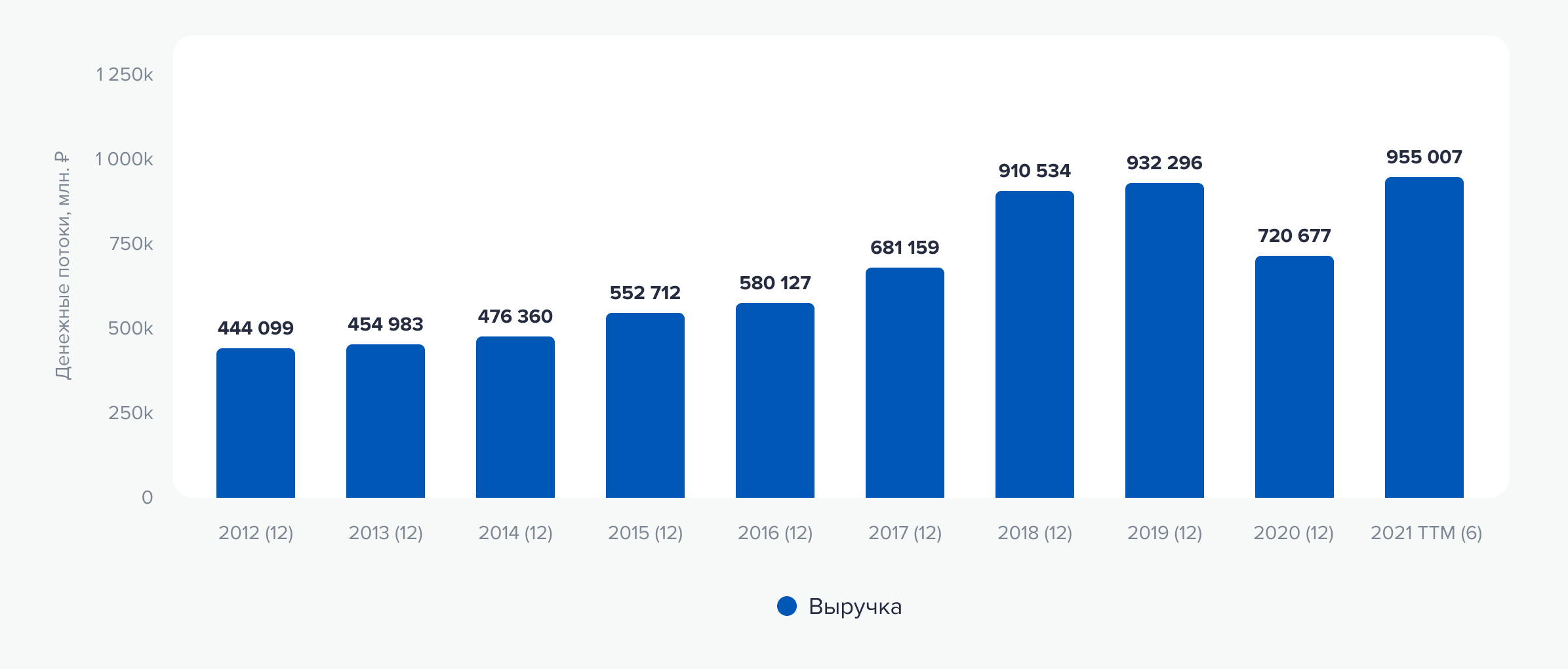

Это отразилось снижением выручки и чистой прибыли компании на 23 и 45% — до 721 млрд рублей и 104,6 млрд рублей соответственно. Но, несмотря на почти двукратное падение прибыли, этот результат в разы лучше, чем у западных нефтяных компаний, зафиксировавших по итогам года миллиардные убытки даже на операционном уровне.

В первом полугодии 2021 года Татнефть увеличила выручку на 70% г/г — до 568,9 млрд рублей — за счет рост цен на нефть и нефтепродукты, а также постепенного увеличения добычи (+3,3% с начала года). Чистая прибыль выросла почти на 120% г/г и составила 92,93 млрд рублей. Свободный денежный поток составил 59,5 млрд рублей, при этом чистый долг остается на низком уровне — около 6,5 млрд рублей.

Исходя из плана Татнефти увеличить добычу в 2021 году до 26,5 млн т (в соответствии с условиями соглашения ОПЕК+) и текущей ценовой конъюнктуры на рынке энергоносителей, по итогу года компания может зафиксировать 1,235 трлн рублей выручки и примерно 220 млрд рублей чистой прибыли (без учета неденежного убытка и прибыли по курсовым разницам).

Дивиденды Татнефти

Один из главных приоритетов Татнефти — рост акционерной стоимости компании через увеличение свободного денежного потока и выплат акционерам.

Действующая дивидендная политика Татнефти предполагает выплачивать акционерам не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того, какая из них является большей. Однако до пандемии компания направляла на выплату дивидендов 100% чистой прибыли по РСБУ в качестве промежуточных дивидендов и собиралась перейти на выплату 100% FCF.

Исключением стал кризисный 2020 год: Татнефть направила средства на дивиденды строго по дивидендной политике, а также выплатила промежуточные дивиденды за первое полугодие 2021 года в размере 16,52 рублей на каждую привилегированную и обыкновенную акцию. Это соответствует минимальному порогу, установленному дивидендной политикой: 50% прибыли по РСБУ.

Консервативное распределение дивидендов обусловлено возросшей налоговой нагрузкой из-за отмены правительством РФ механизма дифференцированного налогообложения. Из-за этого Татнефть лишилась около 39 млрд налоговых преференций в год. Однако после поднятия соответствующего вопроса президентом Татарстана и совещания у президента РФ Минфин заявил о готовности донастроить фискальную систему нефтяной отрасли. Принятие решения ожидается до конца 2021 года.

Низкая дивидендная доходность стала основной причиной отстающей динамики акций Татнефти. Их стоимость с начала года выросла всего на 11% по сравнению с 40–62%-ным ростом акций компаний-аналогов и 61%-ным ростом котировок нефти марки Brent.

Мы считаем, что рост нефтяных котировок до максимального за три года уровня и сопутствующее увеличение доходов компании позволят менеджменту вернуться к прежней практике распределения дивидендов. По итогу 2021 года Татнефть может выплатить акционерам 100% прибыли.

В совокупности с ожидаемым решением Минфина смягчить налоговый режим для проектов по добыче сверхвязкой нефти и месторождений с выработанностью более 80% это может стать мощным катализатором роста акций Татнефти.

Риски компании

Основные риски для бизнеса компании Татнефть аналогичны рискам всего нефтяного сектора. В их числе:

- введение повторных локдаунов в результате очередных волн пандемии;

- появление штаммов коронавируса, устойчивых к вакцинам;

- повторные ограничения ОПЕК+ на добычу нефти;

- внедрение экологических налогов и усиление значимости глобальной экологической повестки;

- изменение структуры спроса на энергоносители, заключающееся в постепенном замещении углеводородов другими видами энергии;

- рост налоговой нагрузки на нефтяную отрасль в РФ.

Однако перспективное увеличение производства продуктов нефтепереработки и нефтегазохимии до 100% от объемов добываемого сырья позволит компании нивелировать главный риск потери доходов, заключающийся в замещении углеводородов другими видами энергии.

Вывод и оценка

Исходя из экономического прогноза, Татнефть торгуется с форвардным P/Е около 6х. Это значительно меньше средней пятилетней оценки компании в размере 9,5х и существенно дешевле отраслевых аналогов.

Возврат к прежней практике распределения дивидендов и вероятное смягчение налогового режима для проектов по добыче сверхвязкой нефти станет мощным стимулом роста акций Татнефти в среднесрочной перспективе.

В то же время значительное увеличение объемов нефтепереработки и производства продуктов газонефтехимии станет катализатором раскрытия акционерной стоимости в долгосрочной перспективе.

Поскольку фактический размер дивидендных выплат для всех видов акций Татнефти идентичен, мы считаем целесообразным покупку более дешевых привилегированных бумаг, торгующихся с 8%-ным дисконтом к цене обыкновенных, предоставляющих право голоса на собрании акционеров.

Прогнозная цена привилегированных акций Татнефти составляет 725 рублей. Потенциал роста — 27% на горизонте 12–18 месяцев.