Топ-выбор: 10 друзей инвестора

Драйверы

Лукойл

Компания увеличивает дивиденды год к году. На горизонте 12 месяцев ждем дивидендную доходность 19%. Потенциальный апсайд — 25,5%.

Лукойл закрыл сделку по продаже НПЗ на Сицилии, а также рассматривает продажу НПЗ «Лукойл нефтохим Бургас» в Болгарии. Дальше компания намерена приобрести долю японской нефтяной компании Inpex в совместном проекте в Ираке — Эриду. Лукойл уже контролирует 60% проекта Эриду и может получить полный контроль над месторождением, выкупив долю японского партнера.

Эриду — крупнейшее нефтяное месторождение, обнаруженное в Ираке за последние 20 лет. Разведанные запасы нефти составляют от 7 до 10 млрд барр.

В 2023 году компания показала рост маржинальности бизнеса благодаря: уходу иностранных нефтетрейдеров из России, снижению экспортной пошлины и росту цен на нефтепродукты. Благодаря этому Лукойл может выплатить рекордные в истории дивиденды.

Сургутнефтегаз - П

Рост дивидендов за 2023 год из-за переоценки “кубышки”. Видим потенциальный апсайд в акциях Сургута на уровне 23%.

Ослабление рубля в 2023 году повлекло за собой переоценку депозитов и денежных средств в валюте на балансе Сургута. Это может привести к потенциально рекордной чистой прибыли и, соответственно, рекордной дивидендной базе. Ждем дивидендную доходность на горизонте 12 месяцев 21%.

Сбер

Мы позитивно смотрим на акции банка, ориентируемся на целевую цену в 319 рублей.

Лидер сектора продолжает нас радовать стабильностью. Банк уверенно идет к 1,5 трлн чистой прибыли по итогам 2023 года, поэтому можем увидеть дивиденды в размере 33 рублей на акцию. Рост процентной ставки пока не отразился на финансовых результатах.

Сбер продолжает увеличивать процентные и комиссионные доходы, сохраняет ежемесячную прибыль в 130 млрд руб. и высокую отдачу на капитал (более 22%).

Дополнительные триггеры для роста капитализации (рост див. выплат и выкуп акций у нерезидентов) на текущий момент не подтвердились.

Полюс

Доходность будет зависеть от судьбы выкупленного пакета акций, и развития проекта Сухой Лог. В акциях Полюса сохраняется апсайд на уровне 28% — до 13 600 рублей за акцию.

В 2023 году Полюс выкупил около 30% собственных акций у Группы Акрополь Ахмета Паланкоева, которые ранее были проданы ему Саидом Керимовым для ухода от санкций. Сделка оценивалась в размере 580 млрд рублей и увеличила долговую нагрузку золотодобытчика. С учетом роста цен и ослабления рубля, соотношения чистого долга к EBITDA Полюс теоретически может позволить платить дивиденды. Но есть риск дивидендной паузы. Однако Полюс никогда не воспринимался инвесторами как дивидендная фишка.

Полюс сохраняет планы по добыче в 2,8 — 2,9 млн унций на 2023 год. Сухой Лог всё еще находится на стадии разработки. Компания год от года отодвигает сроки его запуска.

Южуралзолото

На фоне роста добычи ЮГК сможет нарастить финансовые показатели, сократить долг и перейти к более щедрым выплатам дивидендов. Мы видим таргет по акциям ЮГК на уровне 0,92 рублей: апсайд более 40%.

В 2022 году компания получила разовый убыток из-за списания инвестиций — акции золотодобытчика Петропавловск. Но это ничем не грозит инвесторам в будущем.

Ключевое преимущество ЮГК перед конкурентами — завершение цикла капитальных затрат в 2023 году и рост добычи с 2024 года. ЮГК планирует удвоить добычу золота к 2028 году. Полученные от IPO средства, около 7 млрд рублей, ЮГК направила на погашение задолженности. Компания намерена погашать долг и постепенно перейти к выплате дивидендов.

Whoosh

Whoosh интересен в качестве растущего бизнеса. Мы видим таргет по акциям на уровне 290 рублей или апсайд 33%.

Whoosh работает над выходом бизнеса в страны Южной Америки, чтобы снизить эффект сезонности бизнеса. Это позволит компании получать не только валютную выручку, но и работать круглый год. Whoosh впервые выплатил дивиденды в публичном статусе.

Дивидендная доходность составила около 5%. В 2024 году мы ждем от компании роста инвестиций, в том числе за счет долга, а вместе с этим выплаты дивидендов. Дивидендная доходность может составить около 7%.

OZON

Ozon привлекателен на фоне увеличения доли рынка, а также редомициляции в дружественную юрисдикцию. Таргет — 3 738 рублей за бумагу с апсайдом 40%.

После намеков на выход в зону операционной прибыльности менеджмент компании заявил о намерениях «сжигать» деньги в качестве топлива для роста бизнеса. Во втором и третьем квартале темпы прироста GMV Ozon’а оставались на уровне 80-100% г/г.

Компания хочет отвоевывать рынок у WildBerries, используя полученные в ходе IPO деньги, а также оборотный капитал. Прибыль и дивиденды у Озона появятся не ранее 2025 года.

Глобалтранс

Мы ждем возвращения дивидендных выплат, старта обратного выкупа акций или M&A. Сохраняем позитивное мнение по распискам компании с таргетом 901 рубль на акцию.

Основа парка — полувагоны, ставка на аренду которых вновь находится у своих исторических максимумов: более 2900 руб./вагон в сутки.

Около 30% парка составляют цистерны для перевозки нефти. Цены на аренду этих цистерн также выросли на 30%. В 2024 году менеджмент не ожидает выбытия парка вагонов.

Дивидендная засуха привела к снижению долга (ND/EBITDA стал отрицательным -0,2х) и росту денег на счетах (около 174 рублей/акцию), а благоприятная рыночная конъюнктура позволила заработать более 70 рублей FCF на акцию по итогам только первой половины года.

ЕМЦ

Наш фаворит в секторе медицинских услуг с целевой ценой 1 068 рублей из-за потенциальных дивидендов в 2024 году (в том числе пропущенных) в размере 186,5 рублей на акцию.

Отличительная особенность компании — работа в премиальном сегменте и привязка тарифов к евро, что делает ее бенефициаром девальвации рубля. В валюте бизнес нельзя назвать растущим, однако невыплата дивидендов позволила снизить долговую нагрузку (ND/EBITDA = 0,8x). Компания планирует редомициляцию в Россию и выплату пропущенных дивидендов.

АФК Система

Ставим на вечную корреляцию стоимости акций компании и публичных активов, ожидаем несколько IPO в 2024 году и оценку 22 рубля за акцию.

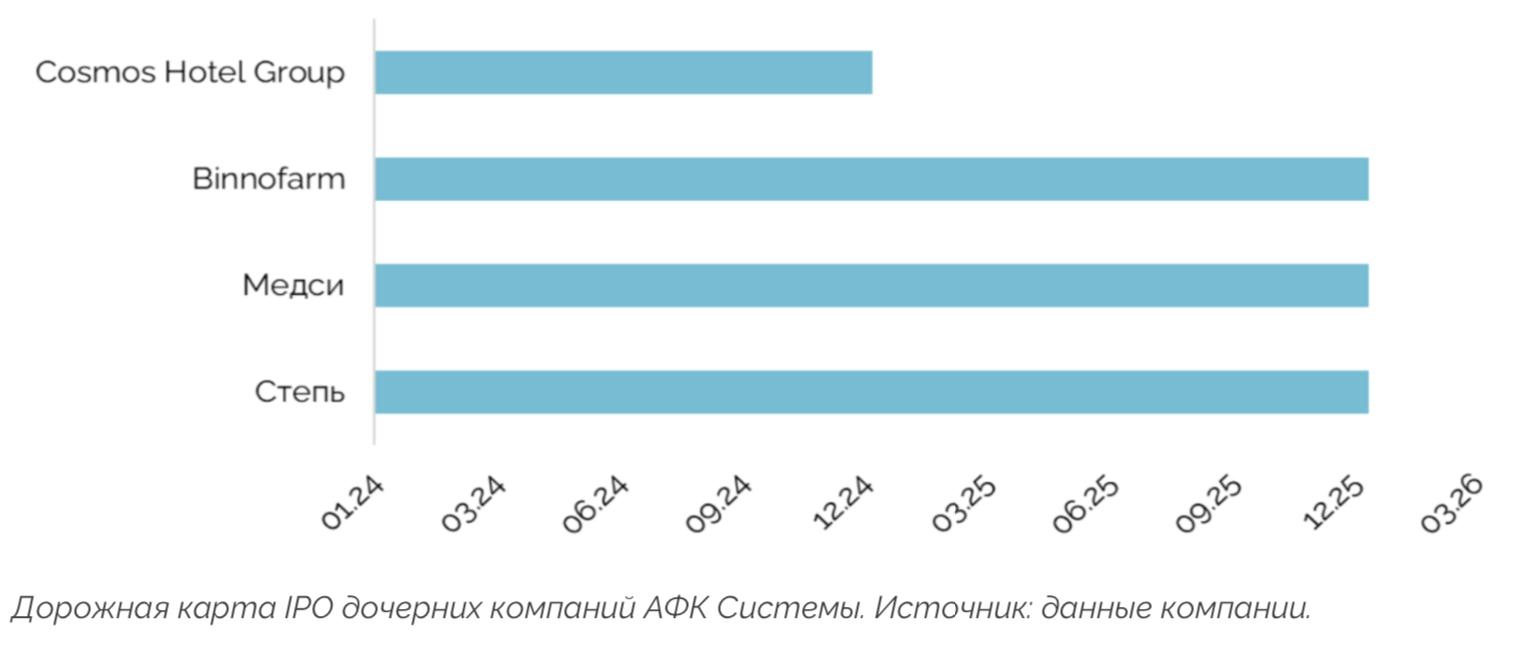

Дорожная карта IPO дочерних компаний АФК Системы. Источник: данные компании.

Холдинг состоит из публичных дочек: МТС, Ozon, Сегежа, Etalon, и не публичных, крупнейшие из них — Степь, Медси, Биннофарм.

Отличительная особенность АФК — зависимость от результатов дочерних компаний и денежных потоков от них: дивиденды и продажа долей.

У холдинга высокий уровень долга, он уже превышает 1,1 трлн рублей. В ближайшие 2 года нужно погасить или рефинансировать 65% от долговых обязательств.

Мы ждем IPO непубличных активов в ближайшие годы и сохраняем таргет по компании в 22 рубля с учетом рисков по долговой нагрузке Сегежи.