Транснефть: ставка на предсказуемость

Драйверы

«Транснефть»: пульс нефтяной артерии России

«Транснефть» остается естественным монополистом и ключевым звеном нефтяной инфраструктуры России, контролируя транспортировку более 80% добываемой в стране нефти. Компания демонстрирует высокую стабильность бизнеса благодаря госрегулированию тарифов, которые индексируются вне зависимости от цен на сырье. Операционные показатели остаются устойчивыми благодаря перенаправлению экспортных потоков на Восток, хотя общие объемы прокачки сдерживаются соглашением ОПЕК+.

Главным вызовом для компании стало повышение налога на прибыль до 40% сроком на шесть лет — эта временная мера для поддержки бюджета оказывает давление на чистую прибыль, которая по итогам 2025 года может снизиться на 4%. Тем не менее выручка сохраняется на уровне предыдущего года с незначительным ростом, а EBITDA прибавит около 2%. Наш прогноз по дивидендам на 2025 год составляет 191 рубль на одну акцию, что соответствует доходности около 13,6%.

Предпосылки для роста и позитивные факторы

- Стабильная компания-монополия с прогнозируемой ежегодной индексацией тарифов

- Высокий коэффициент дивидендных выплат и их неизменность даже во время кризиса.

- Чистая денежная позиция, финансовые вложения при высокой ключевой ставке позволяют компании зарабатывать дополнительный доход.

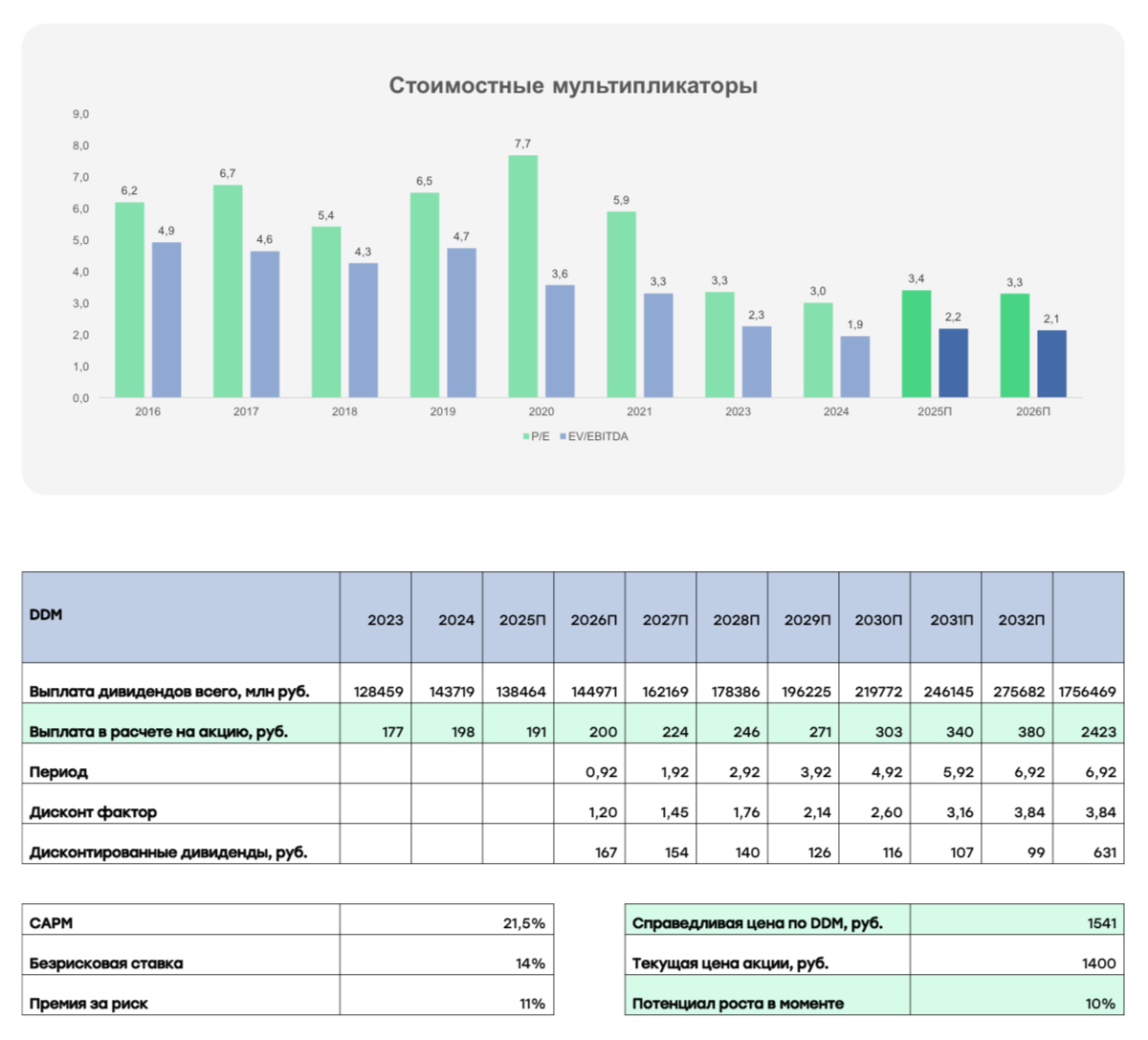

- Низкая по историческим меркам текущая оценка компании на основе мультипликаторов: коэффициенты Р/Е и EV/EBITDA 3,4 и 2,2 соответственно.

- В случае улучшения геополитики и стабилизации бюджета страны, ставка налога на прибыль в 40% может быть пересмотрена.

Риски

- Государственное управление создает риск возникновения «нерыночных» ситуаций, как, например, было с введением налога на прибыль в 40% исключительно для «Транснефти».

- Необходимость капремонтов становится выше, свободный денежный поток может уйти в отрицательную зону.

- Угроза повреждения инфраструктуры под воздействием внешних факторов. В условиях геополитической напряженности компании приходится работать в режиме повышенной готовности.

Оценка

По стоимостным мультипликаторам компания традиционно оценивается дешево. Р/Е находится на исторически низких уровнях. С 2018 года среднее значение EV/EBITDA составляет 2,9, если брать его за бенчмарк, то справедливая цена составляет 1975 руб. за одну акцию. Но эта оценка не учитывает текущие ставки в экономике и возросшую после 2022 года премию за риск. «Транснефть» - это классическая компания стоимости со стабильными дивидендами, которые для многих и являются определяющим фактором при выборе акций компании. Поэтому, на наш взгляд, более правильно при оценке ориентироваться на модель дисконтирования дивидендов (DDM).

При расчете мы использовали безрисковую ставку 14% и премию за риск 11%, в таком случае справедливая цена составляет 1541 руб., что чуть выше текущих уровней. Справедливая цена через 12 месяцев составляет 1667 руб. за акцию, что подразумевает потенциал роста порядка 19% от текущей цены (1400 руб.). Важно отметить, что при снижении ключевой ставки и уменьшения доходностей по 10-летним ОФЗ, безрисковая доходность будет снижаться и, соответственно, потенциал роста будет увеличиваться.

Итог

Несмотря на повышенный налог, который «съедает» часть прибыли, «Транснефть» остается одной из самых стабильных дивидендных историй на российском рынке. Прокачка нефти также остается стабильной, отрицательный чистый долг создает запас прочности и для выплаты дивидендов, и для инвестпрограммы. Ценообразование тарифов и расходная часть тоже достаточно прогнозируемы.

Бумага может быть интересна, прежде всего, консервативным инвесторам, которые хотят получать предсказуемый дивидендный поток. Взрывного роста котировок в моменте мы не ожидаем, но на снижении ключевой ставки акции должны получить переоценку.

С нашей точки зрения, справедливая цена акций компании через 12 месяцев составляет 1667 рублей за бумагу, что подразумевает потенциал роста порядка 19% от текущей цены. Считаем, что «Транснефть» представляет интерес для консервативных инвесторов, ориентированных на предсказуемый дивидендный поток, и обладает потенциалом переоценки при снижении ключевой ставки.