TSMC: проводник в полупроводник

Драйверы

О компании

Taiwan Semiconductor Manufacturing Co. (NYSE: TSM) — мировой лидер в производстве интегральных схем и полупроводниковых пластин. Компания не разрабатывает чипы, а только производит их для широкого спектра конечных продуктов, таких как персональные компьютеры и периферийные устройства, проводные и беспроводные системы связи, автомобильное и промышленное оборудование, потребительская электроника и др. TSMC основана в 1987 году. Акции компании котируются на Тайваньской фондовой бирже (TWSE), а депозитарные расписки (ADS) — на Нью-Йоркской фондовой бирже (NYSE).

В чем идея?

- TSMC — ведущий игрок на рынке контрактного производства полупроводников. Технологическое превосходство, высокое качество продукции и отсутствие конкуренции с клиентами (из-за того, что TSMC на занимается разработкой чипов) обеспечивают компании абсолютное доминирование в отрасли. В число ее крупнейших заказчиков входят Apple, Nvidia, AMD, MediaTek, Qualcomm, Broadcom, Sony и Marvell.

- TSMC лидирует в технологической гонке. Разработка 2-нм и 1,6-нм техпроцессов в сочетании с инновациями в энергопотреблении позволит компании предложить клиентам значительно более эффективные по скорости и энергоэффективности продукты.

- TSMC активно расширяет свои глобальные производственные мощности на фоне текущей высокой загрузки фабрик. Компания инвестирует в новые заводы на Тайване, в Японии, Европе и США, где клиенты готовы платить премиальную цену. Эти планы соответствуют курсу на локализацию производства администрации США, что обеспечит дополнительную поддержку компании.

- Менеджмент TSMC прогнозирует среднегодовой рост выручки (CAGR) на уровне примерно 20% в ближайшие пять лет, что с запасом компенсирует снижение валовой рентабельности не более чем на 6 процентных пунктов (п.п.) в результате международной экспансии.

- Сочетание роста продаж, высокой прибыльности и стабильного денежного потока обеспечивает значительный потенциал роста акций.

Почему нам нравится Taiwan Semiconductor?

- Причина 1: Абсолютное лидерство в контрактном производстве полупроводников

Taiwan Semiconductor Manufacturing Company (TSMC) — чистый игрок на рынке контрактного производства полупроводников: компания не разрабатывает чипы, а изготавливает их по заказу клиентов. TSMC обладает мощной производственной базой, оборудованной под промышленный выпуск полупроводниковых пластин.

TSMC управляет 19 фабриками (Fabs), из которых две находятся в Китае, одна в США и одна в Японии. Основные активы компании, включая штаб-квартиру и центр исследований и разработок (R&D), находятся на Тайване. Большинство фабрик TSMC требуют инвестиций $5–60 млрд каждая для создания стерильных помещений, установки передового оборудования и инфраструктуры. Капитальные затраты на самые современные фабрики с новейшими технологическими процессами еще выше.

Высокая сложность и капиталоёмкость производства полупроводников делают отрасль устойчивой с высоким порогом входа для новых игроков.

В отличие от некоторых крупных конкурентов, таких как Samsung и Intel, TSMC не разрабатывает чипы, а значит, не конкурирует со своими заказчиками. Это позволяет технологическим компаниям сосредоточиться на разработке, не вкладывая средства в дорогостоящие производства. В свою очередь TSMC получает стабильные заказы и экономию на эффекте масштаба.

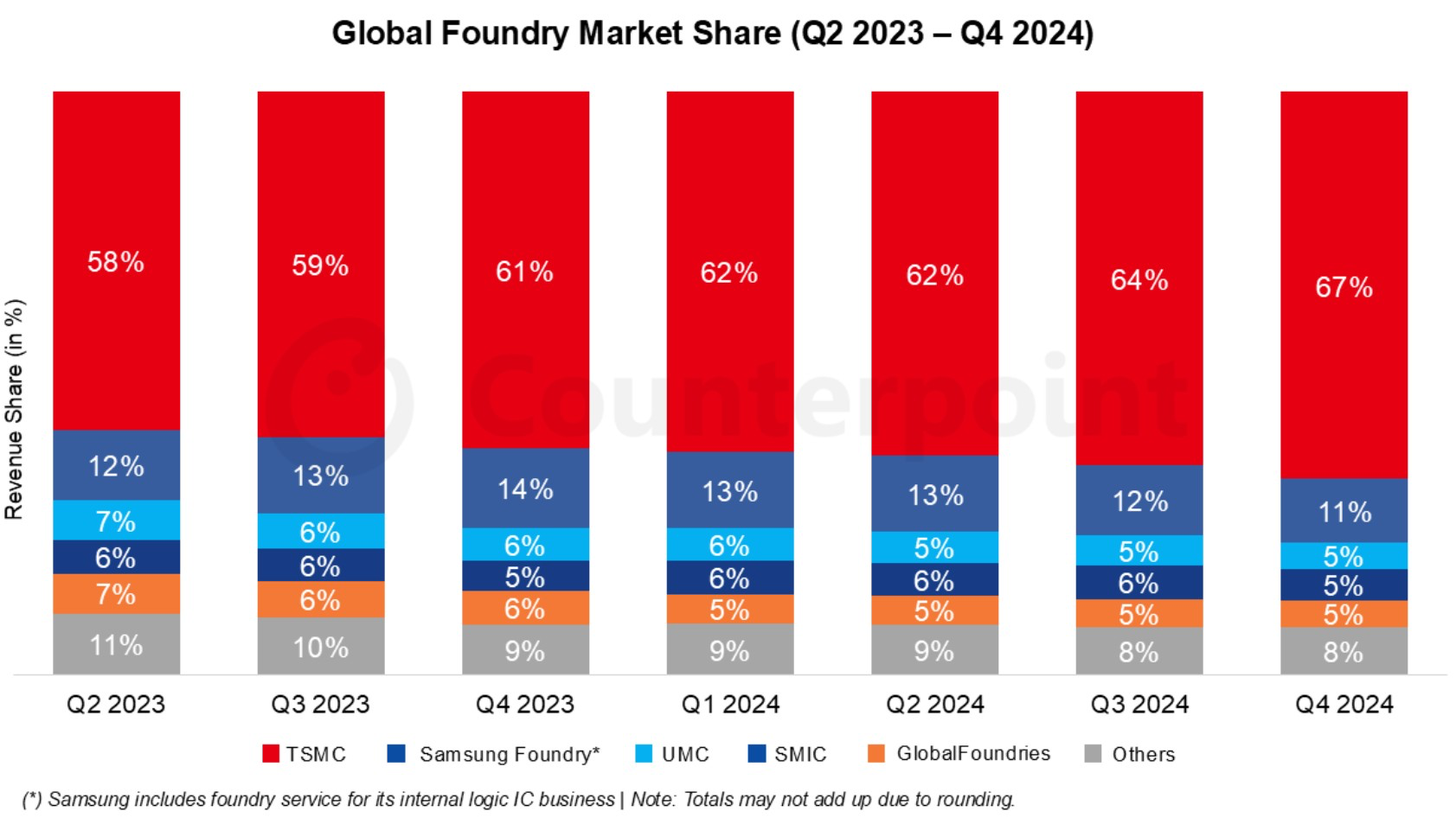

Такая бизнес-модель лежит в основе успеха компании: по состоянию на 4-й квартал 2024 года TSMC остается крупнейшим в мире контрактным производителем полупроводников с долей рынка 67%. Ближайший конкурент компании — Samsung Foundry с долей рынка 8,1%. В последние годы рыночная доля TSMC растёт, укрепляя её доминирующее положение.

Источник: Counterpoint Research

Хотя основное производство TSMC сосредоточено на Тайване, 70% выручки компании приходится на рынок США. Еще 11% доходов поступает из Китая, 10% — из Азиатско-Тихоокеанского региона (АТР) и 5% — из Японии.

Помимо производства полупроводников, TSMC предлагает дополнительные услуги в рамках цепочки поставок, включая тестирование и упаковку микросхем. Это увеличивает ценность компании для клиентов и расширяет объем ее целевого рынка.

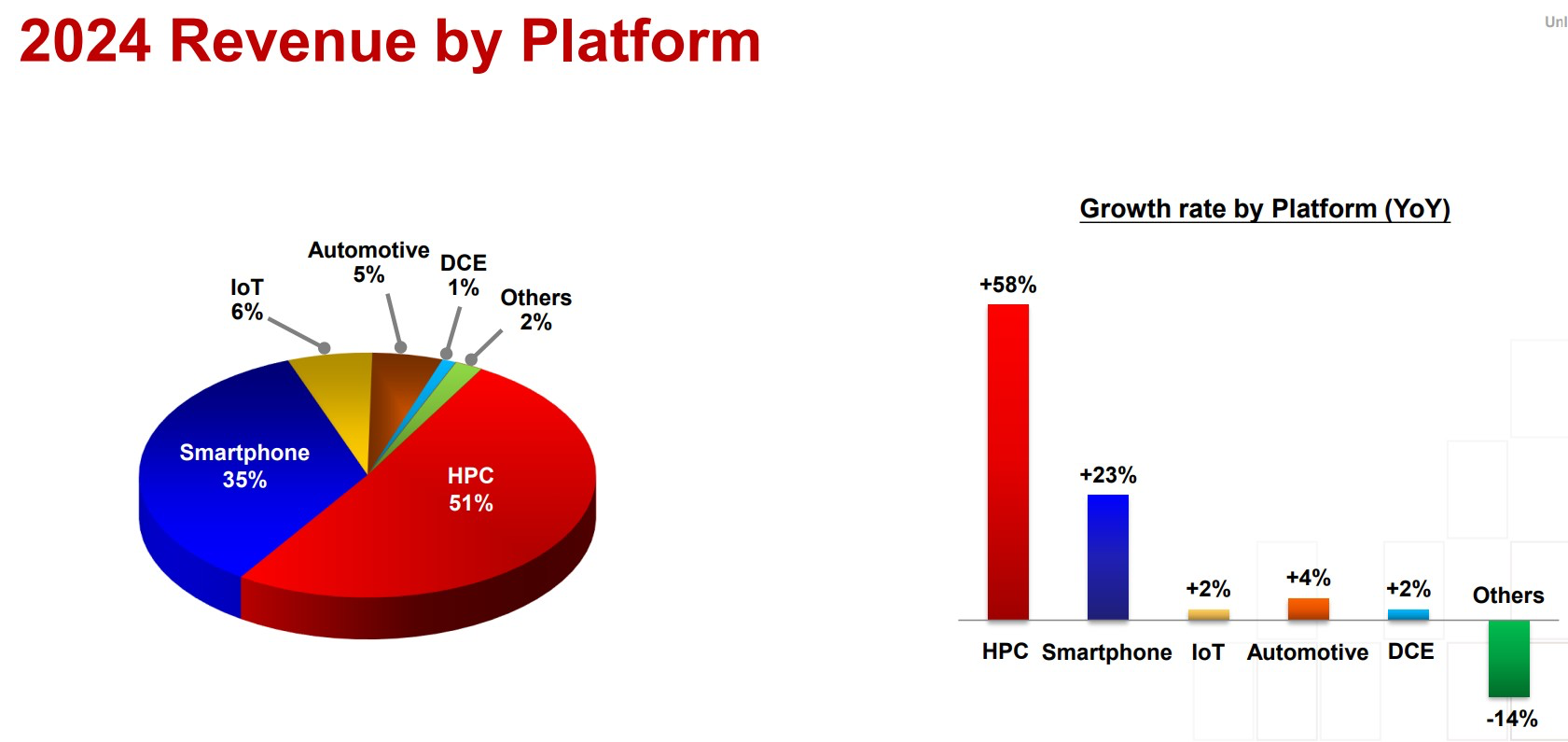

Благодаря широкой клиентской базе продукция TSMC применяется в самых разных областях: высокопроизводительные вычисления, смартфоны, Интернет вещей (IoT), автомобилестроение и потребительская электроника. Это позволяет TSMC компенсировать колебания спроса в отдельных сегментах и поддерживать высокий уровень загрузки мощностей, необходимый для достижения привлекательной рентабельности инвестиций.

Для каждой из пяти ключевых отраслей компания разработала специализированные технологические платформы, в том числе для производства логических микросхем, специализированных технологий, IP, решений для упаковки и тестирования. В 2024 году впечатляющий рост на 58% показал сегмент чипов для высокопроизводительных вычислений, который обогнал все остальные направления. Вторым по темпам роста стал сегмент чипов для смартфонов, выручка которого увеличилась на 23%.

Источник: TSMC 4Q 2024 earnings presentation

TSMC обслуживает крупнейших клиентов мирового уровня. Apple использует мощности компании для производства процессоров A-серии для iPhone и iPad, а также чипов M-серии для Mac и некоторых моделей iPad. По оценкам, Apple приносит TSMC около 25% выручки. Второй по значимости клиент — Nvidia — обеспеечивает около 10% выручки TSMC. Среди других крупных заказчиков — MediaTek, AMD, Qualcomm, Broadcom, Sony и Marvell.

- Причина 2: Внедрение передовых технологий и глобальная экспансия

Характерной особенностью полупроводниковой индустрии является постоянная технологическая гонка, где ключевые параметры — размеры чипов и их энергоэффективность. Производители, использующие более передовые технологические процессы, пользуются большим спросом, и ценность их продукции выше. Чем меньше размеры полупроводников, тем выше их энергоэффективность благодаря снижению потерь и нагрева. В 2024 году 69% выручки TSMC от продаж пластин пришлось на производство по нормам менее 7 нм — против 58% в 2023 году.

Однако размещение всех необходимых элементов на уменьшенной площади микросхем становится вызовом для производителей. В 2022 году компания Samsung впервые представила архитектуру Gate-All-Around (GAA) для 3-нм чипов. Она позволяет уменьшать размеры транзисторов, снижать энергопотребление и увеличивать производительность.

На данный момент TSMC применяет предыдущую технологию FinFET для производства 3-нм чипов, чтобы минимизировать риски и сохранить стабильное качество производства. Однако следующие этапы развития процессов — 2 нм (N2) и 1,6 нм (A16) — будут основаны на принципах новой архитектуры GAA. Кроме того, в A16 будет внедрена технология подачи питания через заднюю сторону пластины (Super Power Rail, SPR), позволяющая освободить фронтальную часть чипа для прокладки сигнальных соединений, что увеличит плотность транзисторов и энергоэффективность.

TSMC прогнозирует следующие показатели новых техпроцессов:

- Технология N2 обеспечит прирост скорости на 10%–15% при том же энергопотреблении или снижение энергопотребления на 25%–30% при той же скорости, а также увеличение плотности размещения элементов более чем на 15% по сравнению с N3E (усовершенствованная версия 3-нм техпроцесса). Массовое производство N2 запланировано на вторую половину 2025 года, и этот техпроцесс станет самым передовым на момент выхода на рынок. Улучшенная версия N2P с повышенной производительностью поступит в массовое производство во второй половине 2026 года.

- Технология A16, разработанная для продуктов сегмента высокопроизводительных вычислений с комплексными маршрутами сигналов и сетью распределения питания, обеспечит прирост скорости на 8%–10% при том же энергопотреблении или снижение потребления на 15%–20% при той же скорости по сравнению с N2P. Эта технология позволит увеличить плотность размещения элементов на 7%–10%. Запуск A16 также намечен на вторую половину 2026 года.

TSMC ожидает, что основными потребителями новых энергоэффективных технологий будут индустрии высокопроизводительных вычислений и смартфонов.

Так как технологическое превосходство является ключевым конкурентным преимуществом TSMC, компания собирается увеличить капитальные затраты в 2025 году и направить около 70% прироста на развитие передовых техпроцессов. Новый уровень капзатрат составит $38–$42 млрд, что значительно выше $30 млрд в 2024 году. Это обусловлено программой расширения производства и растущим спросом на передовые чипы. По данным отраслевых источников, загрузка мощностей TSMC процессов 5-нм и 3-нм приближается к 100% и сохранится на этом уровне до конца 2025 года.

TSMC активно развивает производство в разных регионах. В недавней квартальной отчетности менеджмент компании представил обновленные планы и стадии развития каждой инициативы.

Так, на внутреннем рынке в Тайване компания наращивает мощности 3-нм техпроцесса на уже существующем заводе, а также расширяет несколько предприятий, специализирующихся на продвинутой упаковке микросхем. Кроме этого, TSMC ведет подготовку к строительству 2-нм заводов в научных парках Hsinchu и Kaohsiung.

В Японии компания уже запустила серийное производство на новом заводе по выпуску специализированных чипов в Кумамото с «очень хорошими» показателями выхода продукции. Производственные мощности достигают 55 000 пластин в месяц с технологическими нормами 40 нм, 28 нм, 22 нм, 16 нм и 12 нм. Такие чипы востребованы в индустриальном применении и некоторой потребительской электронике. Ожидается, что в 2025 году компания начнет строительство второго завода.

В Германии TSMC строит завод по выпуску специализированных чипов для автомобильной отрасли и промышленности. Этот проект — совместное предприятие, где TSMC является основным инвестором в партнерстве с Bosch, Infineon и NXP Semiconductors. Производственные мощности завода составят около 40 000 пластин в месяц с техпроцессами 28/22 нм (планарный CMOS) и 16/12 нм (FinFET). Запуск производства запланирован на 2027 год. Проект уже получил финансовую поддержку правительства Германии в размере €5 млрд и заручился политической поддержкой Европейской комиссии.

В США фабрика TSMC в Аризоне в 4-м квартале 2024 года начало массовое производство чипов, используя передовой технологический процесс N4. По данным компании, показатели выхода продукции этой фабрики уже сопоставимы с заводами в Тайване, и TSMC уверена в плавном наращивании объемов выпуска и стабильном качестве производства в дальнейшем. Компания планирует строительство второй и третьей фабрик в Аризоне, где будут использоваться еще более продвинутые технологии N3, N2 и A16. Запуск второй фабрики намечен на 2028 год.

В 2025 году TSMC увеличила общий объем планируемых инвестиций до $100 млрд, добавив вложения в R&D-центр и два предприятия по упаковке микросхем. Кроме этого, согласно сообщениям в СМИ, компания может стать потенциальным инвестором в производственный бизнес Intel в случае его разделения.

TSMC поддерживает хорошие отношения с правительством США и имеет высокий уровень поддержки от американских клиентов. Заказчики готовы платить больше за чипы, произведенные в США, компенсируя более высокие затраты на локальное производство. Это позитивный фактор, указывающий на то, что новые заводы в США не окажут чрезмерного давления на прибыльность компании в долгосрочной перспективе.

Мы также ожидаем благоприятных условий для компании, поскольку ее программа расширения соответствует курсу администрации США на возвращение производства полупроводников в страну.

Таким образом, передовые технологические прогрессы и масштабная экспансия обеспечивают TSMC долгосрочное конкурентное преимущество.

- Причина 3: Позитивные прогнозы менеджмента на краткосрочную перспективу и пять лет

TSMC позиционирует себя как Foundry 2.0 — производителя чипов, охватывающего весь производственный процесс, от выпуска логических чипов до упаковки, тестирования, изготовления масок и других этапов.

В 2024 году эта отрасль выросла на 6%, а в 2025 году ожидается ускорение роста до 10%, поскольку запасы полупроводников у клиентов к концу 2024 года вернулись к нормальному уровню. Основным двигателем роста станет спрос, связанный с развитием искусственного интеллекта (ИИ) наряду с умеренным восстановлением других конечных рынков.

В 2024 году TSMC превзошла отраслевой рост, увеличив выручку на 30%, а на следующий год менеджмент прогнозирует рост на уровне около 25%. В частности, выручка от чипов-акселераторов для ИИ утроилась в 2024 году и достигла почти 15% от общего объема продаж компании. В 2025 году ожидается удвоение выручки этого сегмента.

Менеджмент ожидает, что сильный рост продаж компенсирует давление на маржу, вызванное запуском новых фабрик, ростом цен на электроэнергию и расширением зарубежных мощностей. По прогнозу компании, в 1-м квартале 2025 года валовая маржа снизится на 1–2 п.п. до 57%–58% по сравнению с концом 2024 года из-за запуска N2, упаковочных мощностей и зарубежных фабрик.

В среднесрочной перспективе менеджмент ожидает, что технологическое преимущество и широкий круг клиентов обеспечат рост выручки от ИИ-акселераторов в среднем на 45% в год в ближайшие пять лет. Этот сегмент станет ключевым источником дохода в сегменте чипов для высокопроизводительных вычислений. Компания ожидает рост совокупной выручки на 20% в год в ближайшие пять лет за счет роста во всех пяти продуктовых платформах.

В долгосрочной перспективе TSMC планирует удерживать валовую маржу на уровне 53% и выше.

Прогноз TSMC выглядит привлекательно с учетом масштабов бизнеса и темпов роста. Если компания реализует заявленный рост выручки, снижение валовой маржи на 6 п.п. не станет критичным и компания создаст дополнительную ценность для акционеров.