Vermilion, верни миллион (#2)

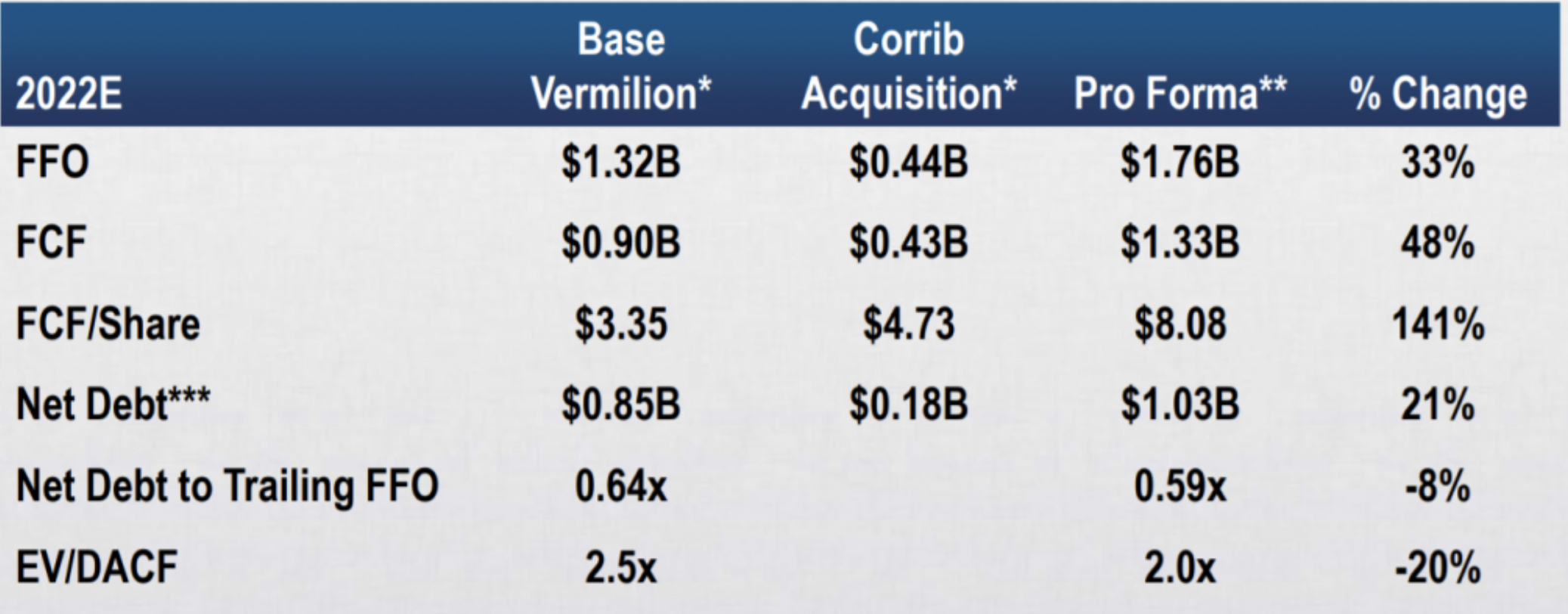

Увеличение объема бизнеса произойдет с 2022 года за счет консолидации активов в Ирландии после покупки 36,5% у Equinor, где Vermilion (NYSE: VET) ранее был в качестве партнера в СП и оператора месторождения:

- Приобретение дополнительной доли в размере 36,5% увеличивает действующую долю владения до 56,5% ~7 700 баррелей нефтяного эквивалента в сутки при добыче в 2022 г.

- Приобретение является самофинансируемым с быстрой выплатой в течение 2 лет и высокой внутренней нормой доходности 41%, при этом после выплаты остается ~ 75% резервов. Структура сделки устраняет необходимость в выпуске акций и максимизирует свободный денежный поток на акцию в долгосрочной перспективе, что повысит доход акционеров.

- Увеличивает присутствие на европейском газе по премиальной цене и изменяет баланс международных доходов. Операционный нетбэк 2022 г. в размере ~$130/барр. н.э. на момент объявления о сделке. Добыча газа в Европе насчитывает более десяти лет, а окончание срока службы месторождения оценивается в 2034 г.

Финансы

VET зафиксировали чистую прибыль в размере 284,0 млн долларов США (1,75 долларов США на базовую акцию) за 1 квартал 2022 года по сравнению с чистой прибылью в размере 500,0 млн долларов США (3,15 долларов США на базовую акцию) в 1 кв 2021 г. Снижение чистой прибыли в основном связано с уменьшением величины восстановления обесценения и увеличением убытка по производным финансовым инструментам, вызванные ростом цен на газ в Европе.

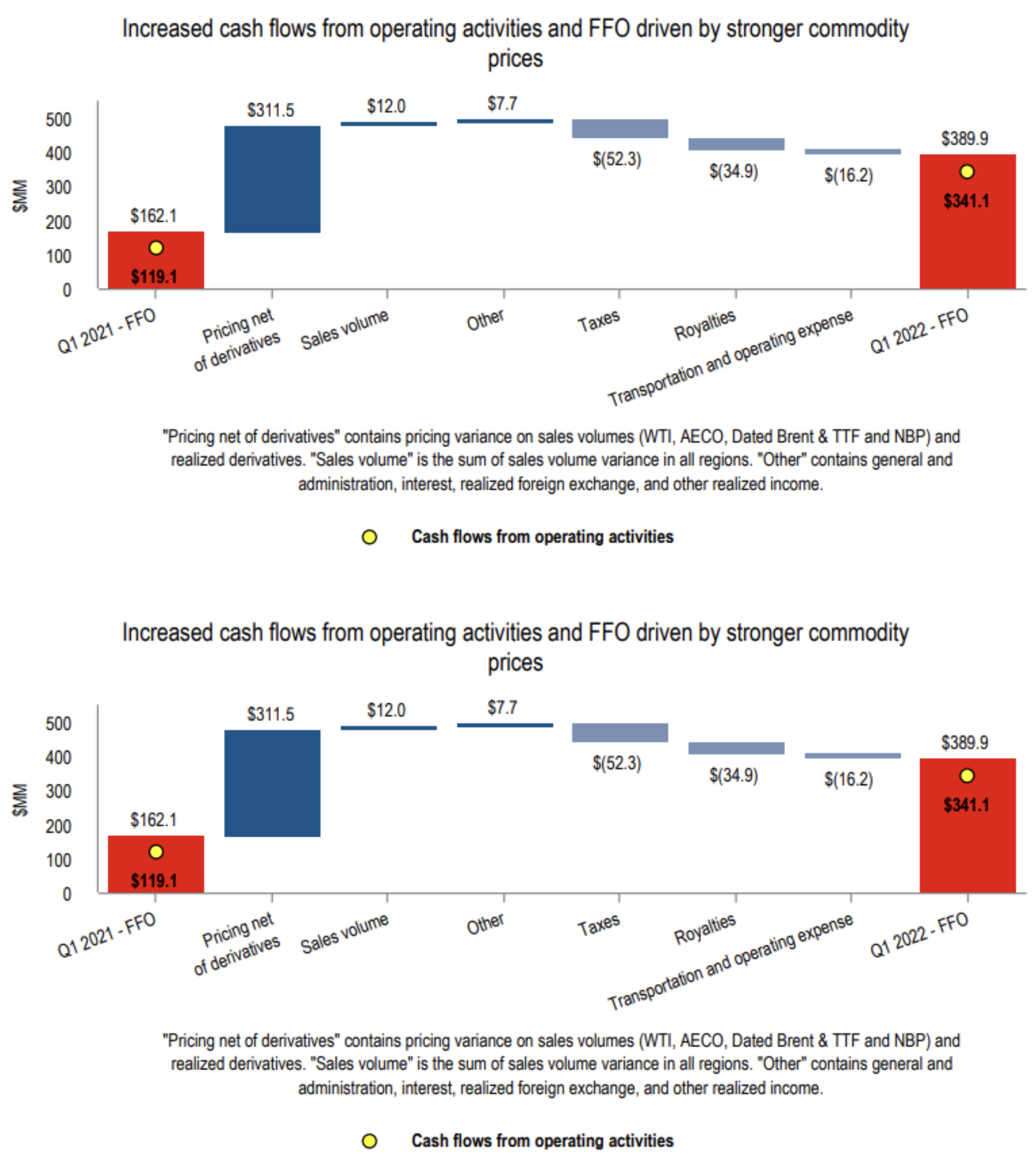

Эти факторы были частично компенсированы увеличением FFO за счет увеличения выручки в связи с сильными ценами на сырьевые товары и отложенным налоговым воздействием в связи с уменьшением восстановления обесценения в текущем году.

Хедж показывает убытки за счет роста цены, но итоговый результат роста цен выливается в огромный прирост свободного денежного потока, а это самое главное здесь.

VET получили денежные потоки от операционной деятельности в размере 389,9 млн долларов США в 1 квартале 2022 года по сравнению со 162,1 млн долларов США в 1 квартале 2021 года. Увеличение было в основном связано с более высокими ценами на сырьевые товары, что отражено в консолидированной цене реализации за баррель н. э., которая выросла за год с 49,20 долл. США за барр к 105.52 долл. США за барр. Это частично компенсируется увеличением текущих налогов и роялти, вызванным повышением цен.

За три месяца, закончившихся 31 марта 2022 г., капитальные затраты составили 85,3 млн долларов США.

В основном регионе Северной Америки в первом квартале 2022 года были понесены капитальные затраты в размере 57,5 млн долларов США. В Канаде было понесено 49,5 млн долларов США. в основном связанные с бурением и заканчиванием. В течение первого квартала пробурили восемь (7,2 нетто) скважин и ввели в эксплуатацию 18 (15,3 нетто) богатые конденсатом газовые скважины Маннвилля в западно-центральной части Альберты, и продолжили нашу кампанию бурения в юго-восточном Саскачеване, где пробурили восемь (7,6 нетто) скважин и ввели в эксплуатацию 10 (9,6 нетто) скважин.

В основном международном регионе капитальные затраты в размере 27,8 млн долларов США были понесены в течение первого квартала 2022 года. Деятельность включала 9,2 млн долларов США в Германии с буровыми работами на Форхопе и капитальным ремонтом, 7,5 млн долларов США, потраченных в Австралии, в основном связанных с предварительным бурением и деятельностью объекта для программы бурения во втором квартале, а также 7,0 млн долларов США, потраченных во Франции на капитальный ремонт и техническое обслуживание недр.

Долгосрочная задолженность уменьшилась до 1,4 млрд долларов США по состоянию на 31 марта 2022 г. с 1,7 млрд долларов США по состоянию на 31 декабря 2021 г. в результате погашений, произведенных в квартале, что было обусловлено увеличением свободного денежного потока и положительным эффектом курсовых разниц на заимствования в долларах США в размере 44,6 млн долларов США.

Чистый долг снизился до 1,4 млрд долларов США по состоянию на 31 марта 2022 года с 1,6 млрд долларов США по состоянию на 31 декабря 2021 года, в основном за счет уменьшения долгосрочной задолженности в результате погашения 226,6 млн долларов США и положительного влияния курсовых разниц на займы в долларах США.

Отношение чистого долга к четырем квартальным притокам денежных средств от операционной деятельности(1) снизилось до 1,2 по состоянию на 31 марта 2022 г. (31 декабря 2021 г. – 1,8) в основном из-за более низкого чистого долга в сочетании с более высокими потоками средств от операционной деятельности за четыре квартала.

Комментарии менеджмента:

«Мы регулярно проверяем, достаточен ли наш прогноз потоков средств от операционной деятельности для финансирования запланированных капитальных затрат, дивидендов и расходов на ликвидацию и рекультивацию. В той мере, в какой ожидается, что потоки средств от операционных прогнозов будут недостаточными для выполнения таких расходов, мы оценим нашу способность финансировать любой дефицит путем сокращения некоторых или всех категорий расходов путем выпуска акций и/или с долга (включая заимствование с использованием неиспользованной мощности нашей существующей возобновляемой кредитной линии).

У нас есть долгосрочная цель достижения и поддержания отношения чистого долга к денежным потокам от операций примерно на уровне 1,0.

По состоянию на 31 марта 2022 г. отношение чистого долга к потокам денежных средств от операционной деятельности составляет 1,2. Мы продолжим следить за изменениями в прогнозируемом потоке денег от операций и, при необходимости, будем корректировать наши планы капиталовложений в разведку и разработку (и связанные с ними производственные планы) для достижения цели оптимального уровня долга.

Мы намерены продолжать укреплять наш баланс в 2022 году за счет сокращения долга и объявили ежеквартальные дивиденды в первом квартале 2022 года. Мы продолжим оценивать нашу стратегию возврата капитала по мере укрепления нашего баланса и, возможно, дальнейшего увеличения нашего возврата капитала акционерам по мере достижения целей по долгу».

Итого

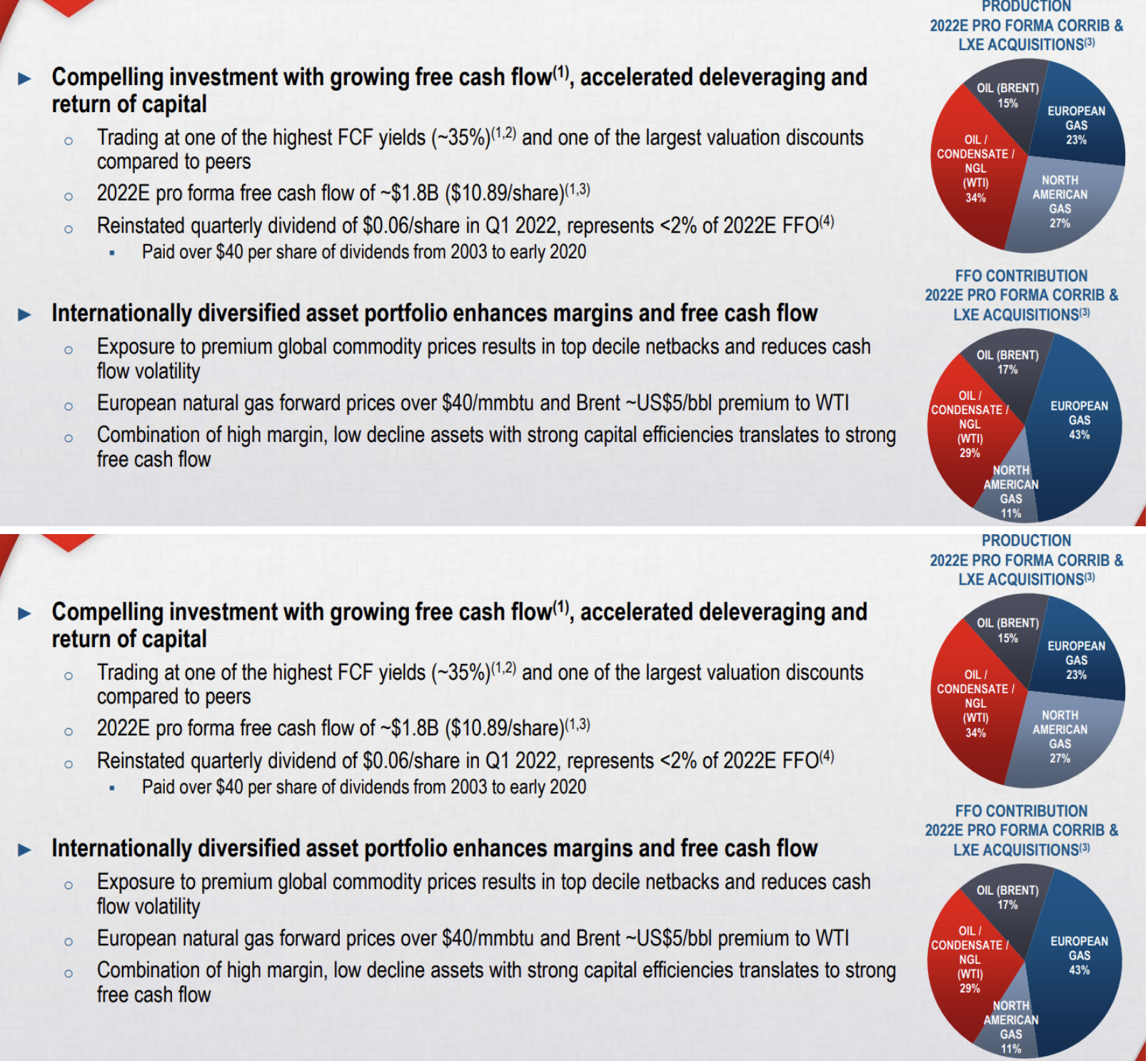

Компания очень грамотно проходит этот этап цикла рост цен на энергоресурсы. Они вовремя сориентировались, что газ будет расти сильнее нефти и спрос на него в Европе будет горячим, поэтому докупили активы Corrib в Ирландии, обеспечив себе десятилетие сильных денежных потоков.

Дивиденды

Возобновили выплаты, раньше бизнес был максимально щедр на выплаты, считаем, что компания будет постепенно повышать дивидендные выплаты. Покупка дополнительного газового месторождения, ускоряет сокращение доли заемных средств и повышает способность вернуть дополнительный капитал акционерам. Также компания проведет байбэк, в ходе которого приобретет до 16 076 666 обыкновенных акций, что составляет примерно 10% от ее публичного обращения по состоянию на 22 июня 2022 года, в течение двенадцати месяцев, начиная с 6 июля 2022 года, с последующим аннулированием выкупленных акций.

Оценка

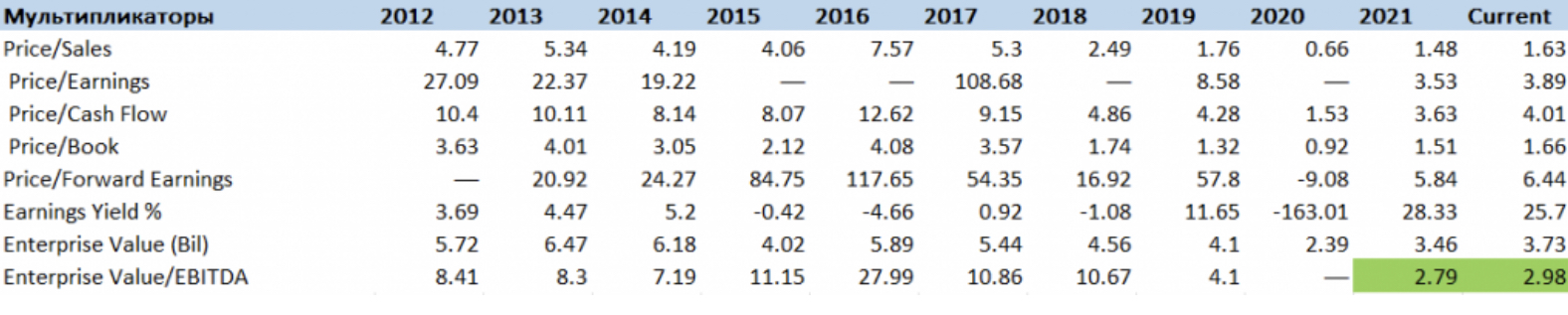

Бизнес весьма недорог с учетом перспектив роста финансовых показателей компании.

Количество акций росло за последние 10 лет. В 2012 акций было 99 млн. Сейчас 162 млн. Но в сам кризис допэмиссий не было, а ранее компания еще и наращивала мощности. Сейчас и вовсе начали выкуп акций с рынка, так что рост количества акций не будет риском на горизонте нашей инвестиции.

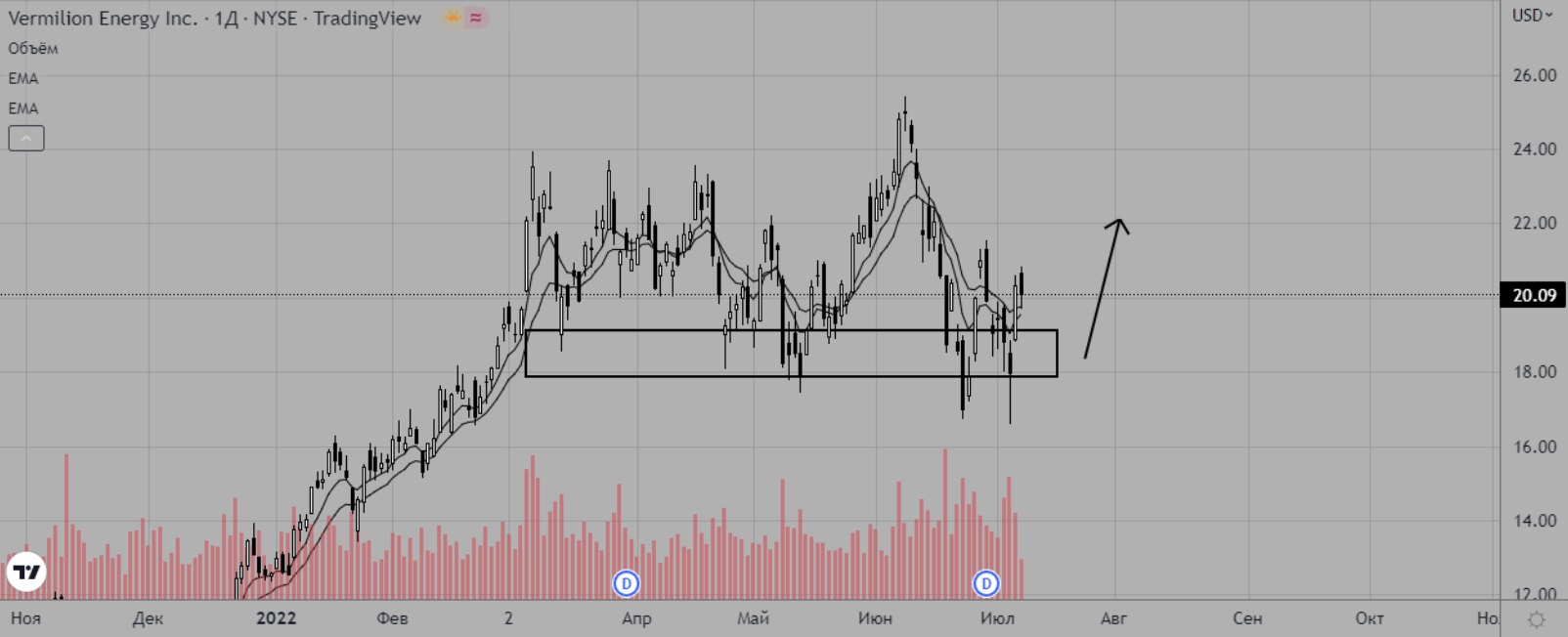

Техническая картина:

Акции после сильного роста перешли в широкий диапазон, от минимума которого на 18-19$ интересно отрабатывать спекулятивные покупки. Если рассматривать более длинный горизонт, то пробой диапазона вверх может привести к сильному импульсу роста с целью до 30$.

Итого:

Сейчас с учетом начавшегося выкупа и отдачи от приобретенных цель роста к 33 долларам США за акцию для акций на NYSE.

Стоп лосс не ставим в силу волатильности котировок, на просадках имеет смысл наращивать позицию, если не будет крайне негативных изменений в бизнесе компании.

Срок реализации 2 года.