ВК: статус - в активном поиске

Драйверы

ВК усиливает стратегические позиции и снижает долговую нагрузку в 2025 году

«За работу и развитие многофункционального сервиса обмена информацией будет отвечать компания «Коммуникационная платформа» — дочерняя структура холдинга VK. Распоряжение об этом подписано», — говорится в сообщении Telegram-канала Кабмина.

Мы изначально в рамках наших долгосрочных оценок учитывали вероятность формирования — при поддержке ключевых акционеров и регулирующих органов — дополнительных драйверов бизнеса ВК. Это представляется особенно важным на фоне возможного замедления среднегодовых темпов прироста традиционной аудитории компании, учитывая высокую расчётную базу. С учётом последних новостей мы повысили прогноз динамики выручки: теперь ожидаем её среднегодовой прирост в 2025–2032 гг. на уровне порядка 24% (ранее — 22%), что выше исторических значений, составлявших порядка 23% в 2012–2023 гг.

Одновременно мы учитываем анонсированные изменения в долгосрочных планах компании и необходимость вложений в развитие сети Max, при этом, как и ранее, принимаем во внимание статистику размера аудитории, выручки и прибыли VK до 2016 г. Мы ожидаем восстановления рентабельности активов эмитента по итогам 2026 г. на уровне 2,5% (против 3% ранее). В дальнейшем предполагается рост этого показателя до среднегодового уровня в 3,5% (ранее прогнозировалось 4%).

В рамках всё ещё представляющегося близким к нашим оценкам «рискового» сценария, обнародованного Банком России 30 октября в Основных направлениях единой кредитно-денежной политики (предполагается средняя ключевая ставка в 22–25% в 2025 г. и 16–17% в 2026 г.), с учётом июньских решений Банка России и заметного усиления позиций инвесторов и регуляторов, ожидающих смягчения кредитных условий в РФ, мы продолжили пересмотр с понижением базовых среднесрочных оценочных ставок стоимости долга эмитентов в нашем покрытии. Это благоприятно отразилось на расчётном значении справедливой стоимости ВК.

В марте интернет-холдинг ВК сообщил, что по итогам 2025 г. ожидает показатель скорректированной EBITDA более 10 млрд руб. (мы сохраняем прогноз на уровне 10 млрд руб.) и снижения долговой нагрузки. Приоритетом компании в 2025 г. станет развитие точек долгосрочного роста и повышение рентабельности. «Компания ожидает снижения долговой нагрузки и не планирует её наращивать в будущем, реализацию крупных инвестиционных проектов намерена осуществлять в формате партнёрств», — говорится в сообщении холдинга.

На фоне свидетельств о значительном прогрессе ВК в формировании долгосрочной стратегии развития и ожидаемого в этой связи снижения оценочных кредитных рисков, а также с учётом конструктивных изменений в стратегических ориентирах компании, мы снизили значение дисконт-поправки, применяемой при расчёте справедливой стоимости, с 30% до 25%. При этом сохраняем осторожный подход, учитывая высокую роль долгосрочных прогнозов и жёсткие внутренние кредитные условия.

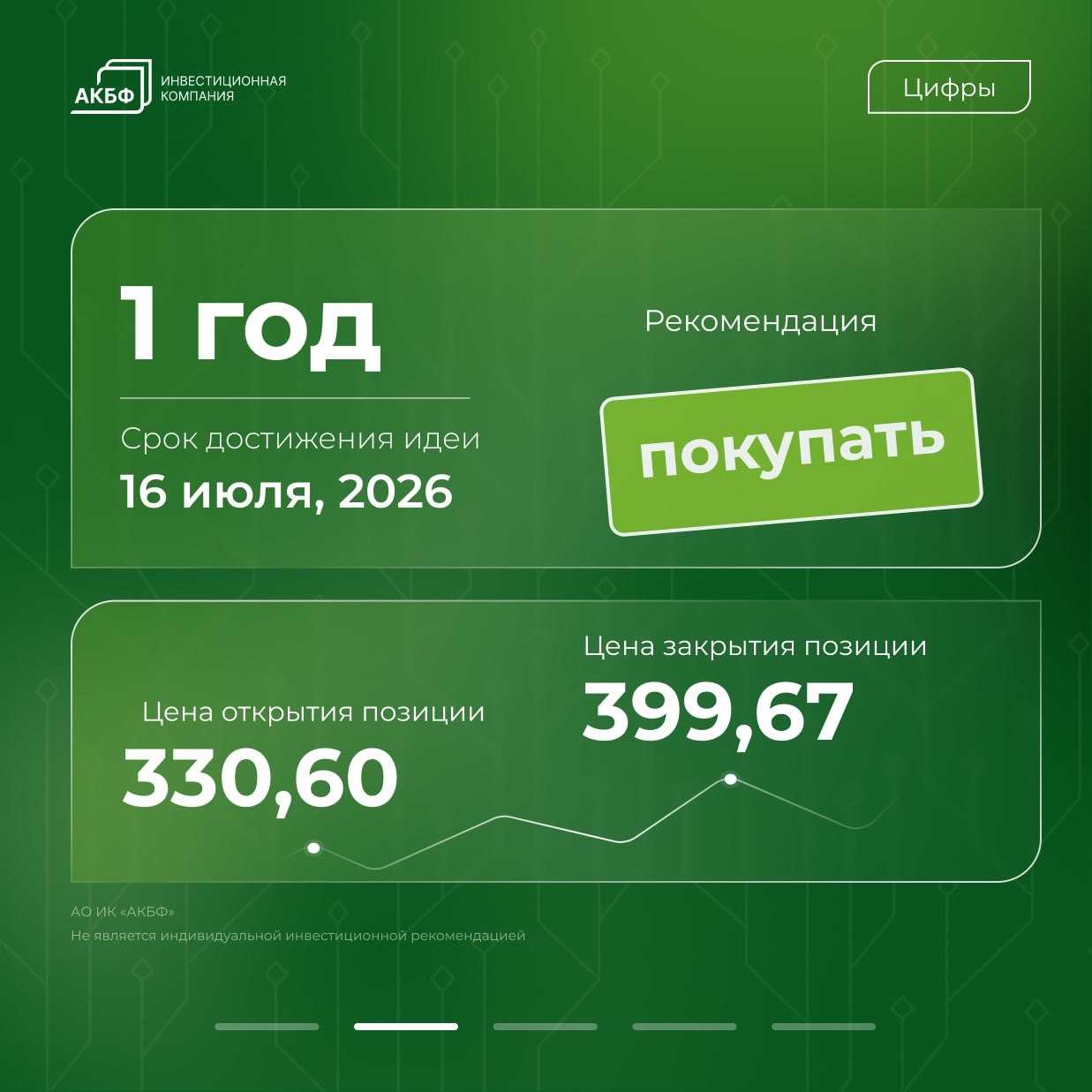

Расчётное значение справедливой стоимости МКПАО «ВК» после пересмотра составило 399,67 руб./ао против 307,43 руб./ао ранее, предполагает 21%-ный потенциал среднесрочного роста и рекомендацию «покупать».